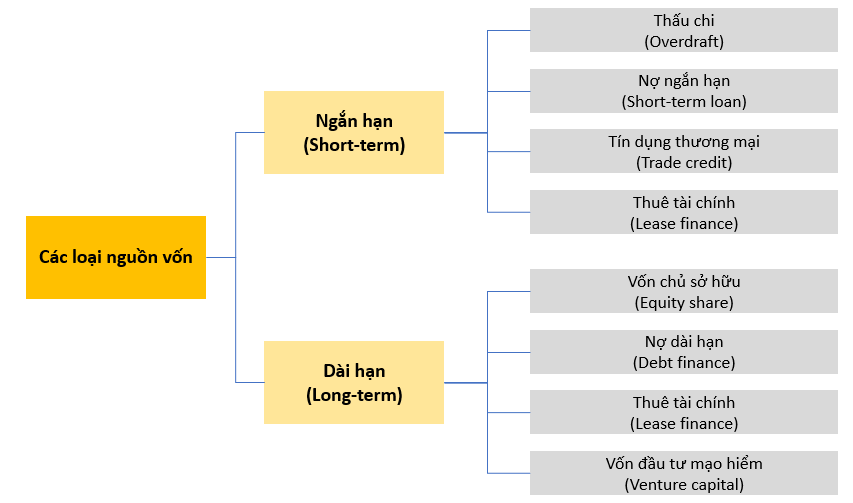

Như chúng ta đã biết, nguồn vốn đóng vai trò vô cùng quan trọng đối với một doanh nghiệp. Không doanh nghiệp nào có thê hoạt động nếu không có vốn. Vậy nguồn vốn là gì? Nguồn vốn bao gồm những loại nào? Trong bài hôm nay, chúng ta hãy cùng tìm hiểu.

Thường được sử dụng để duy trì hoạt động kinh doanh hàng ngày như để trả lương cho nhân viên, mua hàng, trả tiền cho nhà cung cấp… Chúng thường có một số loại sau:

|

STT |

Loại nguồn vốn |

Định nghĩa |

Đặc điểm |

Mục đích sử dụng |

|

1 |

Thấu chi (Overdraft) |

Nghiệp vụ cho vay qua đó ngân hàng cho phép người đi vay được chi vượt quá số dư tiền gửi thanh toán của mình đến một giới hạn nhất định (overdraft limit). |

|

Nhằm bù đắp các thâm hụt dòng tiền ngắn hạn trong hoạt động kinh doanh hằng ngày |

|

2 |

Nợ ngắn hạn |

Một khoản vay có giá trị cố định (fixed amount) trong một thời gian cụ thể (specified period). |

|

Thích hợp cho các nhu cầu dùng vốn ngắn hạn ổn định (a stable short-term capital need) |

|

3 |

Tín dụng thương mại |

Quan hệ sử dụng vốn lẫn nhau giữa các doanh nghiệp thông qua mua bán chịu hàng hóa (purchased on credit) |

|

Thích hợp cho các doanh nghiệp muốn đẩy nhanh tiêu thụ sản phẩm và bên mua hàng chưa có tiền hoặc có chưa đủ tiền |

|

4 |

Thuê tài chính |

Một thỏa thuận giữa bên cho thuê (lessor) và bên đi thuê (lessee) để thuê một tài sản cụ thể như máy móc, thiết bị, nhà cửa… |

|

Thích hợp cho doanh nghiệp có nhu cầu sử dụng tài sản nhưng không có đủ vốn để mua và doanh nghiệp có tài sản thì không có nhu cầu sử dụng |

II. Các loại nguồn vốn dài hạn

Các nguồn vốn dài hạn thường đắt và kém linh hoạt hơn các nguồn vốn ngắn hạn nên thường được sử dụng cho mục đích đầu tư.

1. Vốn đầu tư mạo hiểm (Venture capital)Venture capital là loại vốn rủi ro (risk capital), thường được cung cấp bởi một công ty đầu tư mạo hiểm (venture capital firm) hoặc nhà đầu tư mạo hiểm (individual venture capitalist) để thu được lợi ích thông qua sở hữu cổ phần (equity stake) của công ty nhận vốn.

Loại vốn này phù hợp với các loại hình công ty sau:

- Các doanh nghiệp mới khởi nghiệp (business start-ups): các công ty này thường có lịch sử hoạt động hạn chế, quá nhỏ để huy động vốn trên thị trường chính thống và không đạt đủ yêu cầu để họ có thể đảm bảo một khoản vay ngân hàng.

- Các công ty đang phát triển (business development): các công ty này cần một lượng vốn lớn để đầu tư vào sản phẩm mới và thị trường mới

- MBO (management buyout): Quản lý của các công ty này tự mua lại công ty hoặc một phần của công ty mà họ đang quản lý

Dù tiềm năng về lợi nhuận là rất cao (thường ít nhất 20%) nhưng việc đầu tư vốn cho các công ty này lại rất rủi ro nên các nhà đầu tư phải xem xét rất kỹ trước khi quyết định.

2. Nợ dài hạn (Debt finance)Là loại vốn phát sinh khi các công ty cần vốn dài hạn nhưng các cổ đông không muốn thay đổi vốn chủ sở hữu, do đó họ chọn đi vay.

|

Ưu điểm |

Nhược điểm |

|

|

Khi lựa chọn các loại nợ dài hạn này công ty cân nhắc các yếu tố sau:

- Quy mô của công ty (size of the company): phát hành trái phiếu sẽ phù hợp cho các công ty có quy mô lớn

- Thời hạn của khoản nợ (duration)

- Loại lãi suất của khoản nợ (fixed or floating interest rate): lãi suất cố định thường đắt hơn nhưng lãi suất thả nổi lại rủi ro hơn

- Tài sản thế chấp được yêu cầu (security)

Nợ dài hạn thường dưới dạng trái phiếu (bonds) hoặc giấy nhận nợ (loan notes). Bản chất là một loại giấy chứng nhận rằng bên phát hành đã vay một số tiền từ người mua và họ phải có nghĩa vụ thanh toán số tiền gốc (norminal value) vào ngày đáo hạn (maturity date) cũng như tiền lãi hàng kỳ (coupon) theo lãi suất cho người mua. Một số loại phổ biến:

- Convertible bond: là loại trái phiếu có khả năng chuyển đổi thành cổ phiếu công ty theo một tỉ lệ công bố trước và vào một khoảng thời gian xác định trước

- Zero-coupon bond: là loại trái phiếu không trả lãi, thường được phát hành với giá chiết khấu rất sâu so với mệnh giá. Khoản tiền có giá trị bằng mệnh giá được trả khi đáo hạn.

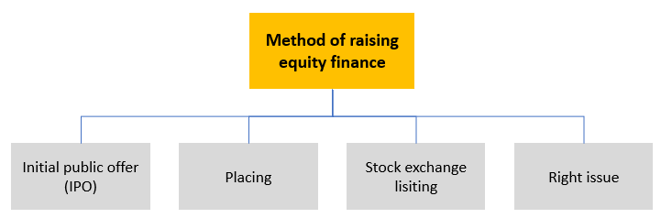

VCSH là nguồn vốn phát sinh khi công ty cần vốn dài hạn nhưng được huy động thông qua bán cổ phiếu cho nhà đầu tư, dẫn đến thay đổi vốn chủ sở hữu.

Phương pháp huy động:

- IPO: là việc doanh nghiệp lần đầu tiên huy động vốn từ công chúng rộng rãi bằng cách phát hành các cổ phiếu phổ thông.

- Placing: là một sự thỏa thuận, thay vì phát hành cổ phiếu ra công chúng rộng rãi, công ty phát hành sẽ chỉ phát hành tới một giới hạn nhà đầu tư.

- Stock exchange listing: là việc đưa cổ phiếu của một công ty lên giao dịch tại một sở giao dịch tập trung.

- Right issue: là khi một công ty cung cấp cho các cổ đông hiện tại của mình quyền để mua thêm cổ phiếu với giá chiết khấu. Thường mức giá chiếu khấu này sẽ được quy định trong một khoảng thời gian xác định, sau đó trở lại bình thường.

III. Nguồn vốn hồi giáo (Islamic finance)

Đây là nguồn vốn hoạt động tuân thủ theo luật Sharia.

Khác với các nguồn vốn thông thường, mục đích của nguồn vốn này là làm tăng của cải xã hội và giảm thất nghiệp, không đơn giản là để theo đuổi lợi nhuận. Do đó, lãi suất (Riba) bị cấm khi sử dụng nguồn vốn này.

Khi so sánh với các nguồn vốn thông thường, Islamic finance có một số dạng sau:

|

Loại |

Tương tự |

Sự khác biệt |

|

Murabaha |

Trade credit |

Do lãi suất bị cấm nên hai bên sẽ thỏa thuận trước một khoản phí (pre-agreed mark-up) |

|

Musharaka |

Venture capital |

|

|

Mudaraba |

Equity |

|

|

Ljara |

Leasing |

Người cho thuê sẽ vẫn sở hữu tài sản và chịu các rủi ro phát sinh |

|

Sukuk |

Bonds |

Sukuk đại diện cho quyền sở hữu của một tài sản, nó không chỉ đơn giản là quyền đối với dòng tiền mà còn cả quyền sở hữu với tài sản. |

IV. Bài tập áp dụng

Bài 1. Businesses often use loans or overdrafts or both as a source of finance. Which of the following is a benefit, to the borrower, of a loan as opposed to an overdraft?

- Flexible repayment schedule

- Only charged for the amount drawn down

- Easy to arrange

- Lower interest rates

Phân tích để:

Đề bài hỏi đối với người đi vay một khoản nợ có lợi ích gì so với một khoản thấu chi?

- Kế hoạch trả nợ linh hoạt

- Chỉ tính lãi cho số tiền bị thấu chi

- Dễ dàng để sắp xếp

- Lãi suất thấp

Lời giải: D

Như đã phân tích ở mục I trên:

A sai vì kế hoạch trả nợ biết trước nhưng xác định chứ không linh hoạt

B sai vì tiền lãi phải trả trong suốt thời gian vay

C sai vì để vay được phải có điều kiện đi kèm

Mặt khác lãi suất thấu chi thường rất cao nên lãi suất thấp chính là lơi thế của một khoản vay so với khoản thấu chi.

Bài 2: According to the creditor hierarchy, list the following from high risk to low risk:

1 Ordinary share capital

2 Preference share capital

3 Trade payables

4 Bank loan with fixed and floating charges

- 1,2,3,4

- 2,1,4,3

- 1,2,4,3

- 4,1,2,3

Phân tích đề:

Sắp xếp cấp rủi ro từ cao tới thấp đối với chủ nợ các khoản sau:

1 Vốn cổ phần thông thường

2 Vốn cổ phần ưu đãi

3 Nợ phải trả

4 Nợ ngân hàng

Lời giải: A

Khi doanh nghiệp phá sản, họ sẽ thực hiện thanh toán theo thứ tự từ nợ đến vốn. Do đó, 1 chắc chắn là rủi ro nhất. 3 và 4 cùng là nợ nhưng 4 có điều kiện đi kèm do đó 4 ít rủi ro nhất.

Bài 3: Alpha is a listed company with a share price of $2 per share. It announces a 1-for-4 rights issue at $1.6 per share. What is the theoretical ex-rights price?

- $2.40

- $1.80

- $1.68

- $1.92

Phân tích đề:

Alpha là một công ty niêm yết có giá cổ phiếu là $2. Công ty thực hiện phát hành 1 cổ phiếu mới cho 4 cổ phiếu cũ với giá là $1.6. Hỏi giá trị TERP?

Theoretical ex-rights price (TERP) là giá thị trường của một cổ phiếu sau khi có một đợt chào bán cổ phiếu mới phát hành.

Lời giải: D

|

$2 |

x |

4 shares |

= |

$8 |

|

$1.6 |

x |

1 share |

= |

$1.6 |

|

Tổng |

|

5 shares |

= |

$9.6 |

Vậy, TERP = $9.6/5 = $1.92

Author: Hadtt

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)