Song song với việc quản lý rủi ro tỷ giá, rủi ro lãi suất cũng là một vấn đề lớn được các doanh nghiệp vô cùng quan tâm. Trong bài này, chúng ta sẽ tìm hiểu về bản chất rủi ro lãi suất và các công cụ để quản lý loại rủi ro này.

I. Rủi ro lãi suất (Interest rate risk) là gì?

Lãi suất là phần chi phí mà các doanh nghiệp phải trả khi thực hiện vay vốn.

Rủi ro lãi suất là rủi ro phát sinh từ sự biến động của lãi suất, làm ảnh hưởng đến dòng tiền và lợi nhuận.

Rủi ro lãi suất là rủi ro phát sinh từ sự biến động của lãi suất, làm ảnh hưởng đến dòng tiền và lợi nhuận.

Như vậy, các công ty có các khoản vay lớn, các ngân hàng và các tổ chức tín dụng sẽ có nguy cơ cao, chịu nhiều rủi ro lãi suất.

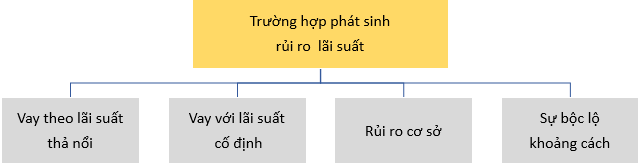

Có 4 trường hợp phát sinh rủi ro lãi suất:

1. Vay theo lãi suất thả nổi (Floating interest rate debt)

Khi lãi suất thị trường tăng, lãi suất của khoản nợ vay cũng tăng theo do vay theo lãi suất thả nổi nên chi phí lãi vay tăng.

2. Vay theo lãi suất cố định (Fixed interest rate debt)

Nếu lãi suất thị trường giảm nhưng lãi suất của khoản nợ không đổi do vay theo lãi suất cố định, chi phí lãi vay không giảm nên công ty có thể bị mất lợi thế cạnh tranh.

3. Rủi ro cơ sở (Basis risk)

Rủi ro này phát sinh khi công ty có các khoản nợ và tài sản cùng quy mô và đều trả hoặc nhận theo lãi suất thả nổi (floating rate). Tuy nhiên , lãi suất thả nổi các khoản không giống nhau nên không thể bù trừ lẫn nhau để hết rủi ro.

4. Sự bộc lộ khoảng cách (Gap exposure)

Rủi ro lãi suất của một công ty có thể được xác định thông qua phương pháp phân tích khoảng cách. Phương pháp này hoạt động dựa trên nguyên tắc các nhóm tài sản và nợ sẽ có độ nhạy cảm với sự thay đổi lãi suất theo thời gian đáo hạn của chúng

Có 2 loại khoảng cách sau:

- Khoảng cách tiêu cực (negative gap): Phát sinh khi công ty có số lượng khoản nợ nhạy cảm theo lãi suất (interest-sensitive liabilities) đáo hạn ở một thời điểm hoặc một giai đoạn chắc chắn lớn hơn số lượng tài sản nhạy cảm theo lãi suất (interest-sensitive assets) tại thời điểm đó. Khi đó, lãi suất sẽ tăng khi đáo hạn.

- Khoảng cách tích cực (positive gap): Phát sinh khi Interest-sensitive assets > interest-sensitive liabilities đáo hạn ở cùng một thời điểm. Khi đó, lãi suất giảm khi đáo hạn.

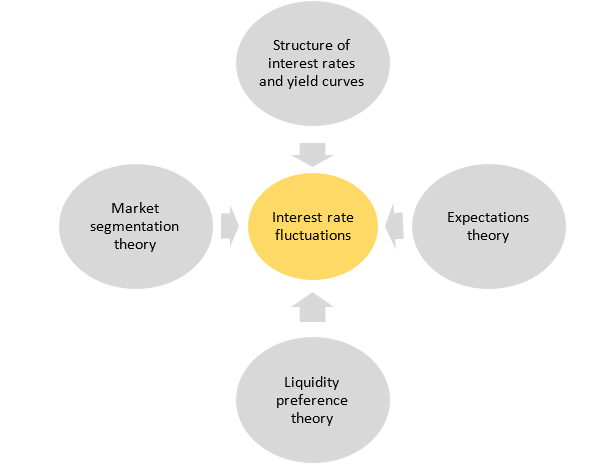

II. Nguyên nhân lãi suất biến động

Có 4 nguyên nhân sau ảnh hưởng tới sự biến động lãi suất:

1. Cấu trúc của lãi suất và đường cong lợi suất (Structure of interest rates and yield curves)

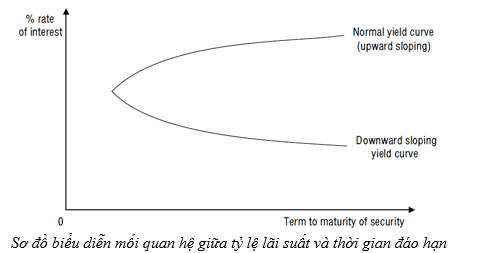

Đối với mỗi khoản vay có thời gian đáo hạn khác nhau, lãi suất của chúng cũng sẽ khác nhau. Điều này được thể hiện thông qua đường cong lợi suất (yield curve).

- Đường cong lợi suất thông thường (Normal yield curve hoặc upward sloping yield curve): Thời gian đáo hạn dài hơn thì tỷ lệ lãi suất cao hơn

- Đường cong lợi suất âm (Negative yield curve hoặc Downward sloping yield curve): tỷ lệ lãi suất có thể cao hơn đối với các khoản có thời gian đáo hạn ngắn hơn so với các khoản dài hạn

2. Thuyết kỳ vọng (Expectations theory)

Thuyết kỳ vọng dự đoán lãi suất ngắn hạn trong tương lai dựa trên lãi suất dài hạn hiện tại.

- Nếu tỷ lệ lãi suất được kỳ vọng tăng trong tương lai, đường cong lợi suất sẽ đi lên

- Nếu tỷ lệ lãi suất được kỳ vọng giảm trong tương lai, tỷ lệ lãi suất ngắn hạn có thể cao hơn lãi suất dài hạn và đường cong lợi suất sẽ đi xuống.

3. Thuyết ưa thích tính thanh khoản (Liquidity preference theory)

Theo thuyết này, đường cong lợi suất sẽ đi lên, các khoản dài hạn sẽ có lợi suất cao hơn ngắn hạn. Cụ thể hơn, liquidity preference để chỉ sự ưa chuộng tính thanh khoản của tiền mặt. Theo đó, lãi suất càng hấp dẫn thì người ta càng giữ ít tiền mặt và đi mua chứng khoán nhiều hơn. Ngược lại, lãi suất kém hấp dẫn thì người ta có xu hướng giữ tiền nhiều hơn vì thấy lãi chứng khoán thấp, không hấp dẫn.

4. Thuyết phân khúc thị trường (Market segmentation theory)

Theo thuyết này, độ dốc của đường cong lợi suất sẽ phản ánh các điều kiện trong phân khúc khác nhau của thị trường. Các nhà đầu tư lớn sẽ bị giới hạn trong một phân khúc cụ thể của thị trường và sẽ không chuyển đổi phân khúc ngay cả khi dự báo về khả năng lãi suất trong tương lai thay đổi.

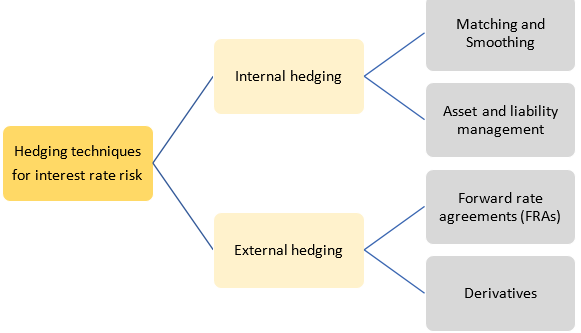

III. Các phương pháp quản lý rủi ro lãi suất (Hedging techniques)

Các công ty có thể cân nhắc một số phương pháp sau để quản lý rủi ro lãi suất:

1. Matching and Smoothing

|

Matching |

Smoothing |

|

|

2. Asset and liability management

Theo phương pháp này, các doanh nghiệp cần phải cố gắng quản lý và duy trì các khoản phải thu và phải trả có cùng thời gian đáo hạn.

Ví dụ: Công ty Z vay một khoản nợ 10 năm với lãi suất 7%/ năm để mua một tòa nhà và cho thuê lại tòa nhà này trong thời gian 5 năm. Tỷ lệ lợi nhuận từ việc cho thuê nhà là 8%. Như vậy, trong 5 năm cho thuê nhà, tỷ lệ lợi nhuận thu được (8%) > lãi suất phải trả (7%), điều này là rất tốt. Tuy nhiên, từ năm thứ 6 trở đi, tỷ lệ lợi nhuận thu được từ việc cho thuê nhà giảm xuống 5%, công ty sẽ bắt đầu bị lỗ. Do đó, công ty nên sắp xếp thời gian hợp đồng thuê nhà ban đầu là 10 năm tương ứng với thời gian khoản vay để giảm thiểu rủi ro.

3. Forward rate agreements (FRAs)

FRAs là phương pháp quản lý rủi ro bằng cách cố định lãi suất cho các khoản vay hoặc tiền gửi ngắn hạn trong tương lai.

FRA là thỏa thuận giữa doanh nghiệp và ngân hàng. Theo đó, đối với công ty có nợ vay:

- Nếu lãi suất thị trường > lãi suất FRA: Ngân hàng sẽ trả cho công ty phần chênh lệch giữa lãi suất FRA và lãi suất thị trường. Do đó, công ty đã thành công khi sử dụng FRA vì không bị mất thêm chi phí

- Nếu lãi suất thị trường < lãi suất FRA: Công ty phải trả cho ngân hàng phần chênh lệch. Trong trường hợp này, FRA lại không hiệu quả vì làm công ty phải trả thêm chi phí

Một FRA có cấu tạo như sau: FRA x – y nghĩa là thỏa thuận sẽ bắt đầu có hiệu lực trong vòng x tháng tới và thời gian hiệu lực của FRA là (y-x) tháng.

Ví dụ:

Tỷ lệ lãi suất hiện tại là 5%. Công ty ADB cần vay một khoản $4m trong thời gian 3 tháng tới và đã ký một FRA 3-9 với ngân hàng, lãi suất là 8%. Khi ADB ký vay khoản nợ, lãi suất là 7%. Hỏi ADB sẽ được nhận hay phải trả bao nhiêu khi thực hiện FRA?

Lời giải:

Ở đây ADC ký FRA 3-9 tức là FRA này sẽ có hiệu lực trong 3 tháng tới (thời điểm ADB vay $4m) và thời gian hiệu lực của FRA là 6 tháng

Tại đây thời điểm ADB vay nợ, lãi suất thị trường là 7% nhưng Lãi suất FRA là 8%. Tức là, lãi suất thị trường <lãi suất FRA. Do đó, ADB phải trả thêm cho ngân hàng là:

(8%-7%) x $4m x 6/12 = $20,000

Việc sử dụng FRA có những ưu điểm và hạn chế sau:

|

Ưu điểm |

Hạn chế |

|

|

4. Công cụ phái sinh (Derivatives)

Tương tự như quản lý rủi ro tỷ giá, công cụ phái sinh cũng được sử dụng để quản lý rủi ro lãi suất dưới 3 dạng sau:

Interest rate futures là một hợp đồng tương tự như FRAs, tuy nhiên các khoản mục giá trị, lãi suất và thời gian sẽ được thiết lập theo các tiêu chuẩn sẵn.

Quyền của các bên trong hợp đồng này:

- Selling a future: tạo ra nghĩa vụ để vay tiền và nghĩa vụ trả lãi suất

- Buying a future: tạo ra nghĩa vụ để gửi tiền và quyền để nhận lãi suất

Phương pháp này hoạt động như sau:

|

Đối với người vay tiền (For borrowers) |

Đối với người cho vay (For lenders) |

|

Họ lo sợ lãi suất sẽ tăng trong tương lai nên:

|

Họ lo sợ lãi suất sẽ giảm trong tương lai nên:

|

Hai trường hợp này cơ chế là ngược nhau. Do đó, chúng ta chỉ cần hiểu bản chất một trường hợp và khi làm bài thi tự suy ra trường hợp còn lại.

Ví dụ:

Một người đi vay ký một hợp đồng future cho phép họ phải trả mức lãi suất là 8%. Nếu lãi suất thị trường tăng lên 9%, người vay này sẽ selling a future vì sẽ chỉ cần trả lãi suất thấp hơn là 8%.

4.2. Interest rate optionsCông cụ này đưa cho người mua một quyền được giao dịch với một lãi suất đã thỏa thuận (strike rate) ở một ngày đáo hạn trong tương lai. Vào ngày đáo hạn, người mua phải quyết định họ có sử dụng quyền này hay không.

Do đây là quyền nên người mua có thể sử dụng hoặc không sử dụng vào ngày đáo hạn. Vì vậy, chi phí cho công cụ này khá cao.

Một option để bán gọi là put option, option để mua gọi là call option.

Nguyên tắc hoạt động của công cụ này tương tự Interest rate futures:

- Đối với người đi vay: họ sợ lãi suất tăng trong tương lai, do đó họ mua một option để bán tại thời điểm hiện tại (put option)

- Ngược lại, với người cho vay, họ sợ lãi suất sẽ giảm trong tương lai nên họ sẽ mua một option để mua tại thời điểm hiện tại (call option)

Ví dụ:

Một người A cho vay tiền và đã mua một put option với lãi suất 10%. Khi lãi suất thị trường tăng lên 11%, A chắc chắn sẽ thực hiện option này để được vay tiền chỉ với lãi suất 10%. Nhưng nếu lãi suất thị trường giảm xuống 8%, chắc chắn A sẽ không thực hiện option này vì như thế A sẽ bị vay với lãi suất cao hơn thị trường.

4.3. Interest rate swapsInterest rate swap là một thỏa thuận mà theo đó các bên tham gia thỏa thuận này sẽ trao đổi cam kết về lãi suất trong một thời hạn nhất định.

Ví dụ:

Công ty A đồng ý trả lãi vay cho khoản nợ của công ty B và công ty B cũng đồng ý sẽ thanh toán lãi vay cho khoản nợ của công ty A. Hai khoản vay này cùng đồng tiền giao dịch nhưng một khoản theo lãi suất cố định và một khoản theo lãi suất thả nổi.

Author: Hadtt

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)