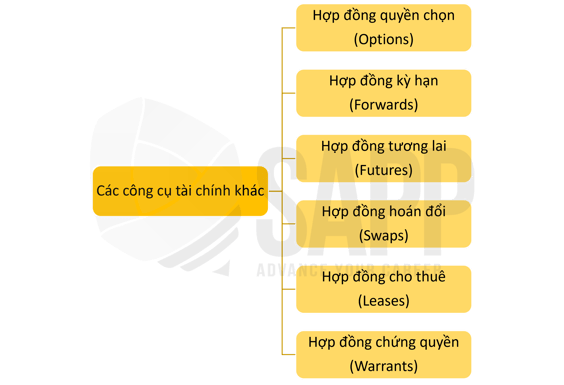

Bên cạnh cổ phiếu và trái phiếu, có nhiều công cụ tài chính khác nhau được sử dụng bởi các công ty và nhà đầu tư. Mỗi công cụ có những lợi thế và hạn chế riêng trong việc đóng góp vào cách xây dựng hệ thống quản lý tài chính của doanh nghiệp...

1. Hợp đồng quyền chọn (Options)

2. Hợp đồng kỳ hạn (Forwards) và Hợp đồng tương lai (Futures)

5. Hợp đồng chứng quyền (Warrants)

I. Mục tiêu

- Hiểu về các công cụ phái sinh (derivatives) và cách sử dụng.

- Nhận dạng và mô tả những đặc trưng cơ bản của hợp đồng tương lai (futures) và hợp đồng kỳ hạn (forwards).

- Phân biệt vị thế mua (long position) và vị thế bán công cụ phái sinh (short position).

- Hiểu về hợp đồng quyền chọn (options).

- Hiểu về hợp đồng hoán đổi (swaps).

- Nhận dạng và mô tả những đặc trưng của những nguồn tài trợ dài hạn: hợp đồng cho thuê (leases), chứng khoán chuyển đổi (convertible securities) và chứng quyền (warrants).

- Xác định hợp đồng cho thuê, những lợi ích và bất lợi và tính toán lợi thế của việc thuê bằng phương pháp chiết khấu dòng tiền.

II. Nội dung

Trong bài học này chúng ta sẽ tìm hiểu về:

1. Hợp đồng quyền chọn (Options)

1.1. Định nghĩa

Hợp đồng quyền chọn (options) là công cụ phái sinh phổ biến nhất, với giá trị quyền chọn phát sinh từ một mặt hàng khác chẳng hạn như giá cổ phiếu hoặc giá hàng hoá.

Bên mua hợp đồng (buyer) sẽ nhận được quyền, nhưng không có nghĩa vụ, giao dịch mua hoặc bán tài sản cơ sở với bên bán hợp đồng (seller/writer) ở một mức giá định trước (giá thực hiện).

Bên mua hợp đồng sẽ thanh toán phí quyền chọn (option premium) cho bên bán hợp đồng để đổi lại quyền thực hiện tại một thời điểm đáo hạn xác định trong tương lai.

1.2. Một số đặc điểm chính của hợp đồng quyền chọn

|

Đặc điểm |

Mô tả |

|

1. Tài sản cơ sở (Underlying asset) |

Tài sản được sử dụng để xác định giá trị cho hợp đồng phái sinh, tồn tại ở dạng hữu hình (toà nhà, cổ phiếu) hoặc vô hình (lãi suất hoặc giá trị của một chỉ số chứng khoán). |

|

2. Hợp đồng chọn mua (Call option) |

Cho phép người sở hữu hợp đồng thực hiện quyền mua tài sản cơ sở ở một mức giá xác định. |

|

3. Hợp đồng chọn bán (Put option) |

Cho phép người sở hữu hợp đồng thực hiện quyền bán tài sản cơ sở ở một mức giá xác định. |

|

4. Vị thế bán (Short position) |

Người nắm vị thế bán hưởng lợi khi giá của tài sản giảm. |

|

5. Vị thế mua (Long position) |

Người nắm vị thế mua hưởng lợi khi giá của tài sản tăng. |

|

6. Giá thực hiện (Exercise/Strike price) |

Giá cố định được thỏa thuận từ trước và giao dịch mua bán sẽ được thực hiện tại mức giá này |

|

7. Ngày đáo hạn quyền chọn (Exercise date) |

Ngày cuối cùng mà người mua có thể thực hiện quyền chọn. Dựa vào thời điểm của việc thực hiện quyền chọn mà hợp đồng quyền chọn được phân loại thành: + Hợp đồng quyền chọn kiểu Mỹ: cho phép người sở hữu hợp đồng có thể thực hiện quyền mua/bán vào bất cứ thời điểm nào trước ngày đáo hạn quy định trong hợp đồng. + Hợp đồng quyền chọn kiểu châu Âu: Hợp đồng quyền chọn chỉ cho phép người sở hữu hợp đồng thực hiện quyền chọn mua/bán vào ngày đáo hạn hợp đồng. |

|

8. Quyền chọn đang lời (In the money) |

Trạng thái lời của hợp đồng quyền chọn mua hoặc chọn bán |

|

9. Quyền chọn đang lỗ (Out of the money) |

Trạng thái lỗ của hợp đồng quyền chọn mua hoặc chọn bán |

Ví dụ:

Hợp đồng chọn mua

Một nhà đầu tư trả $3 phí quyền chọn cho một hợp đồng quyền chọn mua cổ phiếu. Nếu giá thực hiện là $30 thì giá trị của quyền chọn như sau:

- Nếu giá cổ phiếu là $30 thì cổ phiếu đang giao dịch đúng giá (at the money).

⇒ Người giữ quyền chọn sẽ không có lời hoặc lỗ khi thực hiện quyền chọn. Lỗ thuần (net loss) của nhà đầu tư là $3.

- Nếu giá cổ phiếu là $35 thì quyền chọn đang lời (in the money).

⇒ Người giữ quyền chọn sẽ lời $5. Lợi nhuận thuần (net gain) của nhà đầu tư là $2 ($5-$3).

- Nếu giá cổ phiếu là $20 thì quyền chọn đang lỗ (out of the money).

⇒ Người giữ quyền chọn sẽ lỗ $3 phí quyền chọn nhưng không bị mất $10 ($30-$20) nếu thực hiện quyền chọn mua ở giá $30.

Hợp đồng chọn bán

Một nhà đầu tư trả $3 phí quyền chọn cho một hợp đồng quyền chọn bán cổ phiếu. Nếu giá thực hiện là $30 thì giá trị của quyền chọn như sau:

- Nếu giá cổ phiếu là $30 thì cổ phiếu đang giao dịch đúng giá (at the money).

⇒ Người giữ quyền chọn sẽ không có lời hoặc lỗ khi thực hiện quyền chọn. Lỗ thuần (net loss) của nhà đầu tư là $3.

- Nếu giá cổ phiếu là $35 thì quyền chọn đang lỗ (out of the money).

⇒ Người giữ quyền chọn sẽ không thực hiện quyền chọn. Lỗ thuần (net loss) của nhà đầu tư là $3.

- Nếu giá cổ phiếu là $20 thì quyền chọn đang lời (in the money).

⇒ Người giữ quyền chọn sẽ mất $3 phí quyền chọn nhưng lời $10 ($30-$20) nếu thực hiện quyền chọn mua ở $30 thay vì bán trên thị trường ở $20. Lợi nhuận thuần (net gain) là $7 ($10-$3).

2. Hợp đồng kỳ hạn (Forwards) và Hợp đồng tương lai (Futures)

2.1. Định nghĩa

Hợp đồng kỳ hạn (Forwards) là một hợp đồng giữa bên mua và bên bán về việc giao dịch một loại tài sản vào một thời điểm nhất định trong tương lai tại một mức giá xác định trước.

Hợp đồng tương lai (Futures) là một hợp đồng chuẩn hóa được giao dịch trên sàn (exchange) giữa bên mua và bên bán về việc giao dịch một loại tài sản vào một thời điểm nhất định trong tương lai tại một mức giá xác định trước.

Việc giao tài sản cơ sở xảy ra vào ngày chuyển giao (Delivery date) của hợp đồng và giá chuyển giao (Delivery price) là giá cam kết trong hợp đồng.

2.2. So sánh

|

Tiêu chí |

Hợp đồng kỳ hạn (Forwards) |

Hợp đồng tương lai (Futures) |

| Giống nhau | ||

|

Tại thời điểm ban đầu |

Khác với hợp đồng quyền chọn phải trả phí, cả 2 hợp đồng này đều có giá trị bằng 0 |

|

|

Tại thời điểm đáo hạn |

Cả 2 hợp đồng đều có thể thanh toán tài khoản trực tiếp (physical settlement) hoặc thanh toán tiền mặt khoản chênh lệch giá trị vị thế (cash settlement) |

|

| Khác nhau | ||

|

Hình thức |

Trực tiếp (directly) |

Gián tiếp (Actively traded on organized exchanges) => không biết được đối tác |

|

Thị trường giao dịch |

Giao dịch phi tập trung trên thị trường OTC |

Giao dịch tập trung trên sàn giao dịch |

|

Mức độ chuẩn hoá |

Không có tính chuẩn hóa về chất lượng, khối lượng của tài sản cơ sở, quy trình chuyển giao tài sản cơ sở |

Có tính chuẩn hoá |

|

Thời điểm thanh toán lãi/lỗ |

Khi đáo hạn hợp đồng |

Hằng ngày (market-to-market) |

|

Tính thanh khoản |

Thấp hơn |

Cao hơn |

|

Ký quỹ |

Không yêu cầu ký quỹ khi tham gia hợp đồng |

Yêu cầu ký quỹ để đảm bảo thực hiện nghĩa vụ hợp đồng và đủ điều kiện tham gia giao dịch |

|

Quy định quản lý |

Nới lỏng hơn |

Chặt hơn |

|

Rủi ro |

Cao hơn |

Thấp hơn do rủi ro thanh khoản thấp và rủi ro đối tác được giảm thiểu nhờ có trung tâm thanh toán bù trừ |

Ví dụ:

Hợp đồng kỳ hạn

Nhiều công ty sử dụng hợp đồng kỳ hạn để loại bỏ sự biến động và rủi ro liên quan đến thay đổi giá cả hàng hóa. Ví dụ, một hãng hàng không muốn cố định giá nhiên liệu máy bay. Hãng sẽ ký một hợp đồng kỳ hạn 90 ngày với nhà cung cấp nhiên liệu vào ngày 1 tháng 6. Vào ngày 1 tháng 9, nhà cung cấp sẽ giao nhiên liệu cho hãng với mức giá quy định trong hợp đồng. Giá trị của hợp đồng kỳ hạn như sau:

- Nếu giá nhiên liệu máy bay tăng trong khoảng thời gian từ ngày 1 tháng 6 đến ngày 1 tháng 9, hãng hàng không sẽ lời và nhà cung cấp sẽ lỗ.

- Ngược lại, nếu giá nhiên liệu máy bay giảm, hãng hàng không sẽ lỗ và nhà cung cấp sẽ lời. Hãng hàng không sẽ phải trả giá cao hơn giá thị trường.

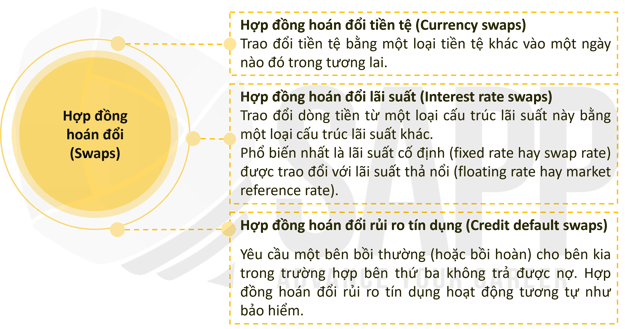

3. Hợp đồng hoán đổi (Swaps)

3.1. Định nghĩa

Hợp đồng hoán đổi (Swaps) là một hợp đồng thỏa thuận giữa hai bên đối tác mà tại đó các bên đồng ý trao đổi các dòng tiền trong tương lai liên quan đến tài sản cơ bản và thực hiện các khoản thanh toán định kỳ cho nhau tại các thời điểm xác định trước.

3.2. Các loại hợp đồng hoán đổi

Ví dụ:

Hợp đồng hoán đổi rủi ro tín dụng

2 ngân hàng có thể ký kết một thỏa thuận hoán đổi nợ xấu đối với một trong những bên nợ của Ngân hàng A.

Ngân hàng A sẽ thanh toán cho Ngân hàng B dưới dạng phí bảo hiểm cho hợp đồng hoán đổi rủi ro tín dụng. Nếu bên nợ vỡ nợ, thì Ngân hàng B sẽ trả cho Ngân hàng A số tiền bị mất. Một trong những hợp đồng hoán đổi rủi ro tín dụng nổi tiếng nhất là đối với các chứng khoán được đảm bảo bằng thế chấp (mortgage-backed securities).

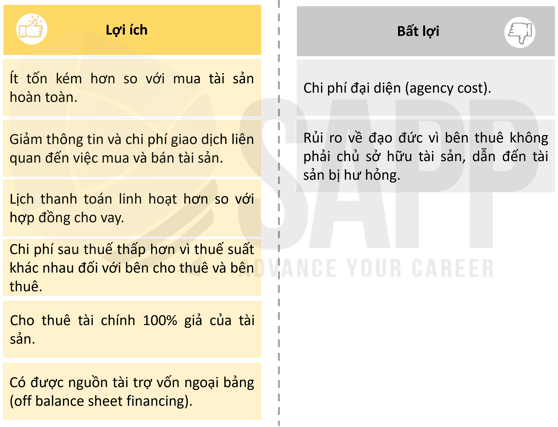

4. Hợp đồng cho thuê (Leases)

4.1. Đặc điểm

- Bên thuê (lessee) trả tiền cho chủ sở hữu tài sản, bên cho thuê (lessor), để có quyền sử dụng tài sản trong một khoảng thời gian xác định.

- Hợp đồng thuê là một hình thức tài trợ (financing) rất phổ biến được hầu hết các công ty sử dụng. Các công ty cho thuê tài sản như tòa nhà, không gian văn phòng, đồ nội thất, máy tính, máy photocopy, phương tiện và thiết bị, …

- Mặc dù có những lý do phi tài chính để thuê hoặc mua một tài sản, một công cụ hữu ích trong việc đánh giá quyết định cho thuê hoặc mua là tính toán giá trị hiện tại ròng (NPV). So sánh được thực hiện là NPV của dòng tiền gia tăng từ việc cho thuê so với giá mua hiện tại của tài sản.

4.2. Những lợi ích và bất lợi của hợp đồng cho thuê

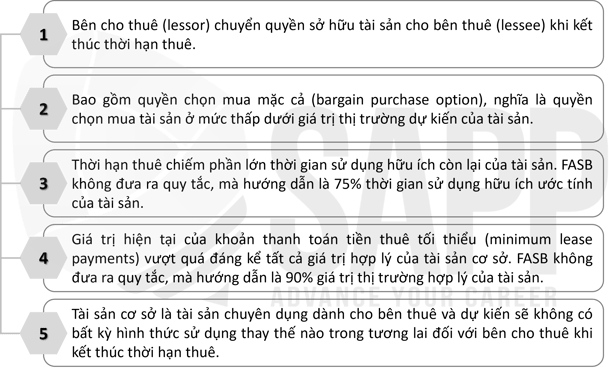

4.3. Các loại hợp đồng cho thuê

Hai loại cho thuê phổ biến nhất trong kế toán theo GAAP là:

- Cho thuê hoạt động (Operating lease): được coi như là tiền thuê (rentals).

- Cho thuê tài chính/cho thuê vốn (Financial/Capital lease): mặc dù được gọi là hợp đồng thuê, những thỏa thuận này giống như mua hàng (purchases).

Một hợp đồng thuê tài sản được coi là thuê tài chính nếu thỏa mãn một trong các điều kiện sau:

4.4. Cách hạch toán

Đối với cả hai loại hợp đồng thuê, bên thuê ghi hợp đồng thuê là tài sản có quyền sử dụng và nợ phải trả tương ứng trên bảng cân đối kế toán. Tuy nhiên, việc xử lý khấu hao tài sản và nợ phải trả sẽ hơi khác nhau giữa hai loại hợp đồng thuê.

5. Hợp đồng chứng quyền (Warrants)

- Chứng quyền (Warrants) là các quyền chọn dài hạn cho người nắm giữ để mua cổ phiếu trực tiếp từ công ty phát hành.

- Chứng quyền (Warrants) tương tự như quyền chọn (Options), nhưng chứng quyền được phát hành bởi một công ty, trong khi quyền chọn được phát hành trên thị trường chứng khoán.

- Hợp đồng chứng quyền cho phép người nắm giữ mua cổ phiếu ở một mức giá, số lượng và thời gian xác định trong tương lai. Nếu giá cổ phiếu tăng vượt quá giá trong hợp đồng chứng quyền, người nắm giữ sẽ kiếm được lời bằng cách thực hiện chứng quyền.

6. Phân biệt các công cụ tài chính

Có nhiều công cụ tài chính khác nhau được sử dụng bởi các công ty và nhà đầu tư bên cạnh cổ phiếu và trái phiếu.

|

Hợp đồng quyền chọn (Options) |

Hợp đồng quyền chọn là một công cụ phái sinh lấy giá trị của chúng từ một mặt hàng khác, chẳng hạn như giá cổ phiếu hoặc giá hàng hóa. |

|

Hợp đồng kỳ hạn (Forwards) |

Hợp đồng kỳ hạn là hợp đồng giữa hai bên trong đó một bên được yêu cầu mua hoặc bán một tài sản cụ thể vào một ngày cụ thể. |

|

Hợp đồng tương lai (Futures) |

Hợp đồng tương lai tương tự như hợp đồng kỳ hạn nhưng được giao dịch chủ động trên các sàn giao dịch có tổ chức và thường không bao gồm tài sản dạng hữu hình. |

|

Hợp đồng hoán đổi (Swaps) |

Hợp đồng hoán đổi là một thỏa thuận để trao đổi các khoản thanh toán bằng tiền mặt trong tương lai liên quan đến tài sản cơ sở. |

|

Hợp đồng cho thuê (Leases) |

Hợp đồng cho thuê là hợp đồng trong đó chủ sở hữu tài sản cho phép bên thuê sử dụng tài sản để đổi lấy các khoản thanh toán. Cho thuê có hai hình thức: hoạt động và tài chính. |

|

Hợp đồng chứng quyền (Warrants) |

Hợp đồng chứng quyền là các quyền chọn dài hạn cho người nắm giữ để mua cổ phiếu. |

III. Bài tập

Question 1:

A company needs a machine for its production process. The company can either buy the machine outright for $25,000 or lease it for $6,000 for 5 years. Assuming that none of the lease contract conditions for finance lease are met, so the company will account for the lease as an operating lease. Additionally, assuming that if the machine is purchased, the company will use the straight-line depreciation method with no salvage value. If the company has a tax rate of 25% and a cost of capital of 10%, should the company buy or lease the machine?

Answer:

* Cash flows if lease:

Annual after-tax cash flow is $4.500 = $6.000 x (1 - 25%).

Using Present Value Table, the present value annuity factor for 5 years at 10% is 3,7908.

The net present value of lease payments is $17.058,60.

* Cash flows if purchased:

Initial cash outflow is $25,000.

The company will receive tax benefits from depreciating the machine. The annual cash benefit from depreciation expense is $1.250 ([$25.000 / 5 years] x tax rate 25%)

Using Present Value Table, the present value annuity factor for 5 years at 10% is 3,7908.

The net present value of tax benefits is $4,738.50.

The net present value of purchasing, accounting for tax benefits from depreciation, is $20.261,50 ($25.000 - $4.738,50).

=> The company will incur a lower net present value cost by leasing the machine ($17.058,60) compared to purchasing the machine ($20.261,50).

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)