[FA/F3: Dạng bài tập điển hình] Part G: Preparing simple consolidated financial statements (Chuẩn bị các báo cáo tài chính hợp nhất cơ bản)

Part G tóm tắt các kiến thức về quy trình thiết lập các báo cáo tài chính hợp nhất

Part G gồm các nội dung kiến thức sau:

- Tổng quan về các BCTC hợp nhất (Overview of consolidated financial statements)

- Bảng cân đối kế toán hợp nhất (The consolidated statement of financial position)

- Báo cáo kết quả hoạt động kinh doanh hợp nhất (The consolidated statement of profit or loss)

1. Tổng quan về các BCTC hợp nhất (Overview of consolidated financial statements)

a. Các định nghĩa liên quan tới báo cáo hợp nhất theo tiêu chuẩn IFRS 10

- Công ty mẹ (Parent): là công ty mà kiểm soát 1 hoặc nhiều các công ty/ cá thể khác.

- Công ty con (Subsidiary): là công ty bị kiểm soát (control) bởi một công ty khác.

- Nhóm các công ty (Group): là bao gồm công ty mẹ và các công ty con nó kiểm soát.

- Lợi ích cổ đông không kiểm soát (Non-controlling interest): Là lượng % cổ phần trong công ty con mà công ty mẹ không sở hữu trực tiếp hoặc gián tiếp.

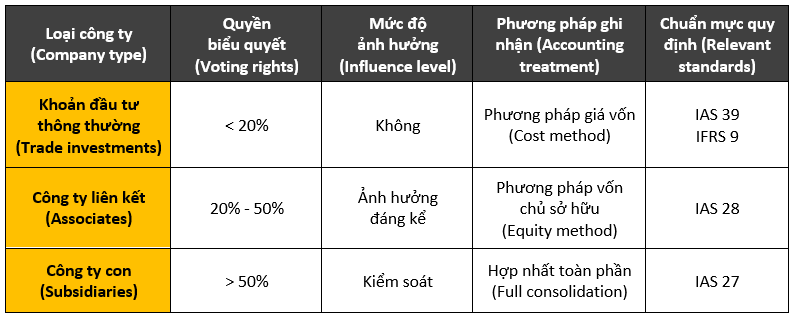

b. Cách xách định mức độ kiểm soát (Control)

Quyền kiểm soát được cho là tồn tại khi công ty mẹ sở hữu > 50% quyền bầu cử (số cổ phiếu có quyền được bầu cử - voting equity shares).

Nói cách khác, một công ty sẽ được coi là công ty con (subsidiary) nếu doanh nghiệp mẹ sở hữu nhiều hơn 50% số cổ phiếu có quyền bầu cử.

Tuy nhiên, kể cả khi công ty mẹ sở hữu < 50% số cổ phiếu, nó vẫn đảm bảo được quyền kiểm soát của mình nếu nó sở hữu:

- Quyền cai quản tài chính và chính sách hoạt động của cá thể. Điều này có thể được thực hiện theo luật hoặc theo cam kết giữa công ty mẹ và công ty con.

- Quyền bổ nhiệm hoặc bãi nhiệm phần lớn thành viên trong hội đồng ban quản trị (Board of directors).

- Quyền bỏ phiếu chiếm phần lớn số lượng của tổng số phiếu tại các phiên họp hội đồng ban quan trị.

- Quyền kiểm soát > 50% quyền bầu cử nhờ vào việc thương thảo, đàm phán với các nhà đầu tư khác.

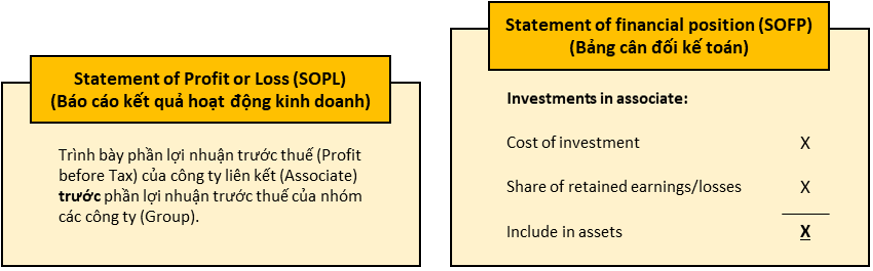

c. Công ty liên kết (Associates)

- Công ty liên kết (Associates)

-

- Là công ty mà chịu sự ảnh hưởng đáng kể (significant influence) từ bên đầu tư.

- Được ghi nhận trong các tài khoản hợp nhất theo phương pháp vốn chủ sở hữu (equity method):

- Sự ảnh hưởng đáng kể (significant influence)

- Là khi bên đầu tư có quyền tham gia vào các chính sách hoạt động của công ty, nhưng không có quyền kiểm soát.

- Khi bên đầu tư sở hữu 20 – 50% số cổ phần của công ty.

d. Cách xác định mối quan hệ giữa các công ty trong tập đoàn

(Tham khảo thêm bài đọc sau đây để hiểu rõ hơn về các phương pháp ghi nhận)

BÀI TẬP VÍ DỤ:

Which of the following statements is/are incorrect?

- A Co owns 25% of the ordinary share capital of B Co, which means that B Co is an associate of A Co.

- C Co can appoint 4 out of 6 directors to the board of D Co, which means that C Co has control over D Co.

- E Co has the power to govern the financial and operating policies of F Co, which means that F Co is an associate of E Co.

- G Co owns 19% of the share capital of H Co, but by agreement with the majority shareholder, has control over the financial and operating policies of H Co, so H Co is an associate of G Co.

A. 1 and 2 only

B. 1, 2 and 3 only

C. 3 and 4 only

D. 4 only

Đáp án đúng: C

Đề bài hỏi lựa chọn nào trong 4 lựa chọn trên là sai (incorrect).

Lựa chọn 1 nói rằng “A sở hữu 25% cổ phần phổ thông của B, nghĩa rằng B là 1 công ty liên kết của A”. Điều này đúng vì 1 công ty được coi là liên kết với công ty mẹ khi công ty mẹ có sự ảnh hưởng lớn (significant influence). Sự ảnh hưởng lớn được giả định là tồn tại khi công ty mẹ nắm giữ > 25% cổ phần.

Lựa chọn 2 cho rằng “Công ty C bổ nhiệm 4/6 ban giám đốc (directors) của công ty D, nghĩa rằng C có quyền kiểm soát đối với D”. Điều này đúng vì, kể cả khi không biết công ty mẹ nắm giữ bao nhiêu cổ phần của công ty con, quyền kiểm soát (control) vẫn được đảm bảo nếu nó có quyền bổ nhiệm hoặc bãi nhiệm phần lớn ban giám đốc.

Lựa chọn 3: “Công ty E có quyền quản lý chính sách tài chính, hoạt động của công ty F à F là công ty liên kết của E”. Câu này sai vì khi công ty mẹ có quyền kiểm soát chính sách tài chính và hoạt động thì công ty đối ứng được ghi nhận là công ty con (Subsidiary), không phải là công ty liên kết (Associate).

Lựa chọn 4: “Công ty G sở hữu 19% cổ phần của công ty H, nhưng đã thỏa thuận với phần lớn cổ đông còn lại để cho nó có quyền cai quản chính sách hoạt động và tài chính của H à H là công ty liên kết (Associate) của G”. Giống như lựa chọn 3, câu này đã xác định sai mối quan hệ giữa công ty mẹ và công ty đối ứng khi tồn tại quyền kiểm soát chính sách. H phải là công ty con (Subsidiary) của G.

Vậy đáp án 3 và 4 sai. Ta chọn đáp án C.

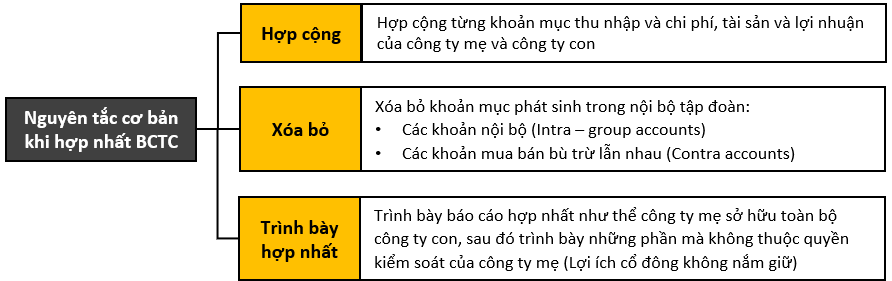

d. Các nguyên tắc hợp nhất báo cáo tài chính (Principles of consolidation)

Hợp nhất báo cáo tài chính (Consolidation) là việc trình bày các kết quả hoạt động kinh doanh, các tài sản sở hữu và nợ phải trả của 1 nhóm các công ty (group) như thể là 1 công ty duy nhất.

Các nguyên tắc cơ bản của việc hợp nhất:

2. Bảng cân đối kế toán hợp nhất (The consolidated statement of financial position)

Các bước hợp nhất BCTC của công ty mẹ và công ty con:

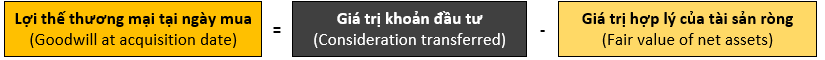

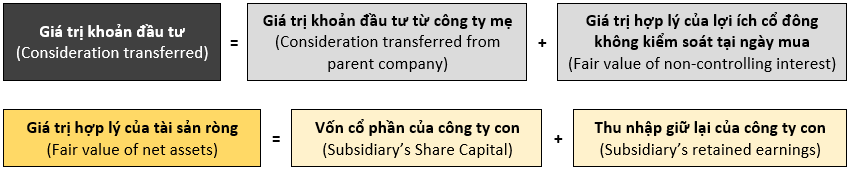

Bước 1: Tính giá trị lợi thế thương mại (Goodwill) phát sinh

Khi công ty mẹ mua công ty con (bằng số tiền lớn hơn giá trị hợp lý của tài sản thuần của công ty con) thì sẽ ngay lập tức phát sinh lợi thế thương mại. Do đó, khi hợp nhất BCTC, ta phải tính khoản này đầu tiên.

Công thức:

Trong đó:

Bước 2: Tính lợi ích cổ đông không kiểm soát tại ngày lập báo cáo (Non-controlling interest at reporting date)

Bảng cân đối kế toán hợp nhất được dùng để trình bày công ty mẹ và công ty con như 1 cá thể duy nhất. Tuy nhiên, ta vẫn phải phân tách rõ ràng phần nào được nắm giữ bởi công ty mẹ và công ty con.

Do đó, bước tiếp theo cần làm là tính Non-controlling interest - lợi ích cổ đông không kiểm soát.

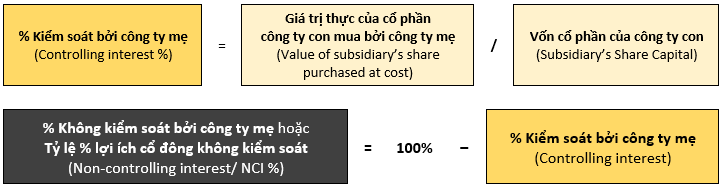

Ta sẽ cần tỷ lệ (%) NCI để tính lượng vốn cổ phần (Share Capital) và thu nhập giữ lại (Retained Earnings) không thuộc về công ty mẹ.

NCI phản ánh phần tài sản của công ty con mà không thuộc sở hữu của công ty mẹ.

Vd: Công ty mẹ mua 80% cổ phần công ty con → Tỷ lệ NCI = (100 – 80)% = 20%

Nếu tỷ lệ NCI hoặc tỷ lệ cổ phần được nắm giữ bởi công ty mẹ không được cho sẵn, ta có thể tính dựa vào công thức:

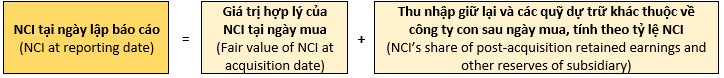

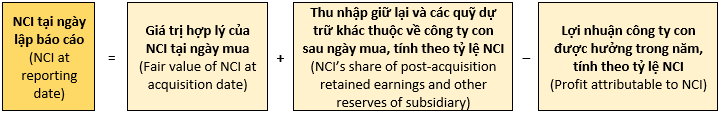

Các xác định NCI tại ngày lập báo cáo sát nhập:

- Đối với năm đầu tiên mua công ty con:

- Đối với các năm sau:

Bước 3: Thực hiện điều chỉnh các tài khoản của từng công ty tách biệt nếu cần thiết.

Trước khi hợp nhất các tài khoản để trình bày lên BCTC, ta cần phải chắc chắn là từng tài khoản riêng của công ty mẹ và con không cần điều chỉnh thêm.

Vì thế nên ta thực hiện bước này để rà soát các tài khoản có thể làm ảnh hưởng tới số dư chính xác.

(Vd: Cổ tức đề xuất (proposed dividends) từ công ty con, tiền đang chuyển…)

Bước 4: Cộng ngang từng dòng giá trị các chỉ tiêu trên báo cáo của công ty mẹ và con như tài sản, nợ phải trả, vốn chủ sở hữu, thu nhập và chi phí.

Sau khi đã chắc chắn rằng các tài khoản trên báo cáo riêng của công ty mẹ và con là chính xác, ta tiến hành cộng ngang từng dòng giá trị của các tài khoản tương ứng.

Bước 5: Thực hiện tính toán và điều chỉnh ở mức độ tập đoàn

Tuy rằng đã điều chỉnh số dư trên báo cáo riêng của các công ty, trong một vài trường hợp, tổng số dư của các tài khoản tương ứng vẫn sẽ bị sai do có một vài lỗi mà không thể được phát hiện khi chỉ điều chỉnh trên báo cáo riêng (Vd: khi 2 công ty trao đổi hàng hóa nội bộ).

Vậy nên, ta phải tiến hành điều chỉnh ở mức độ tập đoàn. Quy trình điều chỉnh bao gồm:

- Các tài khoản phải xóa bỏ hoàn toàn (Cancellation):

Đây là các tài khoản mà là tài sản (asset) của 1 công ty nhưng lại là nợ (liability) của công ty còn lại. Chúng được gọi là các tài khoản nội bộ tập đoàn (intra accounts):- Mua bán nội bộ (Intra group sale)

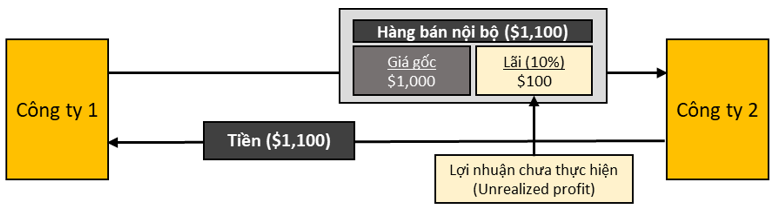

Khi công ty mẹ và công ty con bán/ trao đổi sản phẩm, tài sản cho nhau (intra group asset transfers) thì sẽ nảy sinh lợi nhuận chưa thực hiện (unrealized profits).

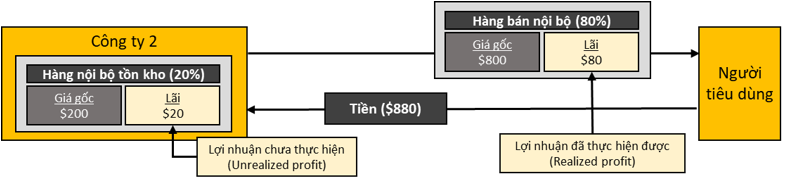

Công ty 1 bán hàng nội bộ cho công ty 2. Trong đó có bao gồm giá gốc và lãi. Công ty 1 nhận được khoản tiền tương ứng từ công ty 2 để thanh toán cho số hàng. Nhưng, do 2 công ty đã được hợp nhất (được trình bày như 1 cá thể trên BCTC) nên phần "lãi" nội bộ này không thực sự đã phát sinh (unrealized profit). Tuy nhiên, khi công ty 2 đã bán được sản phẩm nội bộ ra ngoài tới người tiêu dùng thì lợi nhuận đã thực sự phát sinh vì nó đã trờ thành kết quả một hoạt động kinh doanh thực tế. Khoản lợi nhuận chưa thực hiện được = số lợi nhuận của hàng chưa bán được cho khách hàng còn đọng lại trong hàng tồn kho.

Tuy nhiên, khi công ty 2 đã bán được sản phẩm nội bộ ra ngoài tới người tiêu dùng thì lợi nhuận đã thực sự phát sinh vì nó đã trờ thành kết quả một hoạt động kinh doanh thực tế. Khoản lợi nhuận chưa thực hiện được = số lợi nhuận của hàng chưa bán được cho khách hàng còn đọng lại trong hàng tồn kho.

→ Xóa bỏ lợi nhuận chưa thực hiện trong hàng tồn kho (inventory) của tập đoàn.

- Khoản phải thu, phải trả nội bộ (Intra group payables & receivables)

Khi công ty mẹ và công ty con bán/ trao đổi hàng hóa, họ ghi nhận giá trị mặt hàng vào các khoản phải thu (payables) và phải trả (receivables) trên BCTC riêng. Tuy nhiên, khi đã hợp nhất (consolidate), ta coi 2 cá thể này như 1.

→ Xóa bỏ giá trị của khoản mua bán nội trong:- Các khoản phải thu (receivables).

- Các khoản phải trả (payables)

- Cổ tức nội bộ (Intra group dividends)

Công ty mẹ là cổ đông của công ty con, vậy nó sẽ nhận được cổ tức (dividends).

→ Xóa bỏ giá trị của khoản cổ tức công ty con phải trả cho công ty mẹ trong các khoản phải thu (receivables) của tập đoàn.

- Giao dịch trái phiếu nội bộ (Intra group stock transfers)

Xóa lợi nhuận chưa thực hiện (unrealized profit) đối với các giao dịch trái phiếu trong tập đoàn.

- Mua bán nội bộ (Intra group sale)

- Các tài khoản không xóa bỏ hoàn toàn (Part cancellation)

Đây là các khoản mà cần được điều chỉnh và trình bày rõ do có sự chênh lệch giữa số dư trong SOFP của công ty mẹ và công ty con.- Lợi thế thương mại (Goodwill): Ghi nhận vào hạng mục tài sản dài hạn (non -current asset) của tập đoàn (group). Đồng thời xóa sổ nguyên giá các khoản đầu tư vào công ty con.

- Lợi ích của cổ đông không kiểm soát (Non–controlling interests):

Ghi nhận vào hạng mục vốn chủ sở hữu (equity and liabilities).

- Các tài khoản cần điều chỉnh giá trị (Valuation adjustments)

- Giá trị hợp lý sau khi mua (post-acquisition fair value)

Sau khi công ty mẹ mua lại công ty con, nó sẽ sở hữu tài sản của công ty con. Những tài sản dài hạn trong đó sẽ mất dần giá trị qua thời gian nên cần phải điều chỉnh lại giá trị của chúng cho bằng giá trị hợp lý khi ghi nhận vào BCTC tập đoàn. - Khấu hao do điều chỉnh giá trị hợp lý (Depreciation on fair value adjustment)

Ghi nhận thêm giá trị khấu hao do sự điều chỉnh giá trị hợp lý trước khi mua và sau khi mua công ty con. - Suy giảm lợi thế thương mại (impairment loss of goodwill) nếu có

Ghi nhận sự suy giảm giá trị của lợi thế thương mại = sự chênh lệch giữa giá trị ròng (carrying value) của tài sản và giá trị hợp lý trên thị trường của nó (fair market value). - Tính toán các nguồn quỹ hợp nhất (consolidated reserves)

Tham khảo cách tính các quỹ hợp nhất ở đây.

- Giá trị hợp lý sau khi mua (post-acquisition fair value)

Bước 6: Tính thu nhập giữ lại của tập đoàn (Group retained earnings)

Thu nhập giữ lại nên được tính sau cùng vì công thức của nó bao gồm cả thu nhập chưa thực hiện (unrealized profit) và NCI được tính ở các phần trên.

Phần thu nhập giữ lại thuộc về công ty mẹ (Retained earnings attributable to parent) có thể được tính như sau:

* Lưu ý: Khi trình bày bảng cân đối kế toán hợp nhất, ta chỉ lấy giá trị vốn chủ sở hữu (Share Capital) của công ty mẹ.

BÀI TẬP VÍ DỤ:

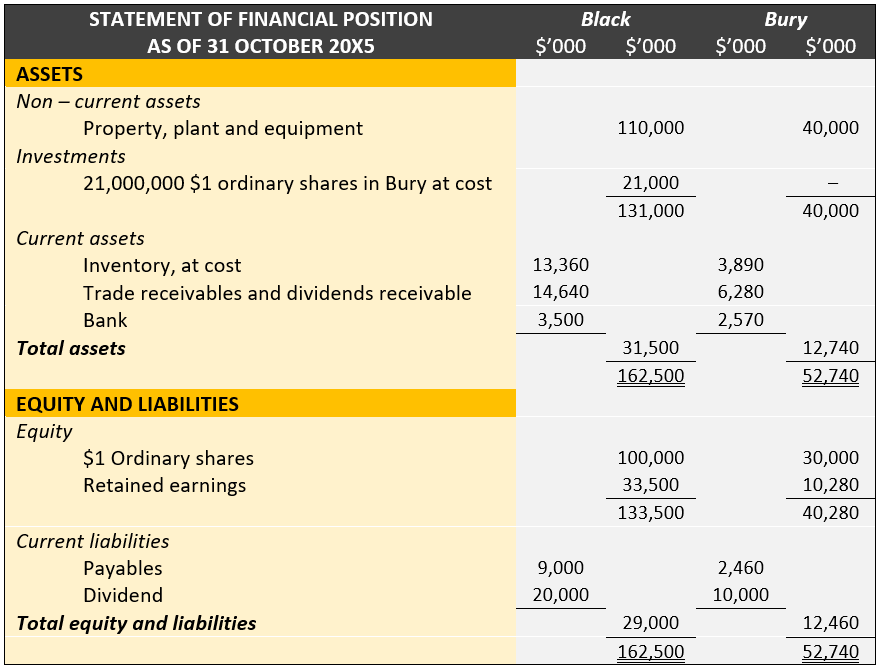

The following are the financial statements relating to Black, a limited liability company, and its subsidiary company Bury.

Additional information:

- Black purchased its $1 ordinary shares in Bury on 1 November 20X0. At that date the balance on Bury's retained earnings was $2 million. The fair value of the non-controlling interest at the date of acquisition was $11,800,000. Goodwill on acquisition was $800,000.

- During the year ended 31 October 20X5 Black sold goods which originally cost $12 million to Bury. Black invoiced Bury at cost plus 40%. Bury still has 30% of these goods in inventory at 31 October 20X5.

- Bury owed Black $1.5 million at 31 October 20X5 for some of the goods Black supplied during the year.

Hướng dẫn giải:

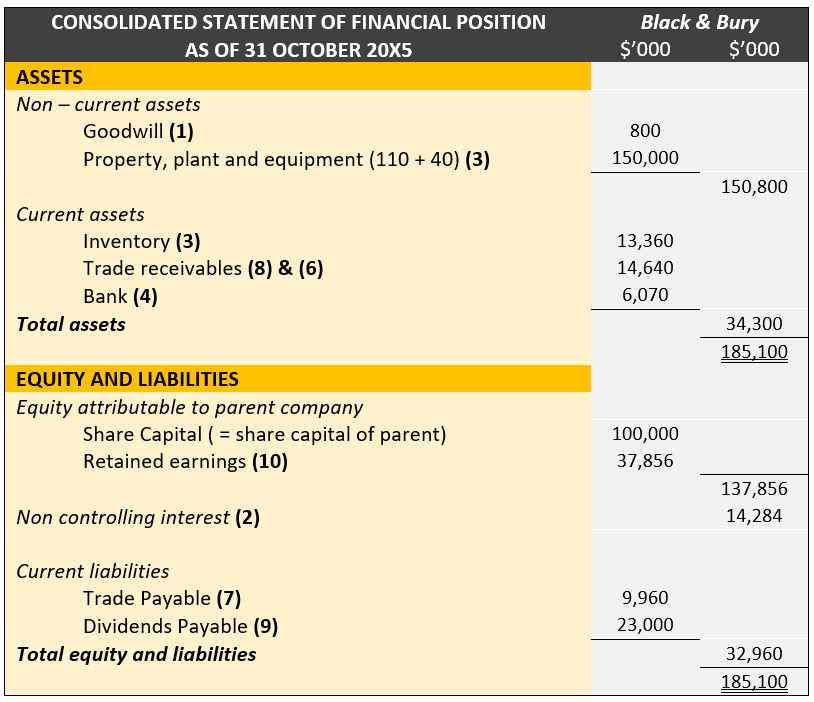

Đề bài yêu cầu lập bảng cân đối kế toán của công ty mẹ Black và công ty con Bury. Thông tin được cho là bảng cân đối kế toán riêng của 2 công ty và thêm vào đó là:

- Black mua cổ phiếu phổ thông của Bury trị giá $1/cổ phiếu vào ngày 1/11/20X0. Tại ngày này:

- Số dư thu nhập giữ lại (Retained Earnings) của Bury là $2,000,000.

- Giá trị hợp lý của lợi ích không kiểm soát (Fair value of non-controlling interest) là $11,800,000.

- Lợi thế thương mại (Goodwill) phát sinh từ việc mua công ty là $800,000.

- Trong kỳ kế toán (từ 1/11/20X4 – 31/10/20X5), Black bán sản phẩm trị giá $12,000,000 cho Bury. Black đã gửi hóa đơn cho Bury gồm chi phí hàng bán + 40%. Tới cuối năm, Bury vẫn còn 30% số hàng này trong hàng tồn kho của mình.

- Bury nợ Black $1,500,000 vào cuối kỳ do đã mua hàng từ Black trong năm.

Ta áp dụng các bước làm trong phần lý thuyết để lập bảng cân đối kế toán hợp nhất.

Bước 1: Tính giá trị thương mại (Goodwill) phát sinh

Trong ví dụ minh họa, lợi thế thương mại đã được cho sẵn là $800,000. Tuy nhiên, trong trường hợp chi tiết này không được cho sẵn, ta có thể áp dụng công thức như sau:

* Thu nhập giữ lại (Retained earnings) của Bury tại ngày mua đã được cho trong phần 1 của các thông tin bổ sung (additional information)

Ghi nhận lợi thế thương mại vào tài sản dài hạn (non-current assets) trên BCTC tập đoàn. (1)

Bước 2: Tính lợi ích cổ đông không kiểm soát tại ngày lập báo cáo (Non-controlling interest at reporting date)

- Tỷ lệ % NCI:

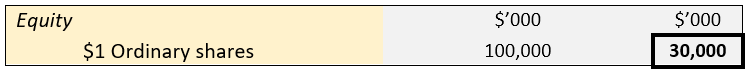

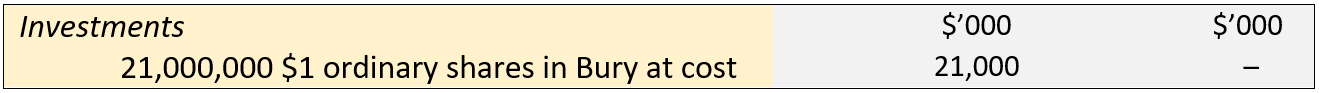

Trên bảng cân đối kế toán riêng của 2 công ty, ta có thể thấy rằng vốn cổ phần của công ty con Bury = $30,000,000:

Và trong số cổ phần này, công ty mẹ Black đã mua $21,000,000:

⇒ Tỷ lệ % NCI = Giá trị thực của cổ phần công ty con bị mua/ Vốn cổ phần công ty con

→ Công ty mẹ Black nắm giữ 70% công ty con Bury.

= $(21,000,000/30,000,000) = 0.7 = 70% - NCI tại ngày lập báo cáo:

Vì đây là năm đầu tiên mà công ty mẹ Black mua công ty con Bury nên NCI được tính như sau:

Ta ghi nhận $14,284 NCI vào vốn chủ sở hữu (Equity and Liabilities). (2)

Bước 3: Thực hiện điều chỉnh các tài khoản của từng công ty

Trong bài tập không có tài khoản riêng nào cần phải điều chỉnh.

Bước 4: Cộng ngang từng dòng giá trị các chỉ tiêu trên báo cáo của công ty mẹ và con

- Tài sản dài hạn (Property, Plant and equipment)

= tài sản dài hạn công ty (mẹ + con) = $(110,000,000 + 40,000,000) = $140,000,000 (3)

- Tiền tại ngân hàng (Bank)

= Tiền của công ty mẹ + tiền của công ty con

= $(3,500,000 + 2,570,000) = $6,070,000 (4)

Các khoản khác cần được điều chỉnh ở mức độ tập đoàn.

Bước 5: Thực hiện tính toán và điều chỉnh ở mức độ tập đoàn

- Các tài khoản phải xóa bỏ hoàn toàn (Cancellation)

- Mua bán nội bộ (Intra group sale):

Black bán cho Bury số hàng trị giá $12,000,000 + 40% lãi. Tới cuối năm, Bury còn 30% số hàng mua nội bộ này trong kho của công ty. Vậy 30% giá trị tiền lãi sẽ là lợi nhuận chưa thực hiện được (unrealized profit):

⇒ 30% của $4,800,000 là lợi nhuận chưa thực hiện (Unrealized profit):

= 30% x $4,800,000 = $1,440,000→ Xóa bỏ $1,440,000 khỏi hàng tồn kho (Inventory) của tập đoàn:

Ta ghi nhận $15,810,000 vào tài khoản hàng tồn kho (Inventory) của tập đoàn. (5)

= HTK công ty mẹ Black + HTK công ty con Bury - $1,440,000

= $(13,360,000 + 3,890,000) - $1,440,000 = $15,810,000 - Các khoản phải thu, phải trả nội bộ (Intra group receivables, payables)

Bài cho rằng cuối kỳ Bury nợ Black $1,500,000 do mua hàng nội bộ. Vậy số tiền này phải được trừ đi trong:- Các khoản phải thu (Receivables):

= Các khoản phải thu của công ty mẹ + con - $1,500,000

= $(14,640,000 + 7,640,000) - $1,500,000 = $19,420,000 (6) - Các khoản phải trả (Payables):

= Các khoản phải trả của công ty mẹ + con - $1,500,000

= $(9,000,000 + 2,460,000) - $1,500,000 = $9,960,000 (7)

- Các khoản phải thu (Receivables):

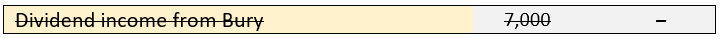

- Cổ tức nội bộ (Intra group dividends):

Black là cổ đông của Bury, nắm giữ 70% số cổ phiếu. Cuối năm Bury thanh toán $10,000,000 tổng giá trị cổ tức. Vậy Black sẽ nhận được 70% là:

70% x $10,000,000 = $7,000,000

Trên bảng cân đối kế toán của Black đã ghi nhận con số cổ tức nhận được (Dividend receivable) này vào các khoản phải thu (Receivables).

→ Xóa bỏ phần cổ tức này khỏi số dư các khoản phải thu (6) của tập đoàn.

→ Số dư tài khoản phải thu (Receivables) phải ghi nhận = $12,420,000. (8)

⇒ Số dư các khoản phải thu (6) – cổ tức Bury thanh toán cho Black

= $(19,420,000 – 7,000,000) = $12,420,000

Phần cổ tức mà công ty mẹ không nắm giữ (30%) sẽ được trình bày trong tài khoản cổ tức phải trả (Dividends payable) ở phần nợ ngắn hạn (Current liabilities) trên BCTC hợp nhất của tập đoàn:

Tổng cổ tức tập đoàn phải trả = cổ tức công ty mẹ phải trả + cổ tức công ty con phải trả cho cổ đông khác ngoài công ty mẹ

= $20,000,000 + $(10,000,000 x 30%) = $27,000,000 (9)

- Mua bán nội bộ (Intra group sale):

- Các tài khoản không xóa bỏ hoàn toàn (Part cancellation):

- Lợi thế thương mại (Goodwill)

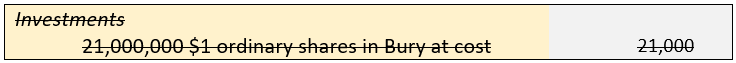

Ghi nhận vào hạng mục tài sản dài hạn (non -current asset) của tập đoàn (group) giá trị đã tính ở (1). Đồng thời xóa sổ nguyên giá đầu tư vào công ty con:

- Lợi ích của cổ đông không kiểm soát (Non–controlling interests)

Ghi nhận vào hạng mục vốn chủ sở hữu (equity and liabilities) giá trị đã tính ở (2).Các tài khoản cần điều chỉnh giá trị (Valuation adjustments):

- Lợi thế thương mại (Goodwill)

- Các tài khoản cần điều chỉnh giá trị (Valuation adjustments):

Không có khoản nào trong bài cần phải điều chỉnh giá trị.

Bước 6: TÍnh thu nhập giữ lại của tập đoàn (Group retained earnings)

Áp dụng bước làm trong lý thuyết:

→ Ghi nhận $37,856,000 vào thu nhập giữ lại của tập đoàn. (10)

Tổng hợp lại:

3. Báo cáo kết quả hoạt động kinh doanh hợp nhất (The consolidated statement of profit or loss)

Báo cáo KQ HĐKD hợp nhất cho thấy doanh thu và chi phí tổng của công ty mẹ và công ty con. Mục đích là để trình bày kết quả kinh doanh của cả 2 như 1 cá thể duy nhất.

Các bước hợp nhất báo cáo KQ HĐKD:

Bước 1: Thực hiện điều chỉnh các tài khoản của từng công ty nếu cần thiết

Trước khi hợp nhất báo cáo, chúng ta cần điều chỉnh các tài khoản riêng để đảm bảo rằng số dư của chúng chính xác

(Vd: cổ tức dự tính chia cho cổ đông (proposed dividends) từ công ty con…)

Bước 2: Cộng ngang từng dòng giá trị các chỉ tiêu trên báo cáo của công ty mẹ và con như tài sản, nợ phải trả, vốn chủ sở hữu, thu nhập và chi phí.

Tương tự như bảng cân đối kế toán hợp nhất, ta cần cộng ngang từng dòng các tài khoản tương ứng trên báo cáo kết quả hoạt động kinh doanh để có thể trình bày doanh thu và chi phí của công ty mẹ và công ty con như 1 cá thể chung.

Bước 3: Thực hiện tính toán và điều chỉnh ở doanh thu (Revenue) của tập đoàn

Giống như các khoản khác, doanh thu của tập đoàn cũng sẽ gồm doanh thu của công ty mẹ và công ty con. Tuy nhiên, trước khi nhập số dư cuối cùng, ta phải điều chỉnh các giao dịch nội bộ (Intra group transactions).

Tương tự với kiến thức ở phần trên, khi các công ty trong cùng tập đoàn trao đổi hàng hóa, chúng sẽ làm phát sinh lợi nhuận chưa thực hiện được (unrealized profit).

Trên báo cáo hợp nhất, ta điều chỉnh cho các giao dịch này như sau:

- Đối với doanh thu (Revenue):

Trừ đi chi phí nhập hàng của bên mua. Khi 2 công ty trao đổi hàng hóa với nhau thì bên bán đã thu về 1 khoản doanh thu = chi phí nhập hàng của bên mua. Đây không phải là doanh thu thực tế nên phải được loại bỏ khỏi doanh thu của tập đoàn. - Đối với chi phí bán hàng (Cost of goods sold/COGS):

- Trừ đi chi phí nhập hàng của bên mua. Do là hàng trao đổi nội bộ nên phải được xóa bỏ hoàn toàn khỏi tài khoản COGS.

- Cộng vào trong COGS lợi nhuận chưa thực hiện được (Unrealized profit). Bởi vì:

Lợi nhuận chưa thực hiện làm phóng đại giá trị thật của lợi nhuận (Profit).

Mà: Gross Profit = Revenue – COGS

→ COGS tăng thì Profit giảm.→ Cộng unrealized profit vào COGS để làm Profit giảm 1 giá trị = unrealized profit.

* Lưu ý: Chi tiết này rất hay được hỏi trong bài thi, đặc biệt là trong Part 2 của Section B, do thí sinh hay bị hiểu sai cách điều chỉnh COGS.

- Đối với thu nhập từ cổ tức (Dividend income): Nếu có thu nhập từ cổ tức do công ty con trả cho công ty mẹ, xóa bỏ hoàn toàn khoản này khi hợp nhất báo cáo.

Vd: Công ty mẹ A bán cho công ty B sản phẩm trị giá $1,000 + lãi 20%. Cuối kỳ kế toán, B bán được 90% số hàng này cho khách. 10% còn lại trong hàng tồn kho.

Công ty mẹ A thu $200 tiền lãi từ công ty con B, mà B mới chỉ bán được 10% số hàng nên phần lãi chưa bán được cho khách (10% của $200) là phần lợi nhuận chưa thực hiện (unrealized profit) = 10% x $200 = $20

Vậy ta điều chỉnh như sau:

- Trừ chi phí nhập hàng của B vào doanh thu (revenue) vì A đã thu về khoản doanh thu = chi phí B trả để nhập hàng từ A ⇒ Revenue - $1,200

- Trừ đi chi phí nhập hàng của B trong COGS do hàng trao đổi nội bộ làm phóng đại số dư COGS ⇒ COGS - $1,200

- Cộng lợi nhuận chưa thực hiện vào COGS để làm lợi nhuận (profit) giảm đi ⇒ COGS + $20

→ Ghi nhận: Revenue - $1,200 và COGS + $(-1,200 + 20)

BÀI TẬP VÍ DỤ:

(Tiếp tục bài tập cho Black & Bury)

Prepare the consolidated statement of profit or loss at 31/10/20X5.

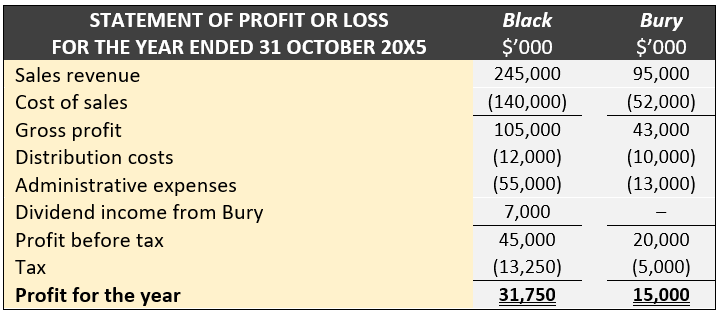

Hướng dẫn giải:

Đề bài yêu cầu chúng ta lập BC KQHĐKD hợp nhất cho Black và Bury. Chúng ta có thể sử dụng báo cáo riêng đã cho ở trên cùng với các thông tin đã cho ở bài trước, bao gồm bảng cân đối kế toán riêng và:

- Black mua cổ phiếu phổ thông của Bury trị giá $1/cổ phiếu vào ngày 1/11/20X0. Tại ngày này:

- Số dư thu nhập giữ lại (Retained Earnings) của Bury là $2,000,000.

- Giá trị hợp lý của lợi ích không kiểm soát (Fair value of non-controlling interest) là $11,800,000.

- Lợi thế thương mại (Goodwill) phát sinh từ việc mua công ty là $800,000.

- Trong năm kỳ kế toán (từ 1/11/20X4 – 31/10/20X5), Black bán sản phẩm trị giá $12,000,000 cho Bury. Black đã gửi hóa đơn cho Bury gồm chi phí hàng bán + 40%. Tới cuối năm, Bury vẫn còn 30% số hàng này trong hàng tồn kho của mình.

- Bury nợ Black $1,500,000 vào cuối kỳ do đã mua hàng từ Black trong năm.

Ta áp dụng các bước chuẩn bị 1 báo cáo KQHĐKD hợp nhất:

Bước 1: Thực hiện điều chỉnh các tài khoản của từng công ty: Trong bài không có khoản nào cần được điều chỉnh.

Bước 2: Cộng ngang từng dòng giá trị các chỉ tiêu trên báo cáo của công ty mẹ và con:

- Distribution cost = $(12,000,000 + 10,000,000) = $22,000,000 (1)

- Administrative expenses = $(55,000,000 + 13,000,000) = $65,000,000 (2)

- Tax = $(13,250,000 + 5,000,000) = $18,250,000 (3)

Bước 3: Thực hiện tính toán và điều chỉnh ở doanh thu (Revenue) của tập đoàn:

Black bán cho Bury số hàng trị giá $12,000,000 + 40% lãi. Tới cuối năm, Bury còn 30% số hàng mua nội bộ này trong kho của nó. Vậy 30% giá trị tiền lãi sẽ là lợi nhuận chưa thực hiện được (unrealized profit):

→ 30% của $4,800,000 là lợi nhuận chưa thực hiện (Unrealized profit):

= 30% x $4,800,000 = $1,440,000

- Trừ chi phí nhập hàng nội bộ của bên mua Bury vào doanh thu (Revenue):

Doanh thu tập đoàn = Doanh thu (mẹ + con) – chi phí nhập hàng nội bộ của Bury

= $(245,000,000 + 95,000,000) - $16,800,000 = $323,200,000 (4) - Trừ chi phí nhập hàng nội bộ của bên mua vào chi phí bán hàng (COGS):

COGS tập đoàn = COGS (mẹ + con) – chi phí nhập hàng nội bộ của Bury

= $(140,000,000 + 52,000,000) - $16,800,000 = $175,200,000 - Cộng lợi nhuận chưa thực hiện vào chi phí bán hàng (COGS):

= $175,200,000 + $1,440,000 = $176,640,000 (5)

Ghi nhận: Revenue tập đoàn = $323,200,000 (4) và COGS tập đoàn = $176,640,000 (5). - Xóa bỏ hoàn toàn thu nhập cổ tức từ Bury trả cho Black:

Tổng hợp lại thông tin, ta có 1 BC KQHĐKD hoàn chỉnh:

Author: An Khanh

Reviewed by: Linh Tran