Tìm hiểu về thẩm định dự án đầu tư trong điều kiện thực tế có sự tác động của lạm phát và thuế

I. Ảnh hưởng của lạm phát đến chiết khấu dòng tiền (Allowing for inflation in DCF)

1. Lãi suất thực tế và lãi suất danh nghĩa (Real interest vs nominal interest)

Lạm phát (Inflation) là sự tăng lên theo thời gian của mức giá chung của hàng hóa và dịch vụ trong nền kinh tế. Khi thẩm định dự án đầu tư, nhà quản lý cần phải xem xét đến ảnh hưởng của yếu tố lạm phát trong việc chuẩn bị kế hoạch tài chính.

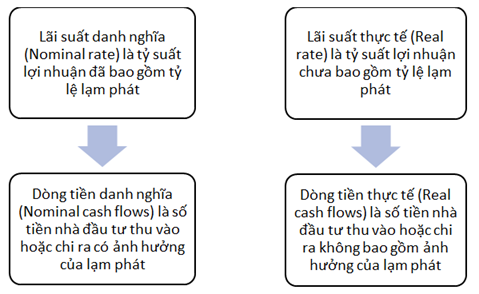

Ảnh hưởng của lạm phát dẫn đến hai khái niệm lãi suất và từ đó dẫn tới hai khái niệm dòng tiền tương ứng:

Mối quan hệ giữa lãi suất danh nghĩa và lãi suất thực tế được thể hiện qua công thức Fisher dưới đây:

Mối quan hệ giữa lãi suất danh nghĩa và lãi suất thực tế được thể hiện qua công thức Fisher dưới đây:

(1 + i) = (1 + r)(1 + h)

Trong đó:

h – Tỷ lệ lạm phát

r – lãi suất thực tế

i – lãi suất danh nghĩa

2. Nguyên tắc sử dụng lãi suất thực tế và lãi suất danh nghĩa khi tính giá trị hiện tại thuần (NPV)

Khi sử dụng phương pháp giá trị hiện tại của dòng tiền trong thẩm định đầu tư có ảnh hưởng bởi lạm phát, ta áp dụng quy tắc sử dụng lãi suất thực tế và lãi suất danh nghĩa như sau:

-

Sử dụng tỷ lệ chiết khấu thực tế để chiết khấu dòng tiền thực tế: nghĩa là nếu dòng tiền được thể hiện ở giá trị hiện tại của tiền ở thời điểm năm 0 (hiện tại), chúng ta sẽ sử dụng tỷ lệ thực tế

-

Sử dụng tỷ lệ chiết khấu danh nghĩa để chiết khấu dòng tiền danh nghĩa: nghĩa là nếu dòng tiền được thể hiện ở giá trị thực tế tại thời điểm tiền thu vào hoặc chi ra trong tương lai, chúng ta sẽ sử dụng tỷ lệ danh nghĩa

Ví dụ: Không tính đến ảnh hưởng của lạm phát, một dự án có dòng tiền như sau:

Tỷ suất chiết khấu danh nghĩa là 15.5%. Lạm phát được kỳ vọng không đổi trong toàn bộ dự án là 5%.

Thẩm định dự án bằng phương pháp giá trị hiện tại thuần sử dụng:

a. Tỷ suất thực tế

b. Tỷ suất danh nghĩa

Bài giải:

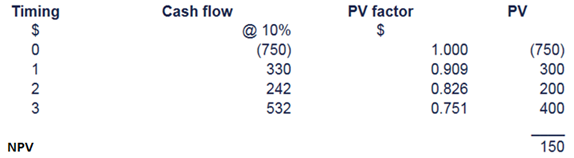

a. Thẩm định dự án bằng phương pháp giá trị hiện tại thuần sử dụng tỷ suất thực tế:

Từ tỷ suất chiết khấu danh nghĩa và tỷ lệ lạm phát, theo công thức Fisher, ta tính được tỷ suất chiết khấu thực tế như sau:

Real rate = r = (1 + i)/(1 + h) – 1 = (1 + 0.155)/(1 + 0.05) – 1 = 0.1 = 10%

Ta có giá trị hiện tại thuần (NPV) của dự án tính theo tỷ suất thực tế:

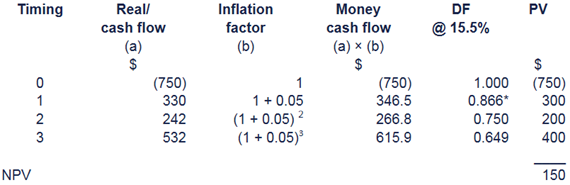

b. Thẩm định dự án bằng phương pháp giá trị hiện tại thuần sử dụng tỷ suất danh nghĩa:

Đề bài cho dòng tiền thực tế (không bao gồm ảnh hưởng của lạm phát), vì vậy để sử dụng tỷ suất danh nghĩa, chúng ta cần tính dòng tiền danh nghĩa có ảnh hưởng của tỷ lệ lạm phát 5% mỗi năm.

Giá trị hiện tại thuần (NPV) của dự án tính theo tỷ suất danh nghĩa được tính như sau:

Ta có thể thấy, dù tính theo phương pháp nào, giá trị hiện tại thuần (NPV) của dự án cũng không đổi (hoặc chênh lệch rất nhỏ do làm tròn khi tính toán).

Chú ý: Nếu dòng tiền phát sinh có tỷ lệ lạm phát khác nhau, chúng ta sẽ sử dụng lãi suất danh nghĩa để chiết khấu dòng tiền danh nghĩa khi tính NPV của dự án.

II. Ảnh hưởng của thuế đến chiết khấu dòng tiền (Allowing for taxation in DCF)

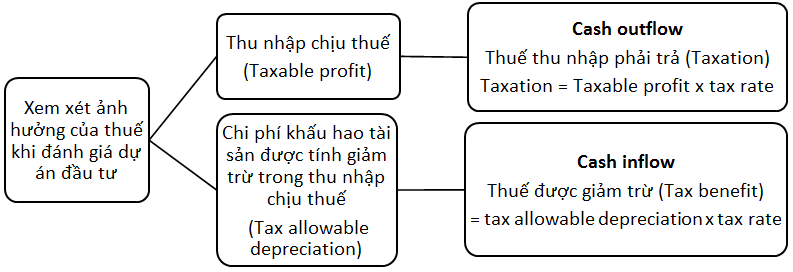

Thuế, bao gồm khoản thuế phải nộp hay khoản thuế được giảm trừ, đều là các dòng tiền, vì vậy cần phải cân nhắc ảnh hưởng của thuế đến chiết khấu dòng tiền khi thẩm định dự án.

Chú ý: Thời điểm thực hiện nghĩa vụ thuế có thể là tại năm phát sinh hoặc chậm hơn nhưng thường chậm hơn một năm (one year in arrears). Điều này sẽ ảnh hưởng đến thời gian phát sinh dòng tiền của dự án, từ đó ảnh hưởng đến kết quả tính NPV khi thẩm định dự án.

Ví dụ:

A company is considering whether or not to purchase an item of machinery costing $40,000 payable immediately. It would have a life of four years, after which it would be sold for $5,000. The machinery would create annual cost savings of $14,000. The company pays tax one year in arrears at an annual rate of 30% and can claim tax-allowable depreciation on a 25% reducing balance basis. A balancing allowance is claimed in the final year of operation. The company's cost of capital is 8%.

Should the machinery be purchased?

Phân tích đề:

Khoản đầu tư máy móc trả ngay tại thời điểm hiện tại T0: $ 40,000

Khấu hao trong 4 năm theo phương pháp số dư giảm dần với tỷ lệ 25%

Giá trị còn lại: $ 5,000

Chi phí tiết kiệm được hàng năm khi sử dụng máy: $ 14,000

Thuế suất hàng năm là 30% và thời điểm thực hiện nghĩa vụ thuế là một năm sau thời điểm phát sinh

Tỷ lệ chi phí vốn của công ty là 8%

Bài giải:

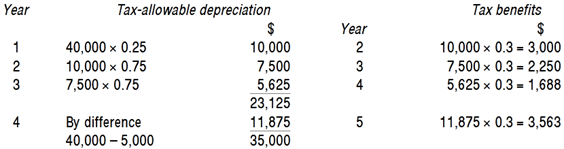

Chi phí khấu hao (tax-allowable depreciation) và khoản thuế được giảm trừ (tax benefits) tương ứng mỗi năm được tính như sau:

Chi phí tiết kiệm được mỗi năm khi sử dụng máy được xem như là một khoản thu nhập tính thuế.

Số thuế phải trả cho khoản tiết kiệm được mỗi năm là: 30% x 14,000 = $4,200

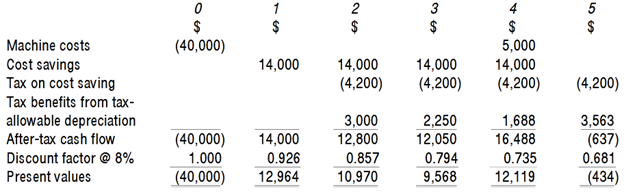

Giá trị hiện tại của dòng tiền của dự án được tính như sau:

Giá trị hiện tại thuần của dự án:

NPV = (40,000) + 12,964 + 10,970 + 9,568 + 12,119 + (434) = $5,187 > 0

Kết luận: Công ty nên đầu tư mua máy móc này.

III. Bài tập áp dụng

Bridgeford is considering whether or not to invest in the development of a new product, which would have an expected market life of 5 years.

The managing director is in favour of the project, because its estimated accounting rate of return (ARR) would be over 15%.

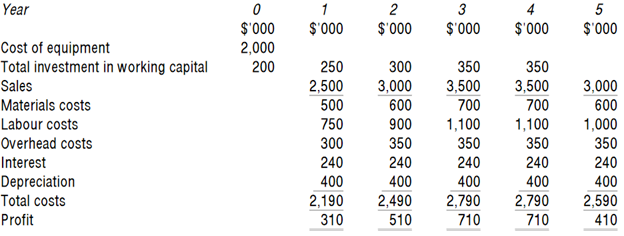

His estimates for the project are as follows:

The average annual profit before tax is $530,000 and with corporation tax at 35%, the average annual profit after tax is $344,500. This gives an ARR of 15.7% on the initial investment of $2,200,000.

As finance director, you have some criticisms of the managing director's estimates. His figures ignore both inflation and capital allowances on the equipment, and you decide to prepare an amended assessment of the project with the following data.

(1) Selling prices and overhead expenses will increase with inflation by 5% pa.

(2) Materials costs, labour costs and the working capital requirements, will increase by 10% pa.

(3) For taxation purposes, capital allowances will be available against the taxable profits of the project, at 25% pa on a reducing balance basis.

(4) The rate of corporation tax on taxable profits is 35% and tax is paid one year in arrears.

(5) The equipment will have a zero salvage value at the end of the project's life.

(6) The company's real after-tax weighted average cost of capital is estimated to be 7% pa, and its nominal after-tax weighted average cost of capital is 12%.

Required: Estimate the net present value of the project, and recommend, on the basis of the NPV, whether or not the project should be undertaken.

Phân tích đề:

Bridgeford đang xem xét có nên đầu tư vào sản phẩm mới có tuổi thọ dự kiến trên thị trường là 5 năm.

Theo ước tính của giám đốc điều hành, lợi nhuận trước thuế trung bình hàng năm của dự án là $ 530,000 và với thuế suất 35%, lợi nhuận sau thuế trung bình hàng năm là $ 344,500. Điều này mang lại tỷ lệ hoàn vốn kế toán là 15,7% trên khoản đầu tư ban đầu là $ 2.200.000.

Tuy nhiên, ước tính trên đã bỏ qua cả lạm phát và khoản giảm trừ thuế khấu hao thiết bị, cần một bản đánh giá sửa đổi về dự án với những dữ liệu sau:

(1) Giá bán và chi phí chung sẽ tăng theo lạm phát 5% mỗi năm.

(2) Chi phí nguyên vật liệu, chi phí lao động và nhu cầu vốn lưu động sẽ tăng 10% mỗi năm.

(3) Đối với mục đích thuế, chi phí khấu hao tài sản được tính giảm trừ trong thu nhập chịu ở mức 25% mỗi năm theo phương pháp số dư giảm dần.

(4) Thuế suất tính thuế thu nhập doanh nghiệp trên lợi nhuận chịu thuế là 35% và nộp thuế truy thu một năm.

(5) Thiết bị sẽ không có giá trị thanh lý vào cuối vòng đời của dự án.

(6) Chi phí sử dụng vốn thực tế sau thuế của công ty ước tính là 7%/năm và chi phí sử dụng vốn danh nghĩa sau thuế là 12%.

Bài giải:

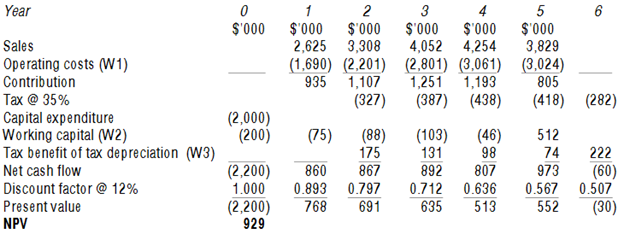

Giả định rằng chi phí vốn bình quân gia quyền danh nghĩa sau thuế là chi phí vốn thích hợp để sử dụng và tất cả vốn lưu động vào cuối năm 5 sẽ được thu hồi vào đầu năm 6, tạo ra tổng dòng tiền ròng của năm 5 là $ 512.000.

Vì dòng tiền phát sinh có tỷ lệ lạm phát khác nhau, ta sẽ sử dụng chi phí vốn danh nghĩa sau thuế là 12% làm lãi suất chiết khấu.

NPV = $ 929,000 > 0, do đó, dự án nên được thực hiện.

Để có kết quả như bảng tính trên, ta thực hiện các phần hành sau:

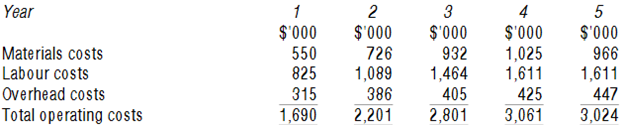

Working 1 (W1): Tính Operating cost:

Chi phí nguyên vật liệu, chi phí lao động tăng 10% mỗi năm và chi phí chung tăng 5% mỗi năm.

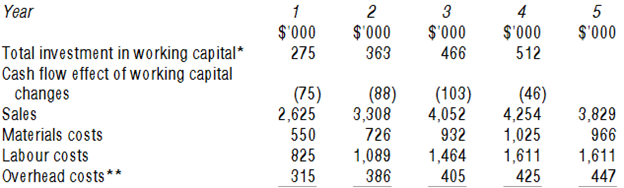

Working 2 (W2): Tính Working capital:

Giá bán và chi phí chung sẽ tăng theo lạm phát 5% mỗi năm.

Chi phí nguyên vật liệu, chi phí lao động và nhu cầu vốn lưu động sẽ tăng 10% mỗi năm

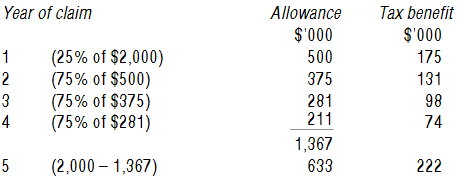

Working 3 (W3): Tax depreciation

Thuế được giảm trừ do chi phí khấu hao thiết bị được kê khai từ năm 1 và được tính giảm trừ vào dòng tiền của dự án một năm sau đó.

Author: Trần Thị Huyền Trang

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)