[FR/F7: Tóm tắt kiến thức] Lesson 15: Thuế thu nhập doanh nghiệp (Taxation)

Trong bài này, chúng ta hãy tìm hiểu về chủ đề thuế TNDN và thuế TNDN hoãn lại được quy định trong chuẩn mực kế toán IAS 12 Income taxes.

I. Định nghĩa

Để hiểu được nội dung về chuẩn mực này, có một số định nghĩa sau cần phải nắm được:

|

Tiêu chí |

Nội dung |

|

Lợi nhuận/ lỗ kế toán (Account profit) |

Lợi nhuận/ lỗ kế toán là lãi hoặc lỗ trong kỳ trước khi trừ chi phí thuế. |

|

Thu nhập chịu thuế (Taxable profit) |

Thu nhập chịu thuế là lãi (lỗ) trong kỳ, được xác định theo quy định của cơ quan thuế và là cơ sở để tính thuế thu nhập doanh nghiệp phải nộp (hoặc thu hồi được). |

|

Chi phí thuế TNDN (Tax expense) |

Chi phí thuế TNDN là tổng số thuế thu nhập doanh nghiệp hiện hành và thuế TNDN hoãn lại khi xác định lãi hoặc lỗ trong kỳ. |

|

Thuế TNDN hiện hành (Current tax) |

Thuế TNDN hiện hành là số thuế TNDN phải nộp (hoặc thu hồi được) tính trên thu nhập chịu thuế (lỗ tính thuế) của một kỳ. |

|

Thuế TNDN hoãn lại (Deferred tax) |

Thuế TNDN hoãn lại là thuế TNDN sẽ phát sinh nhưng bị hoãn lại đến các kỳ sau. |

II. Thuế TNDN hiện hành (Current tax)

1. Cách ghi nhận (Recognition)

Việc ghi nhận thuế TNDN hiện hành được thực hiện theo 2 nguyên tắc sau:

- Thuế thu nhập hiện hành của kỳ hiện tại và các kỳ trước nếu chưa nộp thì được ghi nhận là nợ phải trả (tax liabilities)

- Nếu giá trị đã nộp trong kỳ hiện tại và các kỳ trước vượt quá số phải nộp cho các kỳ đó thì phần giá trị nộp thừa sẽ được ghi nhận là tài sản (tax asset)

Ví dụ:

Năm 2018, công ty ABC có thu nhập chịu thuế là $120,000. Năm 2017, thuế TNDN được ước tính là $30,000. Tỷ lệ thuế TNDN là 30%.

Xác định thuế TNDN phải trả cho năm 2018 biết thuế TNDN năm 2017 được chốt với cơ quan thuế là $35,000.

| $ | |

| Thuế TNDN trên lợi nhuận năm 2018 [120,000 x 30%] | 36,000 |

| Thuế TNDN năm 2017 nộp thiếu [35,000 - 30,000] | 5,000 |

| Thuế TNDN cho năm 2018 | 41,000 |

Như vậy, khoản $41,000 trên bao gồm $36,000 là thuế của kỳ hiện hành và $5,000 là thuế của kỳ trước nộp thiếu sẽ được ghi nhận là một khoản nợ phải trả.

2. Đo lường (Measurement)

Thuế TNDN hiện hành là một khoản nợ phải trả hoặc tài sản được đo lường theo số tiền dự kiến phải nộp hoặc thu hồi từ cơ quan thuế.

3. Trình bày trên BCTC (Presentation)

Trên bảng cân đối kế toán, tax assets và tax liabilities nên được ghi nhận riêng biệt với các tài sản và nợ phải trả khác. Nó có thể được bù trừ cho nhau khi đáp ứng các điều kiện sau:

- Doanh nghiệp có quyền thực thi hợp pháp để bù trừ số tiền đã ghi nhận.

- Doanh nghiệp dự định thanh toán tiền trên cơ sở thuần, hoặc để hiện thực hóa tài sản và thanh toán nợ phải trả cùng một lúc.

Tax expense (Income) liên quan tới lãi, lỗ từ hoạt động kinh doanh của công ty được ghi nhận trong Báo cáo kết quả kinh doanh.

II. Thuế TNDN hoãn lại (Deferred tax)

1. Nguyên nhân phát sinh thuế thu nhập hoãn lại

Deferred tax phát sinh do sự chênh lệch trong cơ sở ghi nhận lợi nhuận giữa kế toán và thuế.

- Theo góc độ kế toán:

CIT = Lợi nhuận kế toán trước thuế (Accounting Profit Before Tax) x % tax rate

- Theo góc độ thuế:

CIT = Lợi nhuận tính thuế (Taxable profit) x % tax rate

- Mà lợi nhuận kế toán trước thuế lại có chênh lệch với lợi nhuận tính thuế:

Lợi nhuận tính thuế = Lợi nhuận kế toán trước thuế + Các khoản chênh lệch phải điều chỉnh.- Các khoản chênh lệch phải điều chỉnh là những khoản thu nhập phải ghi nhận theo quy định kế toán nhưng không cần phải tính thuế TNDN hoặc có những khoản chi phí phải phân bổ dần vào chi phí trong kỳ theo quy định kế toán nhưng lại phải ghi nhận toàn bộ chi phí tại thời điểm phát sinh theo quy định về thuế.

- Ví dụ:

Chi phí trả trước (Prepaid rent) được khấu trừ toàn bộ cho mục đích thuế ngay kỳ công ty chi trả nhưng lại được phân bổ dần vào chi phí trong kỳ theo mục đích kế toán.

Do vậy, chi phí thuế TNDN tính theo nguyên tắc kế toán sẽ khác với tính theo nguyên tắc thuế và làm phát sinh deferred tax

2. Công thức tính deferred tax

Deferred tax = (Lợi nhuận kế toán trước thuế - Lợi nhuận tính thuế) x %tax rate

Trong đó:

- Lợi nhuận kế toán trước thuế được gọi là cơ sở kế toán (Accounting base)

- Lợi nhuận tính thuế được gọi là cơ sở tính thuế (Tax base)

Do đó: Deferred tax = (Accounting base - Tax base) x %tax rate

3. Chênh lệch giữa Accounting base và Tax base

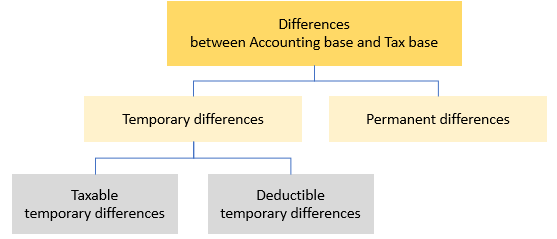

Chênh lệch giữa Accounting base và tax base được chia làm 2 loại sau:

a. Chênh lệch vĩnh viễn (Permanent difference)

Chênh lệch vĩnh viễn là chênh lệch phát sinh khi các khoản thu nhập hoặc chi phí được ghi nhận cho mục đích kế toán nhưng không được tính vào thu nhập, chi phí khi xác định thu nhập chịu thuế TNDN.

Ví dụ:

- Tiền phạt vi phạm hành chính, vi phạm thuế

- Lãi tiền vay của cá nhân quá tỷ lệ khống chế quy định;

- Chi phí khác (Biếu, tặng, Tiếp khách, Khuyến mại…) vượt quá tỷ lệ quy định

- Chi phí không có hóa đơn tài chính, chi phí lãi vay tương ứng với phần vốn góp chưa đủ

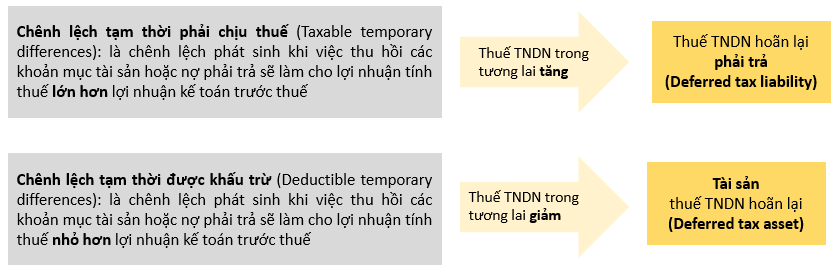

Có 2 loại chênh lệch tạm thời:

Ví dụ:

| Taxable temporary differences | Deductible temporary differences |

|

|

III. Bài tập áp dụng

Custard Co purchased an asset costing $1,500. At the end of 20X8 the carrying amount is $1,000. The cumulative depreciation for tax purposes is $900 and the current tax rate is 25%.

Calculate the deferred tax liability for the asset.

Phân tích đề

Công ty Custard mua tài sản có nguyên giá $1,500. Xác định thuế TNDN hoãn lại phải trả cho tài sản biết:

- Cuối năm 20X8, giá trị còn lại của tài sản là $1,000

- Khấu hao lũy kế cho mục đích thuế là $900

- Tax rate = 25%

Lời giải

Theo cơ sở kế toán: Giá trị còn lại của tài sản là $1,000

Theo cơ sở thuế: Giá trị còn lại của tài sản là: $1,500 - $900 = $600

Chênh lệch tạm thời phát sinh là 1,000 - 600 = $400

Như vậy, thu nhập chịu thuế < lợi nhuận kế toán trước thuế, làm phát sinh thuế TNDN hoãn lại phải trả.

Deferred tax = $400 x 25% = $100.

Author: Trang Nguyen