Chỉ số tài chính giúp nhà phân tích khi đọc các báo cáo tài chính có thể tìm ra được xu hướng phát triển của doanh nghiệp một cách dễ dàng hơn cũng như giúp nhà đầu tư, các chủ nợ kiểm tra được tình hình tài chính của doanh nghiệp. Trong bài viết này chúng ta sẽ cùng tìm hiểu cách tính một vài chỉ số tài chính quan trọng và ý nghĩa của chúng.

I. Mục đích của việc phân tích các chỉ số tài chính

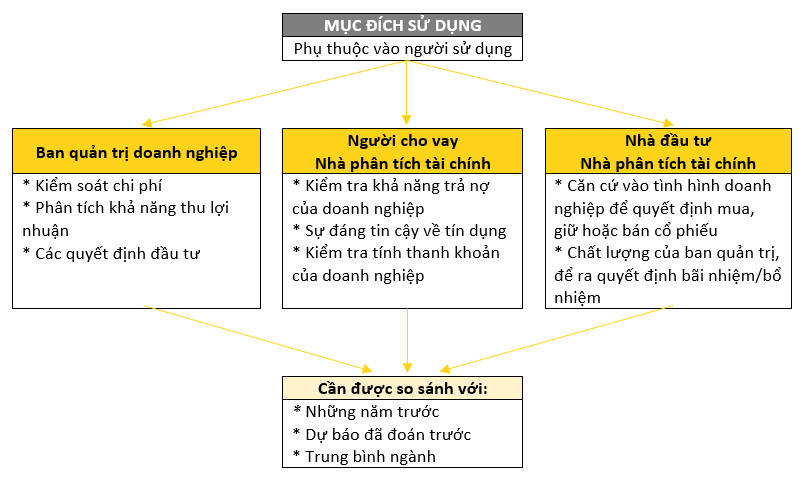

Phân tích chỉ số tài chính là một phương pháp thể hiện các thông tin tài chính phức tạp dưới dạng những nhóm chỉ số chung để có thể đánh giá về hiệu quả hoạt động và tình hình tài chính của doanh nghiệp một cách có ý nghĩa hoặc so sánh được với những doanh nghiệp khác trong cùng ngành.

Dưới đây là sơ đồ tóm tắt một số đối tượng cần quan tâm đến chỉ số tài chính:

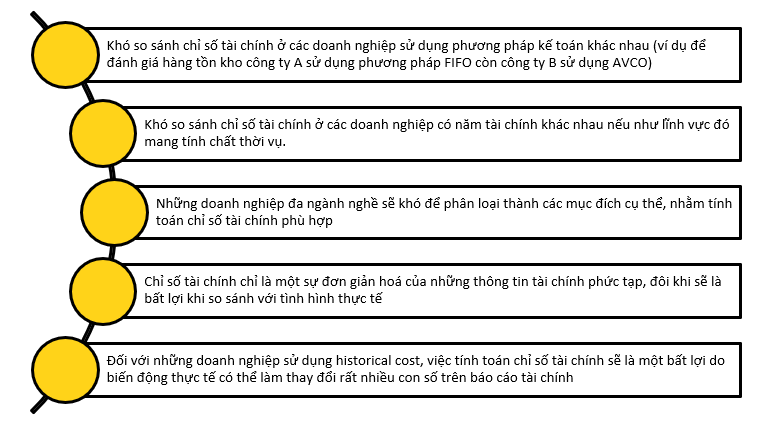

II. Hạn chế của chỉ số tài chính

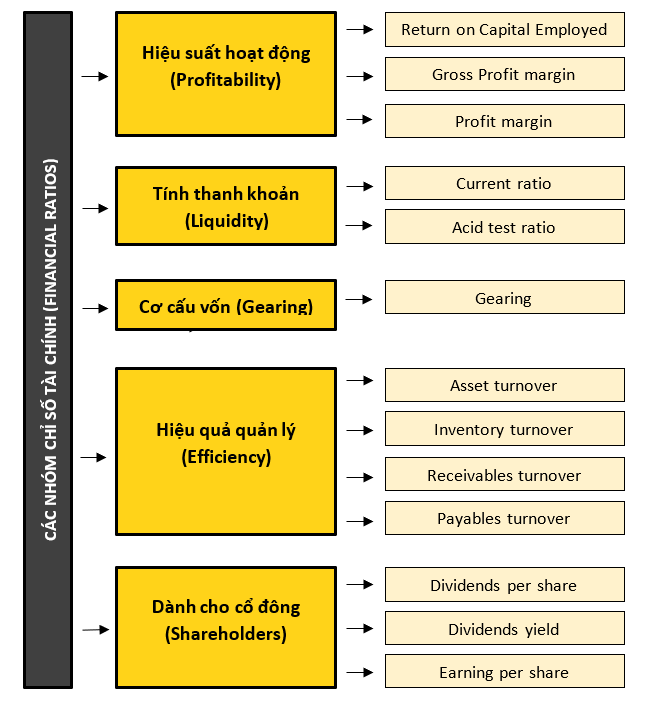

III. Tính toán và phân tích các chỉ số

Các chỉ số tài chính phổ biến và hay gặp nhất trong bài thi FR/F7 sẽ được phân chia thành 5 nhóm chính, theo sơ đồ dưới đây:

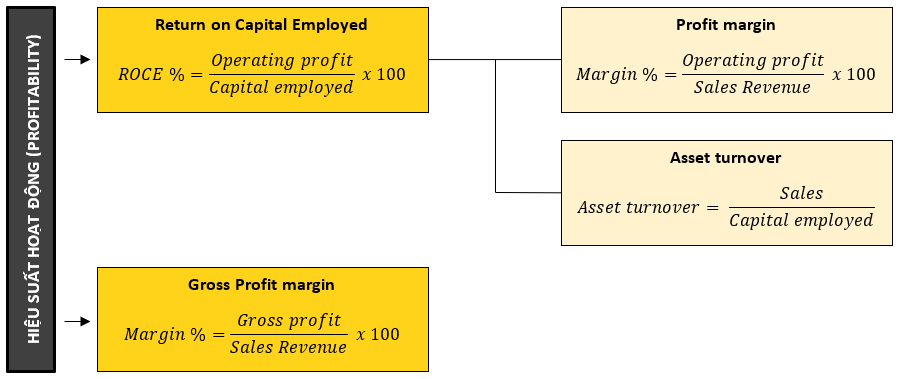

1. Chỉ số về hiệu suất hoạt động (Performance ratios)

- Chỉ số ROCE

- Thể hiện khả năng sử dụng nguồn vốn dài hạn của ban quản trị để tạo ra lợi nhuận có hiệu quả hay không

- Bằng tích của 2 chỉ số Profit margin và Asset turnover. Nghĩa là chỉ số ROCE thay đổi hoặc do khả năng tạo ra doanh thu và lợi nhuận, hoặc do khả năng sử dụng nguồn vốn để tạo ra doanh thu.

- Profit margin: thể hiện tỉ lệ lợi nhuận trên tổng doanh thu tạo ra và khả năng kiểm soát chi phí vận hành (operating costs)

- Asset turnover: thể hiện khả năng doanh nghiệp tạo ra doanh thu trên nguồn vốn đầu tư vào doanh nghiệp.

- Chỉ số này càng cao càng có lợi, doanh nghiệp vận hành càng tốt. ROCE được xem là chỉ số tốt nhất để đo lường hiệu quả hoạt động của doanh nghiệp, do có sự ảnh hưởng từ cả lợi nhuận và việc sử dụng vốn hiệu quả.

- Chỉ số Gross Profit margin

- Thể hiện khả năng tạo ra lợi nhuận gộp sau khi lấy doanh thu trừ đi giá vốn hàng bán.

- Chỉ số này càng cao càng có lợi

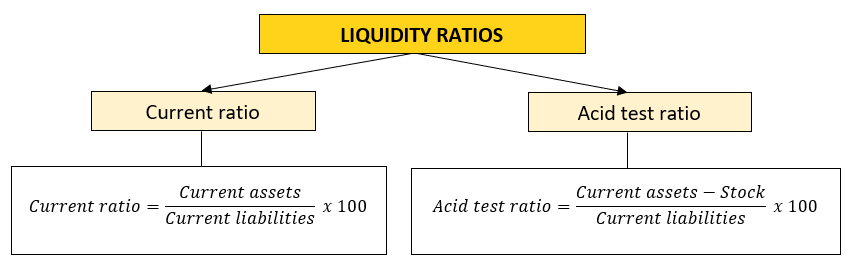

2. Chỉ số về khả năng thanh toán (Liquidity ratios)

Khả năng thanh toán ngắn hạn, quản trị vốn lưu động và đòn bẩy

- Chỉ số Current ratio

- Đo lường khả năng thanh toán ở thời điểm hiện tại, với lượng tài sản ngắn hạn và những khoản nợ ngắn hạn.

- Tỷ lệ khoảng 1.5 - 2.0 là một tỷ lệ tốt, thể hiện khả năng sử dụng vốn lưu động (working capital) tốt của ban quản trị.

- Chỉ số Acid test ratio

- Đo lường khả năng thanh toán nhanh của doanh nghiệp, tương tự với Current ratio nhưng loại bỏ Inventory (loại tài sản có tính thanh khoản thấp nhất).

- Đây là một chỉ số thích hợp để các nhà quản trị doanh nghiệp giữ nhiều hàng tồn kho có thể kiểm tra khả năng thanh khoản của mình.

- Chỉ số này sẽ không thích hợp đối với những doanh nghiệp có vòng quay hàng tồn kho (Inventory turnover) cao.

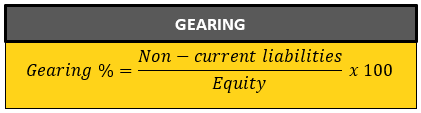

3. Chỉ số về đòn bẩy tài chính (Gearing)

- Chỉ số Gearing thể hiện cơ cấu vốn dài hạn của doanh nghiệp, rằng doanh nghiệp có đang sử dụng nhiều vốn vay so với vốn chủ hay không. Chỉ số tập trung vào khả năng vận hành dài hạn của doanh nghiệp.

- Gearing > 50% được xem là có khả năng có những vấn đề trong việc sử dụng vốn do có quá nhiều vốn phải đi vay, dẫn đến các chi phí tài chính cũng như khả năng hoạt động của doanh nghiệp được đặt dấu hỏi lớn.

- Gearing < 25% được xem là mức an toàn. Doanh nghiệp sử dụng phần lớn vốn là vốn tự chủ.

- Tuy nhiên chỉ số Gearing cao chưa chắc đã là xấu, do vốn chủ phải chịu thuế (Retained Earnings trong Equity là lợi nhuận sau khi đã trừ thuế) còn vốn vay thì chỉ là khoản nợ nên xuất hiện trên SoFP nên không bị ảnh hưởng từ thuế. Vì vậy tỉ lệ Gearing không thật sự phản ánh được tình hình sử dụng vốn hiệu quả của doanh nghiệp

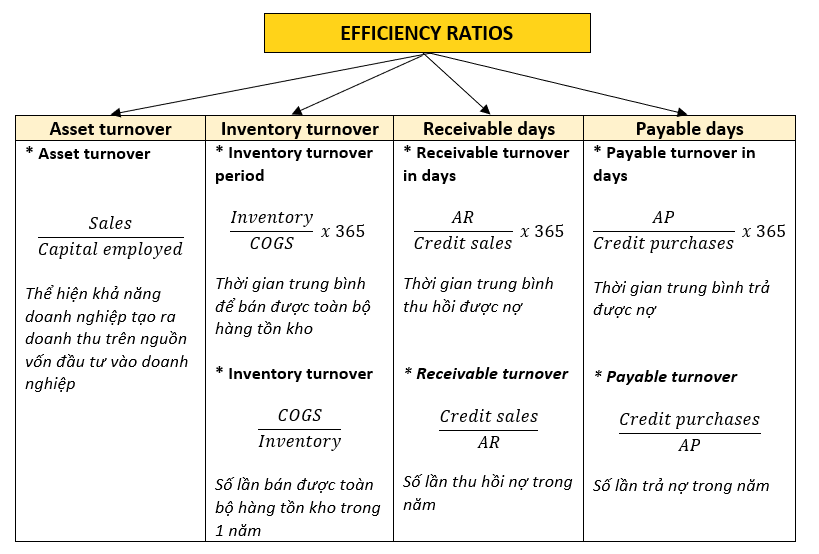

4. Chỉ số đánh giá hiệu quả quản lý (Efficiency ratios)

- Chỉ số Asset turnover

- Thể hiện khả năng tạo ra doanh thu trên nguồn vốn đầu tư vào doanh nghiệp. Chỉ số càng cao, doanh nghiệp sử dụng tài sản càng hiệu quả

- Chỉ số này không đo lường được lợi nhuận, thứ mà thực tế doanh nghiệp hướng đến

- Chỉ số Inventory turnover

- Thể hiện thời gian để chuyển đổi từ hàng tồn kho thành doanh thu, hay nói cách khác là bán được hàng tốn kho. Chỉ số càng cao, hàng tồn kho được bán đi càng nhanh

- Nếu doanh nghiệp tồn đọng quá nhiều hàng tồn kho chứng tỏ khả năng thanh khoản và khả năng hoạt động của doanh nghiệp đang gặp vấn đề.

- Đôi khi doanh nghiệp nắm giữ nhiều hàng tồn kho chưa chắc là không tốt, vì có thể doanh nghiệp đang trong giai đoạn chuẩn bị để nâng cao cải thiện chất lượng dịch vụ.

- Chỉ số này sẽ không dành cho những doanh nghiệp như nhà bán lẻ vì tỉ lệ vòng quay tài sản rất nhanh.

- Chỉ số Receivable days

-

Thể hiện thời gian trung bình thu hồi được nợ từ khách hàng.

- Thường các doanh nghiệp sẽ muốn con số này thấp vì họ muốn nhận được tiền sớm.

- Chỉ số này là một chỉ số hữu ích để so sánh các doanh nghiệp với nhau.

-

- Chỉ số Payable days

- Thể hiện thời gian trung bình doanh nghiệp trả được các khoản nợ

- Thông thường tỉ lệ càng cao càng tốt do doanh nghiệp có thời gian chiếm dụng vốn ở bên ngoài lâu hơn

- Tuy nhiên nếu chỉ số này quá cao thì có khả năng doanh nghiệp đang gặp vấn đề về tính thanh khoản

- Chỉ số Payable days nên lớn hơn Receivable days.

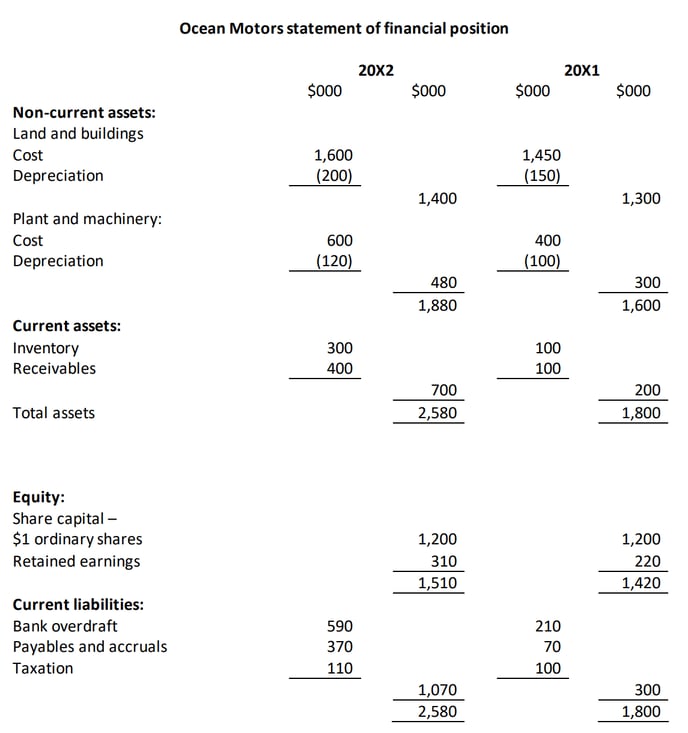

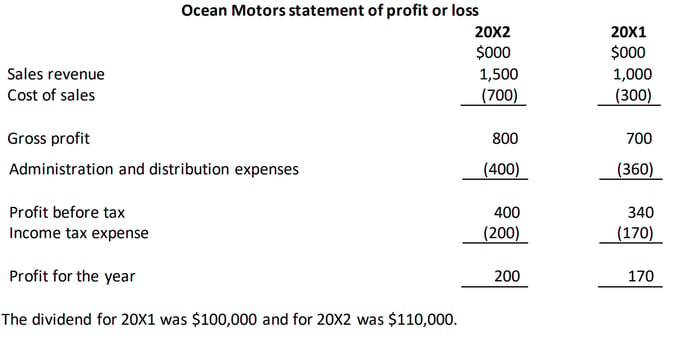

Ví dụ minh hoạ:

Statements of financial position and statements of profit or loss for Ocean Motors are set out below.

Required

Calculate the following ratios for Ocean Motors and briefly comment upon what they indicate:

Profitability ratios:

- Gross profit margin

- Operating profit margin

- ROCE

- Net asset turnover

Liquidity and working capital ratios:

- Current ratio

- Quick ratio

- Inventory collection period

- Accounts receivable collection period

- Accounts payable payment period

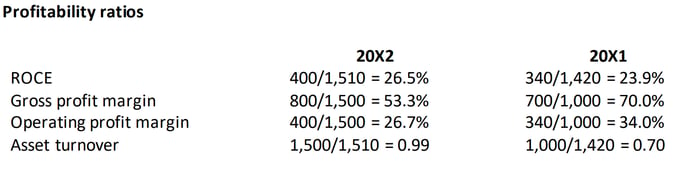

Đáp án:

a,

Nhận xét:

- Doanh thu tăng 50%

- Tổng lợi nhuận biên giảm đáng kể, có thể là do giảm giá bán để tăng thị phần và doanh thu.

- Lợi nhuận từ hoạt động đã giảm cùng với tổng lợi nhuận biên.

- ROCE tăng, chắc chắn là do sự cải thiện trong vòng quay tổng tài sản.

Nhận xét:

Toàn bộ khả năng thanh toán của công ty có vài vấn đề sau:

- Cả Current ratio và Quick ratio đều rất thấp mặc dù đã có sự cải thiện so với năm trước.

- Chúng ta không biết gì về loại hình doanh nghiệp, do đó khó để đánh giá mức tuyệt đối về khả năng thanh khoản của doanh nghiệp đó.

- Inventory holding period chỉ ra rằng hàng tồn kho được giữ trong khoảng thời gian có thể cân nhắc được và giai đoạn này đang tăng.

- Accounts receivable collection period kéo dài đáng kể mặc dù có tăng doanh thu. Điều này có thể do chính sách mở rộng tín dụng để thu hút khách hàng.

- Accounts payable collection period cũng kéo dài gấp đôi và thậm chí nhiều hơn với giai đoạn khách hàng nợ.

- Rõ ràng việc kinh doanh này phụ thuộc chủ yếu vào số tiền chi trội.

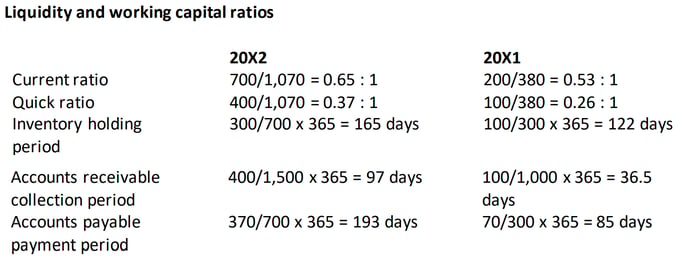

5. Các chỉ số định giá và tăng trưởng trong đầu tư

Ví dụ minh hoạ:

Given below are the statements of profit or loss for Pacific Motors for the last two years.

| 20X2 | 20X1 | |

| $000 | $000 | |

| Revenue | 1,500 | 1,000 |

| Cost of sales | (700) | (300) |

| ____ | ____ | |

| Gross profit | 800 | 700 |

| Administration and distribution expenses | (400) | (360) |

| ____ | ____ | |

| Profit before tax | 400 | 340 |

| Income tax expense | (200) | (170) |

| ____ | ____ | |

| Profit for the year | 200 | 170 |

| ____ | ____ |

In 20X1 dividends were $100,000 and in 20X2 they were $110,000. The company is financed by 1,200,000 $1 ordinary shares and the market price of each share was $1.64 at 31 December 20X2 and $1.53 at 31 December 20X1.

For each year calculate the following ratios and comment on them briefly:

- EPS

- P/E ratio

- dividend yield

- dividend cover.

Hướng dẫn giải:

| 20X2 | 20X1 | |

| EPS | 200/1,200 | 170/1,200 |

| = 16.7 c | = 14.2 c | |

| P/E ratio | 164/16.7 | 153/14.2 |

| = 9.8 | = 10.8 | |

| Dividend yield | (110/1,200)/164 | (100/1,200)/153 |

| = 5.6% | = 5.4% | |

| Dividend cover | 200/110 | 170/100 |

| = 1.8 times | = 1.7 times |

Nhận xét:

Không có sự thay đổi đáng kể về các chỉ số dành cho nhà đầu tư trong hai năm nhưng ta có thể đưa ra các nhận xét cụ thể sau:

- Cả EPS và cổ tức trên mỗi cổ phiếu đều tăng một lượng nhỏ trong hai năm, đó là một chính sách thường được thiết kế để đáp ứng cổ đông

- Hệ số P/E giảm, cho thấy thị trường không nhận định cổ phiếu năm nay cao như năm ngoái

- Tỷ lệ chi trả cổ tức cao hơn một chút. Điều này có nghĩa là lợi nhuận trong năm được giữ lại trong doanh nghiệp cũng cao hơn.

Author: Ha Do

Reviewed by: Duy Anh Nguyen

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)