[FR/F7: Tóm tắt kiến thức] Lesson 9: Báo cáo Kết quả hoạt động kinh doanh hợp nhất (The consolidated statement of profit or loss and other comprehensive income - SOPL)

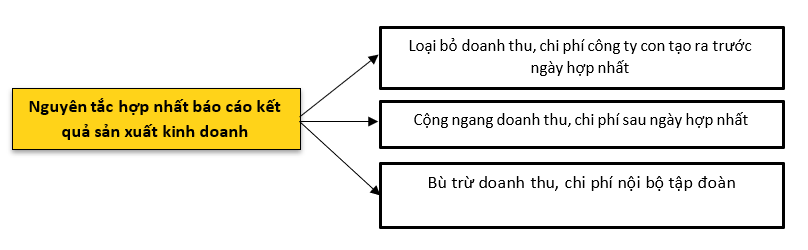

Bài học này chúng ta sẽ tìm hiểu nguyên tắc và các bước lập báo cáo kết quả hoạt động kinh doanh hợp nhất.

I. Nguyên tắc hợp nhất SOPL

1. Doanh thu, chi phí, lợi nhuận mà công ty con tạo ra trước ngày mua (pre-acquisition) phải bị loại ra

Lý do: toàn bộ tài sản thuần công ty con làm ra trước ngày mua (gồm cả doanh thu, chi phí) đã bị bù trừ với giá mua (đã học ở bài SOFP)

2. Cộng toàn bộ doanh thu, chi phí của công ty mẹ và công ty con làm ra sau ngày mua lại với nhau theo từng dòng trên SOPL (line by line)

Lý do: công ty mẹ kiểm soát được công ty con nên kiểm soát được toàn bộ doanh thu, chi phí của công ty con, dù có thể không sở hữu 100% công ty con.

⇒ Như vậy kết hợp nguyên tắc 1 và 2 ta có 2 trường hợp:

- 1) Nếu công ty mẹ mua công ty con trong năm: sẽ phải lấy doanh thu, chi phí của công ty con nhân với tỉ lệ từ ngày mua đến ngày lập báo cáo rồi chia cho 12 tháng, trước khi cộng với doanh thu, chi phí của công ty mẹ (để nhân được theo tỉ lệ thì đề sẽ cho giả định là doanh thu, chi phí của công ty con phân bổ đều đặn hàng tháng trong năm).

- 2) Nếu công ty mẹ mua công ty con từ những năm trước, thì toàn bộ doanh thu, chi phí của công ty con trong năm nay sẽ được cộng với doanh thu, chi phí của công ty mẹ.

3. Bù trừ doanh thu, chi phí nội bộ phát sinh từ các giao dịch giữa công ty mẹ và công ty con

Lý do: trên góc độ toàn tập đoàn, thì đây là túi trái bán cho túi phải trong nội bộ, chứ không phải là bán ra bên ngoài. Ta kí hiệu P là công ty mẹ (Parent) và S là công ty con (Subsidiary)

- Với doanh thu:

Consolidated Revenue = Revenue P + Revenue S - Intra-group sales (1)

Doanh thu của toàn tập đoàn bằng tổng doanh thu của cả công ty mẹ và công ty con, sau đó trừ đi toàn bộ doanh thu bán hàng nội bộ (Intra-group sales) do doanh thu này là doanh thu ảo, thực chất không có hàng nào được bán ra bên ngoài, không có giá trị dòng tiền đi vào doanh nghiệp. - Với lợi nhuận gộp:

Consolidated Gross profit = Gross profit P + Gross profit S - Unrealised profit (2)Lợi nhuận gộp của cả tập đoàn bằng tổng lợi nhuận gộp của công ty mẹ và công ty con, sau đó trừ đi lợi nhuận chưa thực hiện (Unrealised profit). Lý do là lợi nhuận tạo ra từ số hàng chưa được bán ra ngoài là lợi nhuận ảo nên phải trừ đi khỏi lợi nhuận của tập đoàn, chỉ khi được bán ra ngoài mới thành lợi nhuận thật (Realised profit). - Với giá vốn:

Giá vốn của cả tập đoàn bằng tổng giá vốn của công ty mẹ và con, sau đó trừ đi toàn bộ giá vốn của các giao dịch bán hàng nội bộ (Intra-group sales) và cộng lại với lợi nhuận chưa thực hiện (Unrealised profit). Lý do là vì:Consolidated COGS = Consolidated Revenue - Consolidated Gross profit = (1) - (2) = Revenue P + Revenue S - Intra-group sales - (Gross profit P + Gross profit S - Unrealised profit) = (Revenue P - Gross profit P) + (Revenue S - Gross profit S) - Intra-group sales + Unrealised profit) Consolidated COGS = COGS P + COGS S - Intra-group sales + Unrealised profit - Số hàng này thực chất chưa được bán ra ngoài nên sẽ không bao gồm trong khoản giá vốn hàng bán (Cost of goods sold) - giá vốn của những hàng hoá đã được bán.

- Lợi nhuận chưa thực hiện là lợi nhuận từ các giao dịch nội bộ mà chưa được bán ra ngoài nên nó vẫn tồn lại trong doanh nghiệp. Lợi nhuận này được trừ đi ở lợi nhuận của cả tập đoàn nên khi tính COGS ta cần cộng lại khoản này.

Tổng kết lại, ta có các công thức sau đây:

- Consolidated Revenue = Revenue P + Revenue S - Intra-group sales (1)

- Consolidated Gross profit = Gross profit P + Gross profit S - Unrealised profit (2)

- Consolidated COGS = COGS P + COGS S - Intra-group sales + Unrealised profit [(1) - (2)]

Ví dụ: Công ty mẹ có lô hàng tồn kho với giá gốc $5,000, bán cho công ty con với giá $8,000, và công ty con đã bán ra bên ngoài được 80% số lượng hàng với giá $10,000

- Đối với công ty mẹ:

- Ghi nhận doanh thu (Revenue) là $8,000

- Ghi nhận giá vốn hàng bán (COGS) là $5,000

- Lợi nhuận gộp tương ứng (Gross profit) là $8,000 - $5,000 = $3,000

- Hàng tồn kho đã chuyển hết sang công ty con nên ghi nhận hàng tồn kho ở báo cáo của công ty mẹ là 0

- Đối với công ty con:

- Ghi nhận doanh thu (Revenue) là $10,000

- Ghi nhận giá vốn hàng bán (COGS) là 80% * $8,000 = $6,400 (Do công ty mẹ bán hàng tồn kho cho công ty con với giá $8,000 nên khoản này sẽ trở thành giá vốn của hàng tồn kho của công ty con)

- Lợi nhuận gộp tương ứng (Gross profit) là $10,000 - $6,400 = $3,600

- Hàng tồn kho đã bán đi 80%, nói cách khác là còn tồn lại 20%. Nên ta ghi nhận hàng tồn kho = 20% * $8,000 = $1,600

Trên báo cáo riêng của công ty mẹ và công ty con sẽ ghi nhận như sau:

|

|

Parent |

Subsidiary |

Combination |

Group's view |

|

Revenue |

8,000 |

10,000 |

18,000 |

10,000 |

|

COGS |

5,000 |

6,400 |

11,400 |

4,000 |

|

Gross profit |

3,000 |

3,600 |

6,600 |

6,000 |

|

Inventory |

0 |

1,600 |

1,600 |

1,000 |

- Đối với toàn tập đoàn

- Doanh thu chỉ có $10,000 bán ra bên ngoài nên ghi nhận Revenue = $10,000

- Giá vốn thật sự của hàng tồn kho chỉ có $5,000 chứ không phải là giá vốn ảo $8,000 sau khi bán cho công ty con.

Vì vậy ta ghi nhận giá vốn hàng bán thật sự COGS = 80% * $5,000 = $4,000 - Lợi nhuận gộp tương ứng (Gross profit) là $10,000 - $4,000 = $6,000

- Do công ty con đã bán ra ngoài 80% hàng tồn kho nên còn lại 20% hàng tồn kho trong tập đoàn. Ta ghi nhận hàng tồn kho Inventory = 20% * $5,000 = $1,000

- Lợi nhuận chưa thực hiện (Unrealised profit) sẽ bằng lợi nhuận trên giao dịch nội bộ trên phần trăm hàng tồn kho còn lại trong tập đoàn (20%)

→ Unrealised profit = $3,000 x 20% = $600

Bút toán bù trừ doanh thu, giá vốn nội bộ:

| Dr Revenue | 8,000 | (Ghi nhận giảm toàn bộ doanh thu nội bộ) |

| Cr COGS | 7,400 | (Ghi nhận giảm giá vốn hàng bán của các giao dịch nội bộ ($8,000) và cộng ngược lại $600 lợi nhuận chưa thực hiện (URP)) |

| Cr Inventory | 600 | Ghi nhận giảm lợi nhuận chưa thực hiện ở trên khoản giá vốn hàng tồn kho ảo tạo ra từ giao dịch nội bộ. |

4. Trình bày phần lãi từ công ty liên kết thành 1 dòng riêng trên SOPL

Dòng này sẽ có tên gọi là Share of profit on associate (Phần lợi nhuận được chia cho công ty liên kết).

Cách tính: (dựa trên Equity method - Phương pháp vốn chủ sở hữu)

Khi hợp nhất liên kết, ta không cộng ngang line by line các chỉ tiêu doanh thu, chi phí của công ty con vào công ty mẹ mà chỉ lấy số net profit (profit after tax) của công ty liên kết nhân với tỉ lệ sở hữu công ty liên kết của tập đoàn.

Như vậy doanh thu, chi phí tập đoàn không phình to ra từ việc cộng gộp với liên kết vào, mà chỉ trình bày thành 1 dòng riêng trên SOPL là share of profit from associate.

Note: Trên OCI (Other comprehensive income), ta cũng trình bày 1 dòng riêng là share of OCI from associate.

5. Bù trừ cổ tức công ty con chi trả cho công ty mẹ

Lý do: trên góc độ toàn tập đoàn, thì đây là túi trái trả cổ tức cho túi phải, không phải là nhận cổ tức từ bên thứ 3.

Trên báo cáo riêng của công ty mẹ đã ghi tăng doanh thu tài chính (Financial income)

→ Phải ghi giảm cổ tức này đi trên báo cáo hợp nhất.

6. Khấu hao công ty con tăng lên sau ngày mua do đánh giá lại PPE tại ngày mua

Như bài SOFP hợp nhất, khi đánh giá lại PPE tại ngày mua làm tăng PPE lên tại công ty con, thì sẽ khiến khấu hao sau ngày mua tăng lên, điều chỉnh giảm lợi nhuận công ty con.

Bài sẽ cho khấu hao đó tính vào đâu (COGS, admin expense hay distribution expense), căn cứ vào đó ta ghi tăng chi phí tương ứng trên báo cáo tập đoàn.

7. Phân bổ các phần điều chỉnh cho ai? Cổ đông công ty mẹ (parent's shareholder) hay cho cả NCI?

- Công ty mẹ bán cho công ty con tạo lợi nhuận ảo → điều chỉnh hết vào lợi ích cổ đông công ty mẹ, còn NCI ko bị ảnh hưởng.

- Công ty con bán cho công ty mẹ tạo lợi nhuận ảo → điều chỉnh giảm lợi nhuận của công ty con → phân bổ giảm cho cả cổ đông công ty mẹ và NCI.

- Goodwill impairment (hao tổn lợi thế thương mại) thì phải xem tại ngày mua NCI được tính theo toàn bộ (full fair value) hay một phần giá trị hợp lý (partial fair value):

- Nếu full fair value thì Goodwill impairment phân bổ cho cả cổ đông công ty mẹ và NCI, nếu partial thì chỉ phân bổ cho cổ đông công ty mẹ.

- Khấu hao của công ty con tăng lên sau ngày mua do đánh giá lại PPE tại ngày mua → điều chỉnh giảm lợi nhuận của công ty con → phân bổ giảm cho cả cổ đông công ty mẹ và NCI.

8. Phân bổ lợi nhuận cho cổ đông công ty mẹ (parent's shareholder) và NCI

Sau khi tính ra Profit after tax (lợi nhuận sau thuế), thì phải phân bổ chúng ra, trình bày thành 2 dòng:

- Profit attributable for parent's shareholder: là lợi nhuận được phân bổ cho các cổ đông

- Profit attributable for NCI: là lợi nhuận được giữ lại cho các cổ đông không kiểm soát

Lý do: khi phân chia lợi ích, phải rõ ràng giữa 2 bên này trong tập đoàn:

Ta sẽ tính phần profit attributable for NCI trước:

- Profit attributable for NCI = (lợi nhuận công ty con - các khoản điều chỉnh) * tỉ lệ NCI sở hữu

- Profit attributable for parent's shareholder = Total profit after tax - profit attributable for NCI

9. Other comprehensive income (Thu nhập toàn diện khác)

- Cũng cộng ngang bình thường giữa công ty mẹ và công ty con. Nếu công ty mẹ mua công ty con giữa năm, thì phải xem OCI của công ty con phát sinh lúc nào, nếu OCI phát sinh cuối năm thì được cộng 100% còn nếu OCI phát sinh đều trong năm thì nhân tỉ lệ từ ngày mua đến ngày lập báo cáo/ 12 tháng.

- Với OCI không phải phân bổ ra như lợi nhuận là OCI cho cổ đông công ty mẹ và OCI cho NCI.

10. Total comprehensive income - TCI (Tổng thu nhập toàn diện khác)

Đơn giản ta lấy profit after tax của SOPL + other comprehensive income

Sau đó TCI cũng phân bổ ra, trình bày thành 2 dòng:

- Attributable for parent's shareholder = Profit attributable for parent's shareholder + OCI attributable for parent's shareholder

- Attributable for NCI = Profit attributable for NCI + OCI attributable for NCI

11. Bán công ty con (Disposal)

- Trên báo cáo riêng, ta ghi nhận khoản "Investment in Subsidiary" theo giá gốc. Do đó khi bán công ty con, lợi nhuận sẽ được tính theo công thức:

Profit from disposal (lợi nhuận từ việc bán công ty con)= proceeds (tiền nhận được từ bán công ty con) - giá gốc của khoản đầu tư vào công ty con (investment in subsidiary)

- Trên báo cáo hợp nhất, toàn bộ tài sản và nợ phải trả của công ty con được cộng vào công ty mẹ trước khi thanh lý, và phát sinh goodwill và NCI.

Do đó khi bán công ty con, toàn bộ tài sản thuần của công ty con, NCI và goodwill tại ngày bán sẽ trở thành "giá vốn hàng bán" và mất đi.

- Lợi nhuận sẽ được tính theo công thức:

Proceeds (tiền nhận được từ bán công ty con)

+ NCI tại ngày bán

- Net asset của công ty con tại ngày bán

- Goodwill tại ngày bán

= Profit (loss) from disposal.

Như vậy, sẽ có trường hợp bán công ty con, trên báo cáo riêng ghi nhận lợi nhuận khủng, nhưng trên hợp nhất lại ghi nhận lỗ từ bán công ty con

Nó đến từ nguyên nhân: Trên báo cáo riêng, khoản đầu tư vào công ty con được ghi nhận theo giá gốc, nên những năm đầu tiên sau ngày mua dù công ty con có lãi bao nhiêu đi nữa, công ty mẹ không được ghi lãi. Nhưng trên hợp nhất, công ty con lãi bao nhiêu, tập đoàn hưởng luôn theo tỉ lệ sở hữu.

Do đó, khi bán công ty con, toàn bộ lãi chất chứa sau từng đó năm mua công ty con, sẽ được công ty mẹ ghi 1 lần trên báo cáo riêng, còn trên hợp nhất thì không còn nhiều, do đã ghi phần lớn ở các năm trước rồi.

Ví dụ minh họa:

Giả sử A mua 100% B tại ngày 1/1/2016 bằng đúng giá trị thuần của B (không có goodwill) với giá $50m.

Từ năm 2016 đến năm 2019, B lãi mỗi năm $10m, B không chi trả cổ tức cho A.

Tại ngày 31/12/2019, A bán toàn bộ cổ phần ở B cho C với giá $65m

Như vậy,

Trên báo cáo riêng của A:

- Các năm 2016 đến 2018, không ghi nhận bất kỳ khoản lãi nào từ B

- Năm 2019, lợi nhuận từ bán B = $65m - $50m = $15m ghi vào P&L

Trên báo cáo hợp nhất của tập đoàn:

- Các năm 2016 đến 2018, mỗi năm ghi lãi từ B là $10m vào P&L

- Đến 31.12.2019, tài sản thuần của B là $50m + $10m*4 = $90m

- Năm 2019, lợi nhuận B làm ra $10m tính vào lãi cho tập đoàn

- Loss từ bán B = $65m - $90m = ($25m)

- Số lỗ thuần mà B mang lại cho tập đoàn năm 2019 = $25m - $10m = $15m

=> Vì sao? Vì 3 năm trước, mỗi năm B giúp tập đoàn ghi lãi $10m, tổng cộng là $30m. Năm 2019, số lỗ thuần B mang lại là $15m, vậy tổng cộng cả giai đoạn, B mang lại cho tập đoàn lãi thuần = $30m - $15m = $15m, đúng bằng lãi từ bán B $15m trên báo cáo riêng.

II. Các bước lập SOPL hợp nhất

III. Bài tập cụ thể:

On 1 October 20X3, Penketh acquired 90 million of Sphere’s 150 million $0.50 equity shares. Penketh willpay $1.54 cash on 30 September 20X4 for each share acquired. Penketh’s finance cost is 10% per annum. Sphere’s share price as at 1 October 20X3 was $1.25. The statements of profit or loss and other comprehensive income for the year ended 31 March 20X4 are:

|

|

Penketh $’000 |

Sphere $’000 |

|

Revenue |

620,000 |

310,000 |

|

Cost of sales |

(400,000) |

(150,000) |

|

Gross profit |

220,000 |

160,000 |

|

Distribution costs |

(40,000) |

(20,000) |

|

Administrative expenses |

(36,000) |

(25,000) |

|

Investment income (note iii) |

5,000 |

1,600 |

|

Finance costs |

(2,000) |

(5,600) |

|

Profit before tax |

147,000 |

111,000 |

|

Income tax expense |

(45,000) |

(31,000) |

|

Profit for the year |

102,000 |

80,000 |

|

Other comprehensive income |

|

|

|

Gain/(loss) on revaluation of land (note (i) and (ii)) |

(2,200) |

1,000 |

|

Total comprehensive income for the year |

99,800 |

81,000 |

The following information is relevant:

(i) A fair value exercise on 1 October 20X3 concluded that the carrying amounts of

Sphere’s net assets were equal to their fair values with the following exceptions:

– Plant with a remaining life of two years had a fair value of $6 million in excess of

its carrying amount. Plant depreciation is charged to cost of sales.

– Penketh placed a value of $5 million on Sphere’s good relationships with its

customers. Penketh expected, on average, a customer relationship to last for a

further five years. Amortisation is charged to administrative expenses.

(ii) Sphere’s land, valued using the revaluation model, increased by $1 million since the

acquisition.

(iii) After the acquisition Penketh sold goods to Sphere for $20 million at a 25% mark‐up. Sphere had one fifth of these goods still in inventory at 31 March 20X4.

(iv) All items accrue evenlyover the year unless otherwise indicated. Sphere had retained earnings of $70 million at 1 April 20X3. There were no other components of equity at this date.

(v) Penketh measures the non‐controlling interest at fair value at the date of acquisition. To calculate fair value, the share price of Sphere should be used.

Required:

(a) Calculate goodwill arising on the acquisition of Sphere as at 1 October 20X3.

(b) Prepare the consolidated statement of profit or loss and other comprehensive income of Penketh for the year ended 31 March 20X4.

Đáp án:

Bước 1: Xác định các thông tin ban đầu

(W1) Penketh sở hữu 60% của Sphere

Ngày mua: 1/10/2013

Ngày lập báo cáo: 31/3/2014

Bước 2: Điều chỉnh các báo cáo tài chính riêng trước khi hợp nhất

(W2) Điều chỉnh khấu hao sau ngày mua do đánh giá lại từ ngày 1/10/2013 đến 31/3/2014, lưu ý khi tính các chi phí khấu hao phải để ý thời gian chỉ là 6 tháng, nên khi tính khấu hao một năm phải nhân với 6/12. Vì đất (land) không khấu hao nên chỉ tính khấu hao của nhà máy và tải sản vô hình.

Vì giá trị tài sản tăng lên nên giá trị khấu hao cũng phải tăng lên:

- Khấu hao tăng lên của nhà máy: $6,000/2 * 6/12 = $1,500 (chi phí giá vốn hàng bán tăng lên $1,500)

- Khấu hao tăng lên của tài sản vô hình (mối quan hệ khách hàng): $5,000/5 * 6/12 = $500 (chi phí quản lý tăng lên $500)

=> Bút toán tại ngày lập báo cáo:

Dr COGS (Chi phí bán hàng) 1,500

Dr Admin expense (Chi phí quản lý) 500

Cr PPE (Nhà máy) 1,500

Cr ITA (Tài sản vô hình) 500

(W3) Đánh giá lại giá trị của đất tại ngày lập báo cáo:

Dr PPE 1,000

Cr OCI (Sphere) 1,000

Bước 3: Điều chỉnh ảnh hưởng của các giao dịch nội bộ

(W4) Giao dịch nội bộ:

Penketh bán hàng cho SphereDoanh thu nội bộ $20,000

Unrealised profit (Lợi nhuận chưa thực hiện) $800 [= (1/5 * 20,000 * 25%)/125%]

Hạch toán:

Dr Sale 20,000

Cr COGS 19,200

Cr Inventory 800

Bước 4: Xác định NCI cần trình bày trên SOPL hợp nhất

(W5) NCI sau ngày mua:

Share of 40% post - acquisition profit $16,000 (= $80,000 * 6/12 * 40%)

Excess depreciation - $800 (= - ($1,500 + $500) (W2) * 40%)

Profit attributable to NCI $15,200

Share of 40% post - acquisition OCI $400 (= $1,000 (W3) * 40%)

Total comprehensive attributable to NCI $15,600 (= ($15,200 + $400))

(W6) Chi phí tài chính từ khoản trả chậm vào ngày 31/3/2014 trong giá mua:

((1.54 * $90,000)/(1 + 10%)) * 10% * 6/12 = $6,300

Bước 5: Lập SOPL hợp nhấtPenketh’s Consolidated Statement of Profit or Losses and Other Comprehensive income

For the year to 31 March, 2014

|

Revenue (620,000 + 310,000 * 6/12 - 20,000 (W5)) |

755,000 |

|

COGS (400,000 + 150,000 * 6/12 + 1,500 (W4) - 19,200 (W5)) |

(457,300) |

|

Gross profit |

297,700 |

|

Distribution cost |

(50,000) |

|

Admin expense (36,000 + 25,000 * 6/12 + 500 (W2)) |

(49,000) |

|

Investment income (5,000 + 800) |

5,800 |

|

Finance cost (2,000 + 5,600 * 6/12 + 6,300 (W7)) |

(11,100) |

|

Profit before tax |

193,400 |

|

Income tax |

(60,500) |

|

Profit after tax |

132,900 |

|

Attributable to parent's shareholder |

116,500 |

|

Attributable to NCI (W6) |

15,200 |

|

Other comprehensive income |

|

|

Loss from revaluation of land |

(1,200) |

|

Total comprehensive income |

131,700 |

|

NCI share profit (=38,000*40%) |

15,200 |

|

NCI share of OCI (=1,000*40%) |

400 |

|

Total comprehensive income attributable to owners of parent |

116,100 |

Author: Ha Do

Reviewed by: Duy Anh Nguyen