Một công ty có thể chọn vay vốn thay vì huy động vốn cổ phần. Ở bài học này chúng ta sẽ xem xét đến các khoản vốn vay của doanh nghiệp, cùng với đó là lợi ích và vị thế của một chủ nợ và cách họ bảo vệ các khoản cho vay của mình.

I. Hoạt động vay vốn (Borrowing)

Tất cả các công ty đều có quyền vay vốn cho các mục đích liên quan đến thương mại hoặc kinh doanh của họ.

Trường hợp công ty có cổ phiếu được niêm yết trên sàn giao dịch chứng khoán, sẽ áp giới hạn tối đa đối với khoản vay của công ty.

Về nguyên tắc, hợp đồng hoàn trả khoản tiền vay có thể không có hiệu lực nếu:

- Đó là tiền được vay cho siêu thẩm quyền (ultra vires) hoặc bị hạn chế và chủ nợ biết đến điều này

- Giám đốc vượt quá quyền hạn vay hoặc không có quyền hạn vay nợ.

Tuy nhiên, người cho vay cũng có thể yêu cầu các giám đốc thực hiện bảo lãnh cá nhân (personal guarantee). Đây là sự đảm bảo rằng trong trường hợp công ty không có khả năng trả nợ thì các giám đốc phải dùng tài sản cá nhân của họ để thanh toán khoản vay.

II. Trái khoán và vốn vay

1. Vốn vay (Loan capital)

Vốn vay bao gồm tất cả các khoản vay dài hạn của một công ty.

Vốn vay được phân biệt với vốn cổ phần bởi:

- Vốn vay là các khoản vay phải được hoàn trả

- Vốn cổ phần chỉ phải trả lại cho cổ đông khi công ty ngừng hoạt động.

2. Trái khoán (Debentures)

Trái khoán là là văn bản xác nhận một khoản nợ của công ty, thường bao gồm các điều khoản về việc trả lãi và các điều kiện trả nợ gốc.

Trái khoán có thể được bảo đảm bằng một số hoặc tất cả tài sản của công ty hoặc các công ty con của nó.

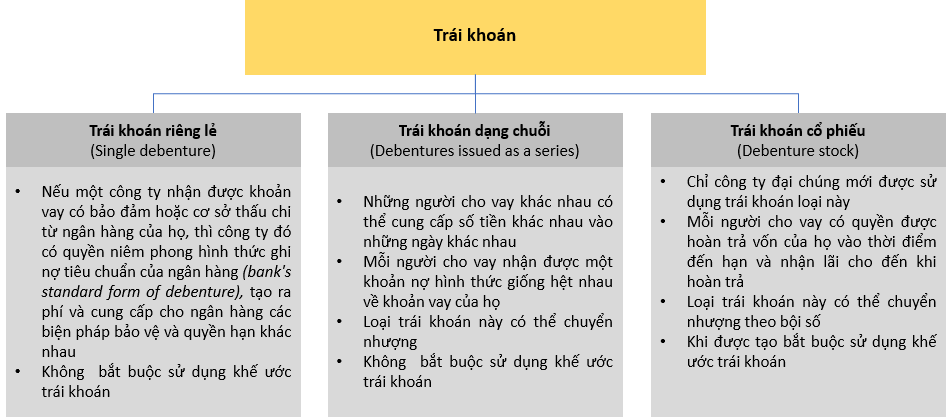

a. Các loại trái khoán

Trái khoán là tài liệu pháp lý chính thức và được chia làm 3 loại sau:

b. Khế ước trái khoán (Debenture trust deed)

Khế ước trái khoán là hợp đồng pháp lý mô tả quyền của các trái chủ và nghĩa vụ của tổ chức phát hành trái phiếu.

Một số đặc điểm của khế ước:

- Thường chỉ định một người được ủy thác (trustee) cho những người sở hữu trái khoán trong tương lai. Người được ủy thác thường là một ngân hàng, công ty bảo hiểm hoặc tổ chức khác, nhưng có thể là một cá nhân

- Người được ủy thác được ủy quyền thực thi bảo mật trong trường hợp vỡ nợ và đặc biệt là chỉ định người nhận có quyền quản lý phù hợp

- Số lượng danh nghĩa của trái khoán được xác định là số tiền tối đa có thể được huy động sau đó. Ngày hoặc thời hạn trả nợ được chỉ định, cũng như tỷ lệ lãi suất và ngày trả lãi nửa năm

- Công ty ký kết các giao ước khác nhau, chẳng hạn để giữ cho tài sản của mình được bảo hiểm đầy đủ hoặc giới hạn tổng các khoản vay. Vi phạm là một mặc định của công ty.

- Có thể có các điều khoản chi tiết về việc chuyển nhượng cổ phiếu và cuộc họp của những người sở hữu trái khoán.

Các trái chủ có những quyền lợi riêng và tương đối khác so với các chủ sở hữu của cổ phiếu. Cụ thể:

| Tiêu chí | Trái chủ | Chủ cổ phiếu |

| Vai trò | Chủ nợ của công ty | Cổ đông hoặc chủ sở hữu công ty |

| Quyền biểu quyết | Không có quyền biểu quyết | Có quyền biểu quyết trong cuộc họp thường niên |

| Chi phí đầu tư | Trái khoán có thể được chiết khấu dưới giá trị danh nghĩa | Cổ phiếu không thể được chiết khấu |

| Thu nhập nhận lại | Công ty phải trả lãi khi đến hạn | Cổ tức chỉ được chi trả khi có lợi nhuận và được ban giám đốc phê duyệt |

| Thu hồi | Không hạn chế việc công ty thu hồi trái khoán | Có những hạn chế trong việc thu hồi cổ phiếu |

| Tính thanh khoản | Các khoản nợ phải được trả cho các trái chủ trước khi thanh toán cho cổ đông. | Đây là những người cuối cùng được chi trả các khoản tiền trong trường hợp công ty ngừng hoạt động |

d. Thuận lợi và bất lợi khi phát hành trái khoán

Khi thực hiện phát hành trái khoán, công ty có một số thuận lợi và khó khăn sau:

| Thuận lợi | Bất lợi |

|

|

III. Các khoản phí (Charges)

Các khoản phí thường được sử dụng để bảo đảm cho một khoản nợ đối với chủ nợ.

Một khoản phí bảo đảm bằng tài sản của một công ty đưa ra cho chủ nợ một yêu cầu trước (đối với các chủ nợ khác) để thanh toán khoản nợ của họ từ các tài sản đó.

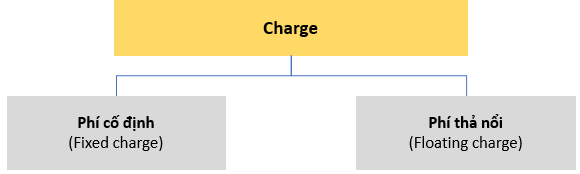

Có 2 loại phí:

1. Phí cố định

Phí cố định là một hình thức bảo vệ dành cho các chủ nợ có bảo đảm liên quan đến tài sản cụ thể của một công ty.

Khoản phí trao cho chủ nợ quyền cưỡng chế đối với tài sản đã xác định (trong trường hợp công ty không trả được nợ hoặc một số vấn đề khác) để chủ nợ có thể nhận tài sản như phần đền bù cho khoản nợ.

Phí cố định được xếp đầu tiên theo thứ tự ưu tiên trong thanh lý.

2. Phí thả nổi

Phí thả nổi cho phép một công ty xử lý các tài sản được tính phí mà không cần sự cho phép của chủ nợ cho đến khi khoản phí kết tinh (crystallises).

Bản chất của phí thả nổi có thể được mô tả như sau:

- Phí đánh vào tài sản của công ty trong cả hiện tại và tương lai

- Thay đổi theo thời gian trong quá trình kinh doanh thông thường của công ty

- Cho đến khi các chủ nợ thực thi khoản phí, công ty có thể tiếp tục hoạt động kinh doanh và xử lý các tài sản bị tính phí.

3. So sánh phí cố định và phí thả nổi

Mặc dù đều là các khoản phí công ty phải chịu nhưng phí cố định và thả nổi khác nhau đáng kể. Cụ thể:

| Tiêu chí | Phí cố định | Phí thả nổi |

| Thời gian trở nên vô hiệu | 6 tháng | 12 tháng |

| Bản chất khoản phí | Một khoản phí pháp lý (legal charge) |

Một khoản phí công bằng (equitable charge) |

| Xử lý tài sản | Công ty không có quyền xử lý tài sản, nhưng có một số trường hợp ngoại lệ | Công ty có thể sử dụng hoặc xử lý tài sản, cho đến khi kết tinh. |

| Loại tài sản sử dụng định phí | Tài sản dài hạn | Tài sản ngắn hạn |

| Quyền ưu tiên trả nợ | Được ưu tiên trước | Đứng sau phí cố định |

4. Sự kết tinh khoản phí thả nổi thành cố định

Sự kết tinh (Crystallisation) của một khoản phí thả nổi xảy ra khi nó được chuyển đổi thành một khoản phí cố định: tức là một khoản phí cố định trên các tài sản thuộc sở hữu của công ty tại thời điểm kết tinh.

Các sự kiện dẫn đến việc kết tinh:

- Công ty bị thanh lý

- Công ty ngừng hoạt động kinh doanh

- Sự can thiệp tích cực của chủ nợ, thường bằng cách chỉ định người nhận khoản phí

- Nếu hợp đồng phí quy định như vậy

- Sự kết tinh của một khoản phí nổi khác nếu nó khiến công ty ngừng kinh doanh

5. Đăng ký các khoản phí (Registration of charges)

Một công ty phải luôn sẵn sàng để kiểm tra:

- Bản sao của mọi công cụ tạo ra một khoản phí bắt buộc phải đăng ký

- Sổ đăng ký các khoản phí:

- Liệt kê tất cả các khoản phí cố định và thả nổi

- Nêu tên các khoản phí, số tiền phí và mô tả ngắn gọn về tài sản được tính phí tại cơ quan đăng ký công ty hoặc tại một địa điểm khác được chỉ định trong quy định và thông báo cho cơ quan đăng ký.

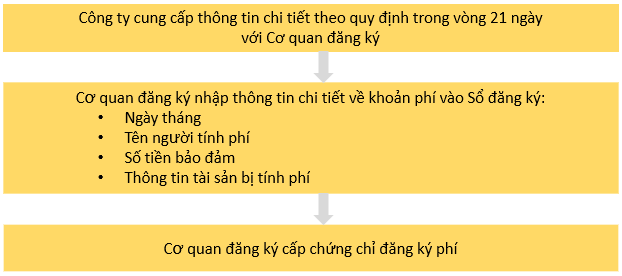

Các bước để đăng ký các khoản phí:

Không đăng ký là một hành vi vi phạm và sẽ bị phạt tiền. Mặc dù tòa án có thể gia hạn thời gian đăng ký nếu họ thấy rằng việc không đăng ký là vô tình hoặc không có khả năng gây phương hại đến các chủ nợ hoặc cổ đông của công ty.

IV. Các biện pháp khắc phục hậu quả của trái chủ

Như đã nói ở trên, hậu quả mà trái chủ phải nhận có thể rất nghiêm trọng khi mua trái khoán của công ty. Do đó, các trái chủ có thể xem xét áp dụng một số biện pháp sau:

|

Trái chủ không có bảo đảm (Unsecured debentureholders) |

Trái chủ có bảo đảm (Secured debentureholders) |

|

|

V. Bài tập minh hoạ

Which of the following statements regarding the differences between loan capital and share capital is NOT correct?

A. A shareholder is an owner of the company, a debentureholder is not

B. Shares may not be issued at a discount to their nominal value, debentures may be issued at a discount to their nominal value

C. A public sale of shares is known as a prospectus, the public sale of debentures is known as a listing

D. There are statutory restrictions on redeeming shares, there are no statutory restrictions on redeeming debentures

Phân tích đề:

Đề bài đang hỏi nhận định nào sau đây về sự khác biệt giữa vốn vay và vốn cổ phần là KHÔNG đúng?

A. Cổ đông là chủ sở hữu công ty còn trái chủ thì không phải

B. Cổ phiếu có thể không được phát hành chiết khấu theo giá trị danh nghĩa nhưng trái khoán có thể được phát hành chiết khấu theo giá trị danh nghĩa của chúng

C. Bán cổ phiếu công khai được gọi là bản cáo bạch, việc bán trái khoán ra công chúng được gọi là niêm yết

D. Có các hạn chế theo luật định đối với việc mua lại cổ phiếu, không có hạn chế theo luật định đối với việc mua lại trái khoán

Lời giải: C

Việc bán cổ phiếu và giấy nợ công khai đều được gọi là bản cáo bạch nên C không đúng.

Đáp án A đúng vì cổ đông là chủ công ty còn trái chủ là chủ nợ của công ty.

Như đã trao đổi tại mục II.2.c trên, đáp án B và D là đúng.

Author: Đạt Lê

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)