[Test - Tax - Kiến thức] Value Added Tax - VAT (Thuế giá trị gia tăng)

Cùng SAPP khám phá kinh nghiệm ôn tập và phương pháp học phần thuế giá trị gia tăng (VAT) trong môn TX/F6 ACCA để chuẩn bị cho đề test năng lực BIG4 nhé!

Mục lục

1. Luật và các thông tư hiện hành (Law and Applicable Circulars)

2. Một số vấn đề chung về thuế GTGT (General about VAT)

5. Doanh thu tính thuế VAT (VAT Taxable revenue)

Lời kết

1. Luật và các thông tư hiện hành (Law and Applicable Circulars)

- Thông tư 25/2018/TT - BTC (Circular 25/2018/TT-BTC)

- Thông tư 93/2017/TT - BTC (Circular 93/2017/TT-BTC)

- Thông tư 173/2016/TT - BTC (Circular 173/2016/TT-BTC)

- Thông tư 130/2016/TT - BTC (Circular 130/2016/TT-BTC: the implementation of the law on amendments to certain articles of the law on value added tax, the law on special excise tax and the law on tax administration)

- Thông tư 219/2013/TT - BTC (Circular 219/2013/TT-BTC

- Văn bản hợp nhất 16/BHN - BTC (No. 16/VBHN-BTC)

2. Một số vấn đề chung về thuế GTGT (General about VAT)

Đây là loại thuế gián thu (Indirect tax)

Đối tượng chịu thuế GTGT (Tax bearer)

- Hàng hoá, dịch vụ dùng cho sản xuất, kinh doanh và tiêu dùng tại Việt Nam (used for production, trading and consumption in Vietnam) (bao gồm cả hàng hóa, dịch vụ mua của tổ chức, cá nhân nước ngoài - including those purchased from overeas organization and individuals). DN trong nước phải tính thuế GTGT trên giá trị hàng hoá và dịch vụ bán ra.

- Hàng hóa nhập khẩu cũng phải chịu thuế GTGT. Doanh nghiệp nộp thuế GTGT khâu nhập khẩu cho cơ quan hải quan cùng với thuế nhập khẩu

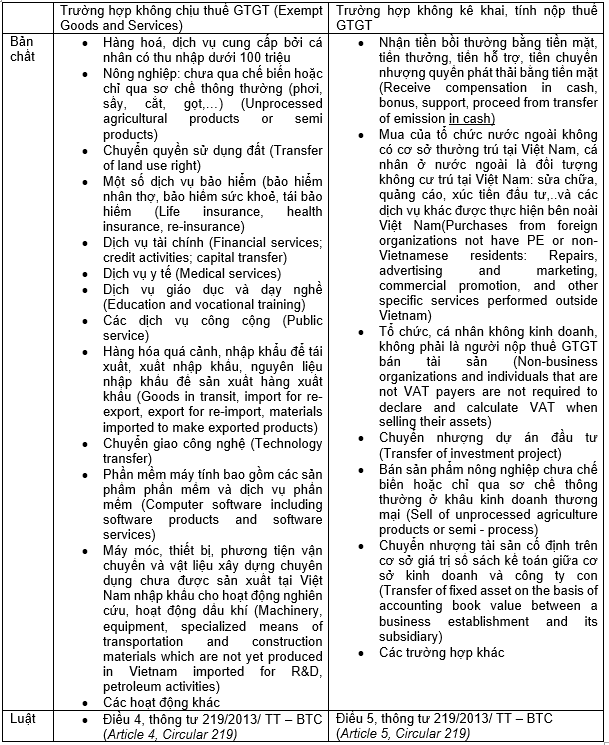

3. Các trường hợp không chịu thuế GTGT (Tax exemptions) - Các trường hợp không phải kê khai, tính nộp thuế GTGT (Non declaration)

Chú ý:

- Thuế GTGT là phần thuế đánh trên phần Giá trị tăng thêm của hàng hoá dịch vụ nhưng nó phải được tiêu dùng ở trong Việt Nam

- Khi tổ chức, cá nhân mua tại Việt Nam mua hàng hoá, dịch vụ của tổ chức, cá nhân tại nước ngoài thì tổ chức, cá nhân tại Việt Nam không phải nộp thuế VAT do tại đây được coi là khoản chi phí, bản chất xét thuế VAT là xét trên bản chất nhận được thu nhập

- Đầu ra không chịu thuế - đầu vào không được khấu trừ

- Đầu ra không phải kê khai tính nộp - đầu vào vẫn được khấu trừ

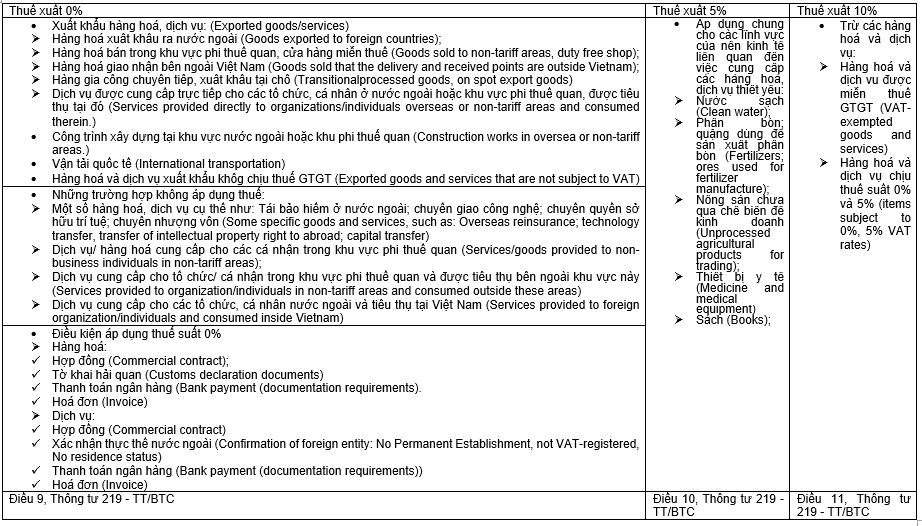

4. Thuế xuất (Tax rate)

5. Doanh thu tính thuế VAT (VAT Taxable revenue)

Nguyên tắc:

- Thuế GTGT (VAT-exclusive)

- Cộng (+) các khoản thuế/ phí bổ sung (Plus (+) Additional levies/fees

- Trừ (-) thuế, phí trả cho Nhà nước (Minus (-) levies/fees paid to the State)

- Trừ (-) giảm giá, chiết khấu thương mại (Minus (-) Reduced price/commercial discount)

- Cộng (+) Thuế nhập khẩu (Plus (+) Import duty)

- Cộng (+) Thuế tiêu thụ đặc biệt (Plus (+) Special Sales Tax)

- Cộng (+) Thuế bảo vệ môi trường (Plus (+) Environment Protection Tax)

- Đối với quảng cáo (Promotion): giá tính thuế bằng 0 (Taxable revenue = 0) với điều kiện phải đăng ký với Sở Công thương theo nghị định 37 (Must notify/ register in accordance with Decree 37)

- Đối với quà (Gift) hoặc phụ cấp bằng hiện vật cho nhân viên (Benefit in kinds to employees): tính theo giá trị thị trường (Record VAT and issue invoice based on market value)

- Đối với hàng hoá, dịch vụ tiêu thụ nội bộ (Internal consumption): không phải kê khai thuế GTGT, trừ những trường hợp không phục vụ cho mục đích kinh doanh của DN (Being not subject to VAT; Internal consumption not for business purpose may not be qualified as “not subject to VAT)

- Đối với hàng hoá, dịch vụ lưu hành nội bộ (Internal circulation): không phải kê khai thuế GTGT (Being not subject to VAT)

Nếu bạn cần hỗ trợ thêm về quá trình học nền tảng hoặc bất kỳ vấn đề gì về dịch vụ và trải nghiệm tại SAPP, vui lòng liên hệ qua các kênh sau:

- Fanpage: SAPP - Customer Support

- Gửi phiếu yêu cầu hỗ trợ: tại đây

- Hotline: 19002225 (Phân nhánh 2)

- Email: support@sapp.edu.vn

- Group cộng đồng học viên: https://www.facebook.com/groups/everydaywithsapp

- Chương trình Tái đăng ký khóa học: https://sapp.edu.vn/chuong-trinh-tai-dang-ky-khoa-hoc/