[SBR/P2: Tóm tắt kiến thức] Lesson 3: Tài sản dài hạn (Non-current assets) - Phần 2

Trong phần 2 này, chúng ta tiếp tục tìm hiểu về cách hạch toán và bản chất của các chuẩn mực IAS 38 - Intangible assets, IAS 40 - Investment property, IAS 20 - Government grant, IAS 23 - Borrowing costs, IAS 41 - Agriculture. Ngoài ra, khái niệm về giá trị hợp lý (fair value) cũng như cách áp dụng cũng sẽ được giới thiệu trong IFRS 13 - Fair value measurement.

III. Xác định giá trị hợp lý (IFRS 13)

Giá trị hợp lý là giá có thể nhận được khi bán một tài sản hoặc giá chuyển nhượng một khoản nợ phải trả trong một giao dịch tự nguyện (orderly transaction) giữa các bên tham gia thị trường (market participants) tại ngày xác định giá trị.

1. Đo lường

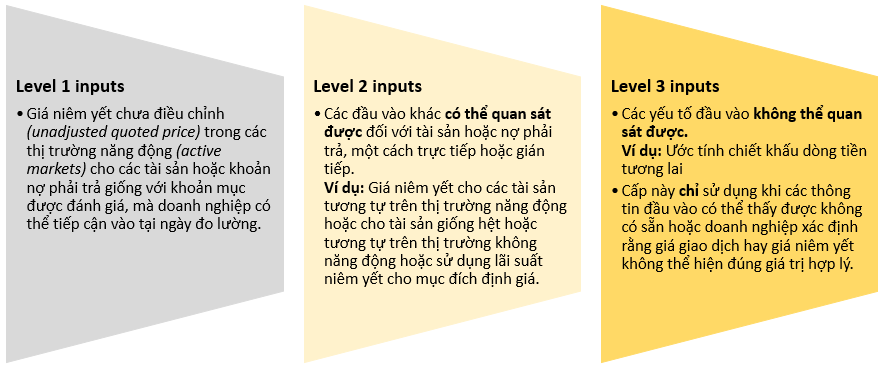

Giá trị hợp lý được xác định trên cơ sở thị trường (market-based), không phải theo doanh nghiệp. Vì vậy, kỹ thuật định giá được sử dụng cần tối đa hóa việc sử dụng các yếu tố đầu vào có liên quan quan sát được (relevant observable inputs) và tối thiểu hóa các yếu tố đầu vào không quan sát được (unobservable inputs).

Để nâng cao tính nhất quán và so sánh trong các đo lường giá trị hợp lý và công bố thông tin liên quan, IFRS 13 đưa ra 3 cấp độ phân loại các yếu tố đầu vào. Cụ thể:

2. Xác định thị trường để tính giá trị hợp lý

Thị trường năng động (active market): thị trường trong đó giao dịch của một tài sản hoặc khoản nợ phải trả diễn ra với tần suất và khối lượng đủ để cung cấp thông tin về giá cả trên cơ sở hoạt động liên tục.

Phương thức đo lường giá trị hợp lý giả định rằng các giao dịch được thực hiện ở:

- Thị trường chính yếu (principal market) của khoản mục được đo lường

- Thị trường thuận lợi nhất (most advantageous market) trong trường hợp không có thị trường chính yếu. Đây là thị trường sẽ tối đa hóa giá trị nhận được nếu bán tài sản hoặc giảm thiểu giá trị phải trả để thanh toán khoản nợ phải trả, sau khi đã tính phí giao dịch (transaction costs) và phí vận chuyển (transport costs).

Giá trị hợp lý bao gồm phí vận chuyển nhưng không tính phí giao dịch.

3. Xác định giá trị hợp lý của tài sản phi tài chính (non-financial assets)

Giá trị hợp lý của tài sản phi tài chính sẽ được tính bằng giá trị cho việc sử dụng tài sản tối đa và tốt nhất (highest and best use) hoặc cho việc bán cho một bên tham gia thị trường khác mà họ sẽ sử dụng tài sản tối đa và tốt nhất.

Việc sử dụng tài sản tối đa và tốt nhất có bao gồm khả thi về mặt vật lý (physically possible), được cấp phép về mặt pháp lý (legally permissible) và khả thi về mặt tài chính (financially feasible). Như vậy việc tính giá trị hợp lý sẽ cân nhắc các dự phòng làm giảm giá trị hợp lý của tài sản.

Ví dụ:

Một miếng đất được doanh nghiệp mua đang được xác định giá trị hợp lý bằng giá trị cho việc sử dụng tài sản tối đa và tốt nhất, với giá trị được đánh giá là $30m. Tuy nhiên để cho mục đích sử dụng tối đa và tốt nhất, doanh nghiệp phải tốn chi phí cải tạo đất là $2m. Như vậy, giá trị hợp lý của miếng đất được xác định là $30m - $2m = $28m.

4. Xác định giá trị hợp lý của khoản nợ phải trả

Giá trị hợp lý của nợ phải trả sẽ được tính bằng khoản nợ còn lại và người được chuyển giao khoản nợ này yêu cầu phải hoàn thành nghĩa vụ, thay vì nó bị chấm dứt. Ngoài ra, giá trị hợp lý này còn thể hiện rủi ro không thực hiện được nghĩa vụ (non-performance risk).

IV. Tài sản vô hình (Intangible assets - IAS 38)

Tài sản vô hình (TSVH) là tài sản phi tiền tệ có thể xác định được (identifiable non-monetary), mà không có hình thái vật chất.

Tài sản được coi là có thể xác định được khi:

- Có thể tách biệt (separable), hoặc

- Phát sinh từ các quyền lợi theo hợp đồng hoặc quyền lợi hợp pháp.

1. Ghi nhận

Tương tự với các tài sản khác, TSVH được ghi nhận khi thỏa mãn đồng thời :

- Tài sản có nhiều khả năng đem lại các lợi ích kinh tế trong tương lai cho doanh nghiệp

- Giá trị của tài sản này có thể được xác định một cách đáng tin cậy.

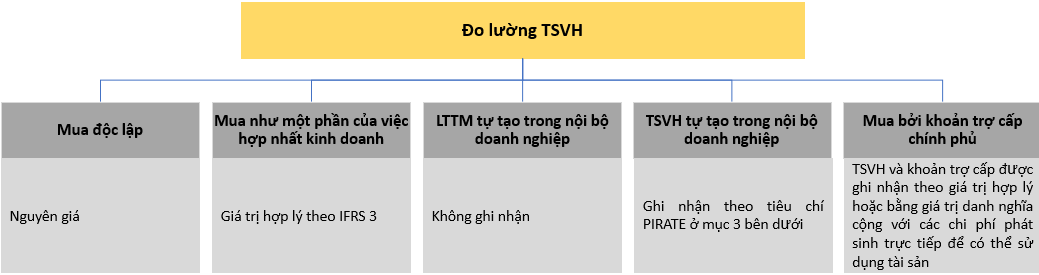

2. Đo lường tại thời điểm ghi nhận

Việc đo lường TSVH tại thời điểm ghi nhận sẽ phụ thuộc vào việc TSVH được mua hay tạo bằng cách nào. Cụ thể:

3. TSVH tự tạo trong nội bộ doanh nghiệp

Để cân nhắc chi phí có đủ điều kiện để được vốn hóa, cần cân nhắc 2 giai đoạn:

|

Giai đoạn nghiên cứu (Research) |

Giai đoạn phát triển (Development) |

|

Các chi phí nghiên cứu được ghi nhận là chi phí phát sinh trong kỳ. |

Chi phí thỏa mãn 6 điều kiện sau sẽ được vốn hóa thành tài sản:

|

Chú ý:

Chi phí phát triển nếu không thỏa mãn đủ toàn bộ 6 tiêu chí trên sẽ không được vốn hóa và sẽ được ghi nhận là chi phí phát sinh trong kỳ.

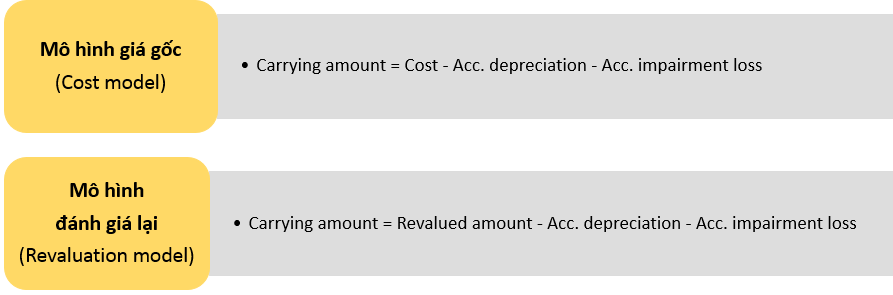

4. Đo lường sau khi ghi nhận

Sau khi ghi nhận, doanh nghiệp có thể chọn dùng một trong hai mô hình sau để đo lường:

Chú ý:

Việc đo lường TSVH bằng mô hình đánh giá lại, giá trị hợp lý nên được xác định trong thị trường năng động. Tuy nhiên, thường sẽ không có thị trường năng động cho các TSVH nên việc dùng mô hình này sẽ không thường được áp dụng cho TSVH.

5. Khấu hao (Amortisation)

TSVH với thời gian sử dụng hữu hạn sẽ được tính khấu hao trong thời gian sử dụng. Cụ thể:

- Giá trị khấu hao được tính bằng nguyên giá hoặc giá trị được đánh giá lại trừ đi giá trị còn lại, và được khấu hao đường thẳng trong suốt thời gian sử dụng

- Giá trị còn lại của TSVH thường được giả định là 0

- Khấu hao bắt đầu khi TSVH có đủ điều kiện để sử dụng (available for use)

- Thời gian sử dụng và phương pháp khấu hao sẽ phải được xem xét lại vào cuối mỗi kỳ kế toán và chỉnh sửa nếu cần thiết

TSVH với thời gian sử dụng vô hạn sẽ không phải khấu hao. Tuy nhiên, các tài sản này sẽ phải yêu cầu phải xem xét suy giảm giá trị ít nhất mỗi năm một lần.

V. Bất động sản đầu tư (Investment property - IAS 40)

Bất động sản đầu tư (BĐSĐT) là TSCĐ (đất hoặc nhà cửa hoặc một phần của nhà cửa hoặc cả hai) được nắm giữ bởi chủ sở hữu hoặc bởi bên đi thuê được ghi nhận là quyền sử dụng tài sản (by lessee as a right-of-use asset), để thu lời từ việc cho thuê, chờ tăng giá hoặc cả hai, hơn là việc sử dụng cho bất kỳ mục đích sau:

- Sử dụng trong quá trình sản xuất hoặc cung cấp hàng hóa hoặc dịch vụ hoặc cho mục đích quản lý hành chính

- Bán tài sản như một chu trình hoạt động kinh doanh thông thường.

1. Đo lường tại ngày ghi nhận

Giá trị ghi nhận = Cost + bất kỳ chi phí liên quan trực tiếp đến việc mua bất động sản.

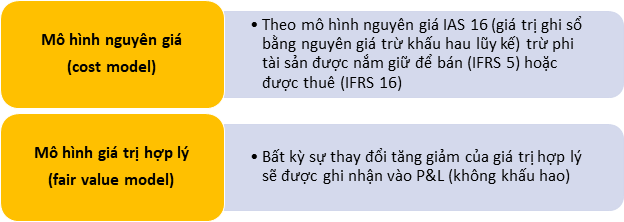

2. Đo lường sau ghi nhận

Sau khi ghi nhận, doanh nghiệp có thể chọn dùng một trong hai mô hình sau để đo lường:

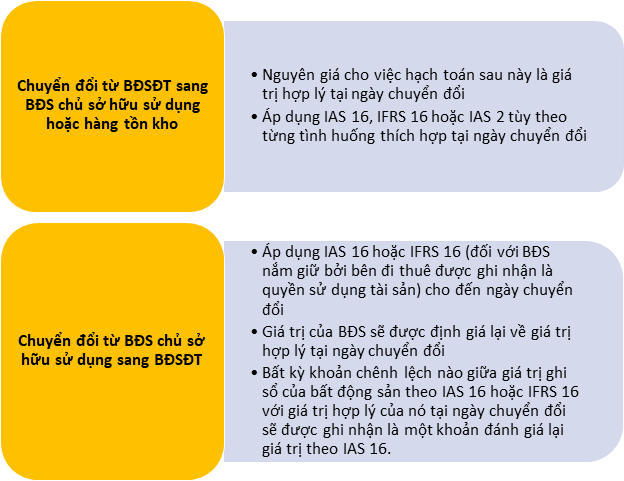

3. Chuyển đổi từ hoặc sang BĐSĐT

Trong nhiều trường hợp, doanh nghiệp có thể thay đổi mục đích của bất động sản đang nắm giữ vào các mục đích khác nhau.

Ví dụ: Doanh nghiệp A sở hữu một tòa nhà để sử dụng cho mục đích quản lý hành chính, sau đó ban giám đốc chưa ra quyết định sẽ dời trụ sở công ty đến một nơi khác và dùng tòa nhà này để cho thuê. Như vậy, doanh nghiệp đã thay đổi mục đích sử dụng của tòa nhà từ việc dùng để quản lý hành chính nội bộ sang cho thuê.

Doanh nghiệp chuyển đổi một bất động sản từ hoặc sang bất động sản đầu tư khi và chỉ khi có sự thay đổi về cách sử dụng. Hạch toán kế toán như sau:

4. Thanh lý

Bất kỳ khoản lãi hoặc lỗ từ việc thanh lý BĐSĐT là khoản chênh lệch giữa giá trị thuần nhận được và giá trị ghi sổ, sẽ được ghi nhận vào P&L.

VI. Trợ cấp chính phủ (Government grant - IAS 20)

Trong một số trường hợp, chính phủ sẽ cấp các khoản trợ cấp cho doanh nghiệp để tạo thuận lợi và thúc đẩy hoạt động kinh doanh. Chính phủ có thể trợ cấp giảm giá các TSCĐ mà doanh nghiệp phải mua hoặc hỗ trợ giảm giá mua của các TSCĐ này.

Một số điểm chính cần được lưu ý:

- Các khoản hỗ trợ của chính phủ sẽ không được ghi nhận cho tới khi có sự đảm bảo hợp lý (reasonable assurance) rằng các điều kiện để nhận hỗ trợ được tuân thủ và các khoản hỗ trợ sẽ được nhận.

- Trợ cấp của chính phủ sẽ được ghi nhận vào P&L để khớp với các chi phí liên quan mà doanh nghiệp được dự định dùng để bù đắp theo một cách có hệ thống.

- Trợ cấp liên quan tới tài sản được trình bày là khoản thu nhập hoãn lại (deferred income) hoặc giảm trừ khoản trợ cấp để tính giá trị ghi sổ của tài sản.

- Trợ cấp liên quan tới thu nhập được trình bày một cách riêng biệt hoặc là một phần của thu nhập khác hoặc được khấu trừ trong các chi phí liên quan.

- Việc hoàn trả một khoản trợ cấp liên quan tới thu nhập sẽ được khấu trừ đầu tiên là các khoản tín dụng hoãn lại không phân bổ (unamortised deferred credit) và sau đó là ghi nhận vào P&L.

- Hoàn trả một khoản trợ cấp liên quan đến tài sản sẽ được ghi nhận bởi sự tăng lên của giá trị ghi sổ của tài sản hoặc ghi giảm số dư của thu nhập hoãn lại bằng với số hoàn trả. Khoản khấu hao bổ sung cộng dồn sẽ được ghi nhận ngay vào P&L.

VII. Chi phí đi vay (Borrowing - IAS 23)

Một số doanh nghiệp sử dụng đòn bẩy tài chính để tài trợ vốn cho việc xây dựng TSCĐ, điều này sẽ giúp doanh nghiệp giảm bớt gánh nặng về mặt dòng tiền cũng như nguồn vốn chủ sở hữu bỏ ra để xây dựng tài sản. Đi kèm với việc vay thì thì doanh nghiệp sẽ chịu lãi vay hay còn gọi là chi phí đi vay. Chi phí đi vay này sẽ được vốn hóa vào giá trị tài sản.

Chi phí đi vay liên quan trực tiếp đến việc mua sắm, xây dựng hoặc sản xuất của tài sản đủ điều kiện vốn hóa (qualifying asset) sẽ được vốn hóa vào giá trị của tài sản đó.

Tài sản đủ điều kiện vốn hóa là tài sản cần một thời gian đủ dài để có thể đưa vào sử dụng theo mục đích định trước hoặc để bán.

1. Chi phí đi vay đủ điều kiện để vốn hóa

Cần xem xét 2 trường hợp sau:

- Vốn vay riêng biệt: vốn hóa chi phí đi vay thực tế phát sinh từ khoản vay trừ đi các khoản thu nhập phát sinh từ hoạt động đầu tư tạm thời của các khoản vay này.

- Vốn vay chung:

- Chi phí đi vay được xác định theo tỷ lệ vốn hóa bình quân gia quyền đối với tài sản đó nhân với tất cả các khoản vay chưa trả trong kỳ của doanh nghiệp.

- Chi phí đi vay được vốn hóa trong kỳ không vượt quá tổng số chi phí đi vay phát sinh trong kỳ đó.

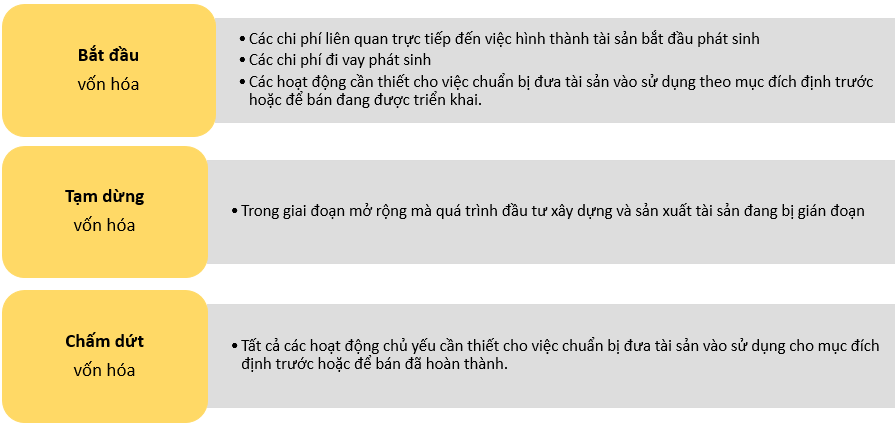

2. Thời gian vốn hóa

Thời gian bắt đầu, tạm dừng cũng như chấm dứt vốn hóa chi phí lãi vay được quy định như sau:

VIII. Nông nghiệp (Agriculture - IAS 41)

Một số khái niệm cần lưu ý:

- Sản phẩm nông nghiệp (Agriculture produce): sản phẩm thu hoạch được của tài sản sinh học của doanh nghiệp

- Tài sản sinh học (Biological asset): vật nuôi đang sống và cây trồng

- Biến đổi sinh học (Biological transformation): các quá trình tăng trưởng, thoái hóa, sản xuất và sinh sản khiến tài sản sinh học biến đổi về chất lượng và số lượng.

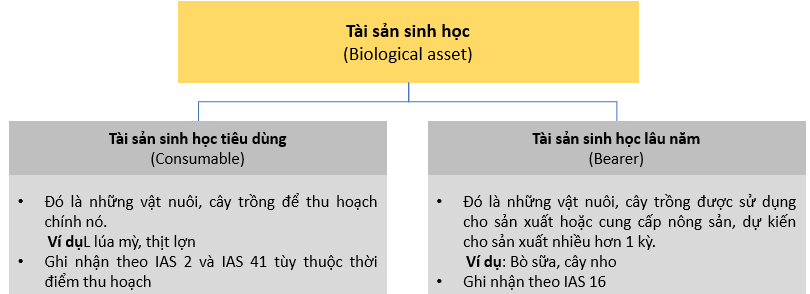

1. Phân loại

Tài sản sinh học được chia làm 2 loại:

2. Đo lường

Việc đo lường được thực hiện theo nguyên tắc:- Tài sản sinh học: được xác định giá trị tại lần đầu ghi nhận và tại thời kiểm cuối kế toán bằng giá trị hợp lý trừ chi phí bán.

- Sản phẩm nông nghiệp: được thu hoạch từ tài sản sinh học được đánh giá dựa trên giá trị hợp lý trừ chi phí bán tại thời điểm thu hoạch áp dụng IAS 2.

- Bất kỳ thay đổi của giá trị hợp lý của tài sản sinh học được ghi nhận vào P&L.

Author: Ân Nguyễn