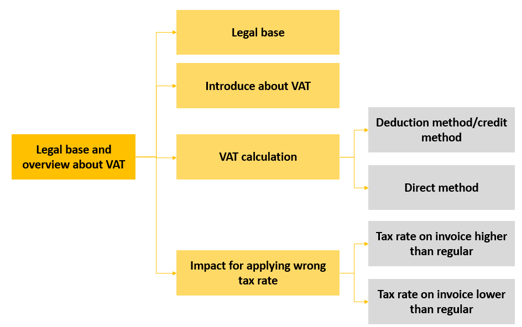

Bài học nêu khái quát về cơ sở pháp lý và những thông tin cơ bản về thuế VAT (Legal base and overview about VAT)

A. Mục tiêu bài học

Sau khi học xong bài này, các bạn cần phải nắm được:

- Phương pháp tính thuế GTGT

- Các trường hợp áp dụng sai thuế suất và cách điều chỉnh

B. Nội dung

I. Cơ sở pháp lý (Legal base)

- Thông tư 219 2013/TT-BTC (Circular 219 2013/TT-BTC)

- Thông tư 119 2014/TT-BTC (Circular 119 2014/TT-BTC)

- Thông tư 151 2014/TT-BTC (Circular 151 2014/TT-BTC)

- Văn bản hợp nhất 16 2015/VBHN-BTC (No. 16 2015/VBHN-BTC)

II. Tổng quan về thuế GTGT (Overview about VAT)

1. Giới thiệu về thuế GTGT (Introduce about VAT)

Thuế GTGT là loại thuế đánh vào hầu hết các hàng hoá, dịch vụ được sử dụng trong sản xuất, kinh doanh, tiêu dùng tại Việt Nam. Ngoại trừ một số trường hợp không thuộc đối tượng chịu thuế GTGT (được quy định tại điều 4 thông tư 219 2013/TT-BTC ).

Người chịu thuế GTGT là người tiêu dùng cuối cùng của hàng hoá dịch vụ thuộc đối tượng chịu thuế.

Người nộp thuế GTGT là người sản xuất, kinh doanh hàng hoá dịch vụ thuộc đối tượng chịu thuế.

=> Thuế GTGT là một loại thuế gián thu

Ví dụ:

Đơn vị kinh doanh A bán áo cho khách hàng B với giá bán là 200.000 VND, thuế GTGT là 20.000VND. B phải trả tổng tiền là 220.000VND, bao gồm: giá trị của áo là 200.000VND và thuế GTGT mà B phải chịu là 20.000VND.

Trong trường hợp này, A thu tổng tiền 220.000VND từ B nhưng chỉ ghi 200.000VND doanh thu và nộp lại 20.000VND thuế GTGT cho cơ quan thuế. Do đó, thực tế B là người chịu thuế GTGT và B đưa tiền cho A để A nộp hộ thuế GTGT cho cơ quan thuế.

2. Phương pháp tính thuế GTGT (VAT calculation methods)

Có 2 phương pháp tính thuế GTGT: Phương pháp khấu trừ (Credit method) và Phương pháp trực tiếp (Direct method). Cụ thể:

a) Phương pháp khấu trừ (Credit method or deduction method)

- Phương pháp này được áp dụng cho hầu hết các đơn vị kinh doanh có doanh thu > 1 tỷ VND/năm hoặc các đơn vị tự nguyện đăng ký kê khai tính thuế theo phương pháp khấu trừ.

- Công thức tính:

(1) VAT payable = Output VAT - Deductible input VAT

(2) Output VAT = Taxable price x Tax rate (0%, 5%, 10%)

= (Selling price - Exempt from VAT) x Tax rate

Trong đó:

(1) VAT payable = Output VAT - Deductible input VAT

- VAT payable: Tổng số thuế GTGT mà đơn vị phải kê khai và nộp cho cơ quan thuế

- Output VAT: Thuế GTGT đầu ra phải nộp

- Deductible input VAT (Thuế đầu vào được khấu trừ): Tổng số thuế trên hoá đơn mua hàng hoá, dịch vụ dùng cho hoạt động sản xuất kinh doanh

(2) Output VAT = Taxable price x Tax rate

- Taxable price (Gía tính thuế): hầu hết các hàng hoá dịch vụ có taxable price là giá bán chưa bao gồm VAT, trừ một số trường hợp đặc thù như quà (gift), hàng hoá sử dụng nội bộ (internal use), xây dựng lắp đặt (installment), chuyển nhượng BĐS (transfer of real estate), game trúng thưởng (game prize), …(được quy định tại điều 7 thông tư 219 2013/TT-BTC);

- Selling price: giá bán hàng hoá dịch vụ. Đây là giá bán chưa bao gồm thuế GTGT;

- Exempt from VAT: là các khoản được miễn thuế VAT trong thành phần của hàng hoá dịch vụ. Ví dụ bán nhà đi kèm với đất và quyền sử dụng đất, thì phần loại ra khỏi giá tính thuế là giá trị của quyền sử dụng đất (land-use-right is not subject to VAT) ( điều 4 thông tư 219 2013/TT-BTC).

- Tax rate: hầu hết hàng hoá dịch vụ có tax rate 10%, các đối tượng chịu tax rate 0%, 5% được quy định riêng tại điều 9 và điều 10 thông tư 219 2013/TT-BTC.

Lưu ý:

- Có rất nhiều trường hợp liên quan đến khấu trừ thuế GTGT đầu vào được quy định tại Điều 15 thông tư 219 2013/TT-BTC, tuy nhiên các bạn có thể xác định các khoản được khấu trừ thông qua các logic sau:

- Thuế GTGT đầu vào có đầy đủ chứng từ hay không? (supported by proper documents?)

- Có sản phẩm đầu ra hay không? (theo logic phải có output thì mới được khấu trừ thuế đầu vào, trừ một số trường hợp bất khả kháng như thiên tai, hoả hoạn, …)

- Có phục vụ cho hoạt động sản xuất kinh doanh của đơn vị hay không ?

Nếu câu trả lời là không cho một trong yếu tố trên, thì thuế GTGT đầu vào sẽ không được khấu trừ.

Ví dụ:

Công ty A mua hàng hoá về sử dụng cho hoạt động kinh doanh, giá trên hoá đơn đã bao gồm VAT 10% là 110.000 Trong năm công ty bán lô hàng với giá thanh toán đã bao gồm VAT là 121.000 Biết hàng hoá thuộc đối tượng chịu thuế VAT 10%. Tính thuế GTGT phải nộp (VAT payable = ?)

VAT payable = Output VAT – deductible input VAT

Bước 1: Xác định Output VAT:

- Taxable price là giá bán chưa bao gồm thuế GTGT

= 121.000 / (1+10%)= 110.000- Tax rate đề bài cho thuộc đối tượng chịu thuế 10% => tax rate = 10%

=> Ouput VAT = taxable price x tax rate = 110.000 x 10% = 11.000.

Bước 2: Xác định deductible input VAT:

- Deductible input VAT là phần thuế GTGT trên hoá đơn mua vào. Giá trên hoá đơn 110.000 là giá đã bao gồm thuế. Ta tính phần thuế trên hoá đơn

= 110.000 / (1+ 10%) x 10% = 10.000=> Deductible = 10.000

=> VAT payable = 11.000 – 10.000= 1.000

b) Phương pháp trực tiếp (Direct method)

|

|

Direct method |

|

|

Direct on value added |

Direct on deemed revenue |

|

|

Định nghĩa |

Thuế GTGT được tính trực tiếp trên phần giá trị tăng thêm giữa khâu bán ra và khâu mua vào hàng hoá, dịch vụ |

Thuế GTGT được tính trực tiếp trên doanh thu từ việc bán hàng hoá, dịch vụ |

|

Đối tượng áp dụng |

Các đơn vị kinh doanh vàng bạc đá quý |

Các đơn vị kinh doanh có doanh thu <1 tỷ/năm |

|

Cách tính |

VAT payable = (Selling price - buying price) x tax rate |

VAT payable = deemed revenue x deemed tax rate |

|

Lưu ý |

- Lưu ý về tax rate: vàng nhập khẩu chưa qua chế tác => không thuộc đối tượng chịu thuế GTGT. Những trường hợp còn lại tax rate = 10%. |

- Deemed revenue: là doanh thu từ hoạt động sản xuất kinh doanh hàng hoá dịch vụ thuộc đối tượng chịu thuế GTGT (doanh thu chưa bao gồm VAT) - Deemed tax rate:

|

Nếu đơn vị kinh doanh nhiều mặt hàng thuộc các đối tượng tax rate khác nhau thì đơn vị cần phân loại rõ các hàng hoá dịch vụ này.

Trường hợp đơn vị không phân biệt được thì tax rate sẽ được lấy mức tax rate cao nhất.

Ví dụ:

Công ty A cung cấp dịch vụ sửa chữa điều hoà và bán thiết bị ống nước. Xác định thuế GTGT phải nộp trong 2 trường hợp biết rằng A tính thuế GTGT theo phương pháp trực tiếp trên doanh thu.

TH1: Doanh thu từ hoạt động bán thiết bị là 1 tỷ VND, từ hoạt động cung cấp dịch vụ sửa chữa là 700 triệu VND.

VAT payable = deemed revenue x tax rate

= 1.000 x 1% + 700 x 5% = 45 triệu VND

TH2: Doanh thu từ cả 2 hoạt động là 1,7 tỷ VND và công ty không thể xác định riêng được chính xác doanh thu chi tiết từng hoạt động.

VAT payable = deemed revenue x tax rate (của ngành nghề có tax rate cao hơn)

= 1.700 x 5% = 85 triệu VND

3. Áp dụng sai mức thuế suất

Khi đơn vị áp dụng sai mức thuế suất trên hoá đơn và chưa có điều chỉnh cho đến khi cơ quan thuế kiểm tra, đơn vị cần xác định lại số thuế kê khai và nộp theo cơ sở sau

|

Trường hợp |

Bên bán |

Bên mua |

|

Tax rate trên hoá đơn cao hơn tax rate quy định |

Kê khai và nộp thuế GTGT theo thuế suất trên hoá đơn

|

- Khấu trừ thuế GTGT đầu vào theo thuế suất quy định - Khấu trừ thuế GTGT theo thuế suất hoá đơn nếu có đầy đủ xác nhận từ cơ quan thuế |

|

Tax rate trên hoá đơn thấp hơn tax rate quy định |

Kê khai và nộp thuế GTGT theo thuế suất quy định. Trường hợp đặc thù: đơn vị nhập khẩu hàng hoá, bán lại cho khách hàng tại Việt Nam nhưng lại áp dụng sai thuế suất => tổng số tiền nhận được sẽ được coi là giá đã bao gồm thuế theo thuế suất quy định và được dùng làm cơ sở để tính lại số thuế phải nộp theo quy định |

Kê khai và nộp thuế theo thuế suất trên hoá đơn |

Lưu ý: Trong các trường hợp áp dụng sai thuế suất trên hoá đơn:

- Đối với bên bán, thuế suất yêu cầu để kê khai tính nộp là mức thuế cao hơn giữa thuế suất trên hoá đơn và thuế suất quy định

- Đối với bên mua, thuế suất để áp dụng khấu trừ đầu vào là thuế suất thấp hơn giữa thuế trên hoá đơn và thuế quy định.

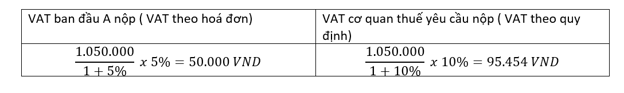

Ví dụ:

Công ty A là một công ty Việt Nam chuyên nhập khẩu đệm và bán cho công ty B với giá 1.050.000 VND / đệm ( giá đã bao gồm VAT 5%). Sau khi cơ quan thuế vào và xác nhận lại mức thuế suất đúng cho mặt hàng này phải là 10%. Giả sử A không thể nhận hay đòi lại phần thuế VAT chênh lệch từ B. Xác định mức thuế GTGT A phải nộp bổ sung cho cơ quan thuế ?

Ta có các điều sau cần chú ý:

-

- Công ty A là đơn vị nhập khẩu;

- Công ty A áp dụng sai mức thuế suất trên hoá đơn và thuế suất trên hoá đơn thấp hơn quy định;

- Công ty A không thể nhận lại phần thuế chênh lệch từ B.

Từ các điều trên, ta xác định rằng giá trên hoá đơn VAT 5% 1.050.000 VND của A sẽ được cơ quan thuế xác định là giá đã bao gồm thuế VAT theo quy định ( VAT 10%) và dùng để làm cơ sở để tính lại thuế VAT.

Cơ quan thuế yêu cầu A kê khai và nộp thuế VAT theo thuế suất 10%, tổng thuế phải nộp theo quy định là 95.454 VND. A đã nộp 50.000 VND

=> VAT phải nộp bổ sung = 95.454 – 50.000 = 45.454 VND

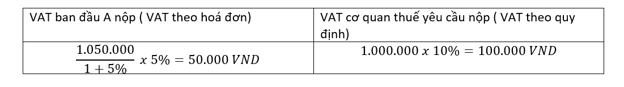

Note:

Nếu công ty A không phải công ty nhập khẩu, giá trên hoá đơn 1.050.000VND (VAT 5%) sẽ được đưa về giá không bao gồm thuế GTGT là 1.000.000VND và dùng đây là cơ sở để tính thuế GTGT phải nộp

Trong tình huống này, cơ quan thuế yêu cầu A kê khai và nộp thuế VAT theo thuế suất 10%, tổng thuế phải nộp theo quy định là 100.000 VND. A đã nộp 50.000 VND

=> VAT phải nộp bổ sung = 100.000 – 50.000 = 50.000 VND

C. Bài tập

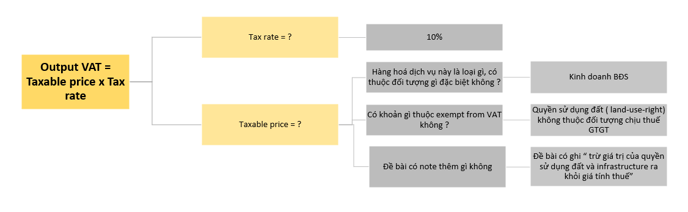

RETM Co is a real estate developer. In 2016, RETM Co purchased the land use right in relation to a 3,750m2 piece of land in Binh Duong for VND115,500 million (inclusive of value added tax (VAT) on infrastructure) from TTN Co. The invoice issued to RETM Co by TTN Co was as follows:

VND million

Selling price (net of VAT) 112,500

Less: Land-use-right value (exempt from VAT) (VND22 million per m2) (82,500)

Equals: value of infrastructure 30,000

Output VAT (10% of VND30,000 million) 3,000

Total amount payable (112,500 + 3,000) 115,500

RETM Co subsequently built 15 villas on the land at a total development cost of VND49,500 million (including VAT of VND4,500 million). In June 2017, RETM Co sold all of the villas to clients for VND13,800 million (net of VAT) each. RETM Co agreed with the tax authorities that it would deduct the allocated land-use-right plus infrastructure costs as charged by TTN Co based on the area (m2) from the VAT-taxable revenue of each villa.

Required:

Calculate the output value added tax (VAT) which RETM Co can charge on the invoice for each villa sold after deduction of the land-use-right and infrastructure costs, and the total VAT payable to be declared by RETM Co in June 2017.

Notes:

1. The sale of the villas by RETM Co is standard rated for VAT purposes.

2. You should assume that all the input VAT amounts are valid and supported by proper documents

Hướng dẫn giải:

Đề bài này có 2 yêu cầu “calculate output VAT for each villa and total VAT payable”.

Yêu cầu 1:

Tax rate = 10%

Taxable price = Selling price - exempt from VAT = 13.800 - 5.500 - 2.000= 6.300 mil VND.

Trong đó:

- Selling price of each villa = 13.800 mil VND

- Exempt from VAT của mỗi villa = total value of land-use-right/total villas = 82.500/15 = 5.500 mil VND

- giá trị của infrastructure phân bổ vào mỗi villa (phần đặc biệt này đề bài đã giả định nên cần chú ý) = 30.000/15 = 2.000 mil VND

Output VAT = 6.300 x 10% = 630 mil VND /villa

Yêu cầu 2:

- Total Output VAT = 630 x 15 = 9.450 mil VND

- Deductible input VAT đề bài đã cho thông qua VAT của chi phí đầu vào development cost là 4.500 mil VND

=> Total VAT payable = Output VAT - Deductible input VAT = 9.450 - 4.500 = 4.950 mil VND

Vậy:

Thuế GTGT đầu ra (Output VAT) cho mỗi căn villa là 630 mil VND và tổng số thuế GTGT RETM phải nộp (Total VAT payable) là 4.500 mil VND

Author: Bui Tuan

Reviewed by: Linh Tran

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)