Session 2: CIT (Phần 2) sẽ ôn lại dạng bài tập quan trọng môn Taxation (F6) với chủ đề "CIT".

I. Tổng quan

|

Topic |

Question types |

Question index |

|

|

|

|

MCQ |

Case |

|

CIT |

CIT |

1 - 10 |

11, 12 |

|

Reference: BPP ACCA F6 Textbook 2019-2020 |

|||

II. Dạng bài tập chi tiết

II. Tự luận

Mức độ: Rất quan trọng

Câu 1: (Trung bình)

Learning outcome: Ghi nhớ về điều kiện được hưởng ưu đãi thuế CIT với dự án đầu tư mở rộng và cách tính nghĩa vụ thuế CIT phải nộp

Question:

INVEX Co, a limited liability company, is fully owned by a Hong Kong-based company. INVEX Co is located in a high-tech park in Long An, where it manufactures a memory device used in laptops and mobile phones.

INVEX Co was established in 2008 with one factory which had a total design capacity of 1 million units per year. The original investment certificate entitled the company to the following corporate income tax (CIT) incentives:

– Four years tax exemption, plus nine years 50% tax reduction, commencing from the first year of generating taxable income; and

– 15 years 10% concessional tax rate, commencing from the first year of generating taxable revenue.

INVEX Co first generated taxable revenue and taxable income in the years 2009 and 2010, respectively. In 2014, INVEX Co completed an expansion project involving additional investment in fixed assets of VND40 billion to set up a second (new) factory with an additional design capacity of 350,000 units per year at the same location as the existing factory. Since all the products manufactured will be gathered for sale in a central warehouse, it is impossible for INVEX Co to clearly separate the taxable income resulting from the existing factory and the new factory.

INVEX Co’s annual report for 2014 showed the following information:

– Total taxable income for 2014: VND21 billion, of which VND3 billion is from other income;

– Total historical costs of fixed assets actually used for production at 31 December 2014: VND100 billion

Required:

(a) Advise INVEX Co whether the expansion project completed in 2014 will be eligible for corporate income tax (CIT) incentives, and if so, how the taxable income from the expansion project will be determined.

(b) Calculate INVEX Co’s total corporate income tax (CIT) liability for the year ended 31 December 2014.

Guidance

Yêu cầu:

a. Xác định dự án mở rộng năm 2014 có được hưởng ưu đãi thuế CIT hay không? Nếu có thì mức thu nhập tính thuế từ dự án được hưởng sẽ được quyết định như thế nào?b. Tính toán tổng thuế thu nhập doanh nghiệp CIT mà INVEX phải nộp cho năm kết thúc 31/12/2014

|

Định hướng: Để giải được bài tập, trước hết chúng ta sẽ thực hiện phân tích đề bài:

|

Lưu ý: Với bài tập này cần phân biệt rõ giữa thu nhập tính thuế và thu nhập chịu thuế

a) Phần này yêu cầu 2 nội dung chính trong câu trả lời:

- Xác định dự án đầu tư mở rộng của công ty năm 2014 có được hưởng ưu đãi thuế hay không?

- Xác định thu nhập tính thuế từ dự án được hưởng ưu đãi thuế

⇒ Câu trả lời cần tập trung đúng trọng tâm câu hỏi đề bài, nêu lý do, giải thích rõ ràng (nên refer đến luật nếu có thể)

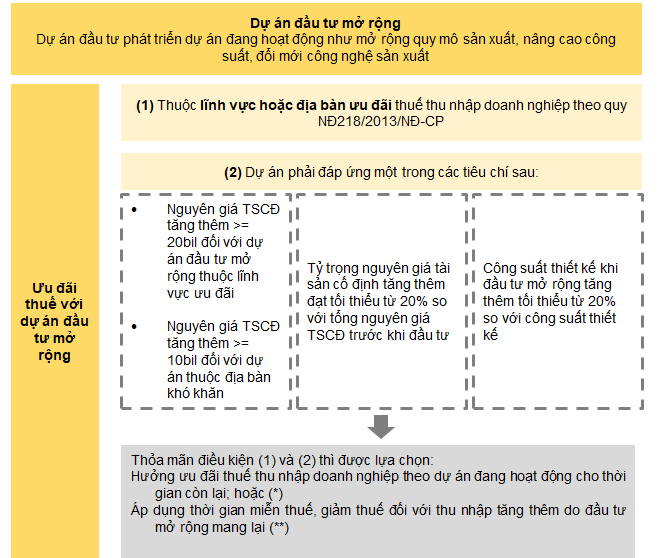

Nội dung kiến thức trên liên quan đến ưu đãi thuế thu nhập doanh nghiệp cho dự án đầu tư mở rộng. Phần kiến thức này có thể được tóm tắt qua sơ đồ sau:

Đối với dự án đầu tư mở rộng của công ty INVEX có:

- Dự án thuộc lĩnh vực đầu tư công nghệ cao (in high tech park)

- Công suất tăng thêm 35% (35,000u/1,000,000u*100%) mà 35% > 20%

⇒ Dự án thỏa mãn điều kiện (1) và (2) để được hưởng ưu đãi thuế

⇒ Thu nhập tính thuế sẽ phụ thuộc vào phương án mà INVEX lựa chọn hình thức hưởng ưu đãi. Tuy nhiên, trong bài tập này, đề bài có nói công ty không tách biệt được sản phẩm sản xuất giữa nhà xưởng cũ và mới nên thu nhập tạo ra từ kho cũ và kho mới cũng không xác định được. Do đó, nếu muốn áp dụng ưu đãi thuế theo trường hợp (**) thì doanh nghiệp phải phân tách được thu nhập tạo ra từ từng kho.

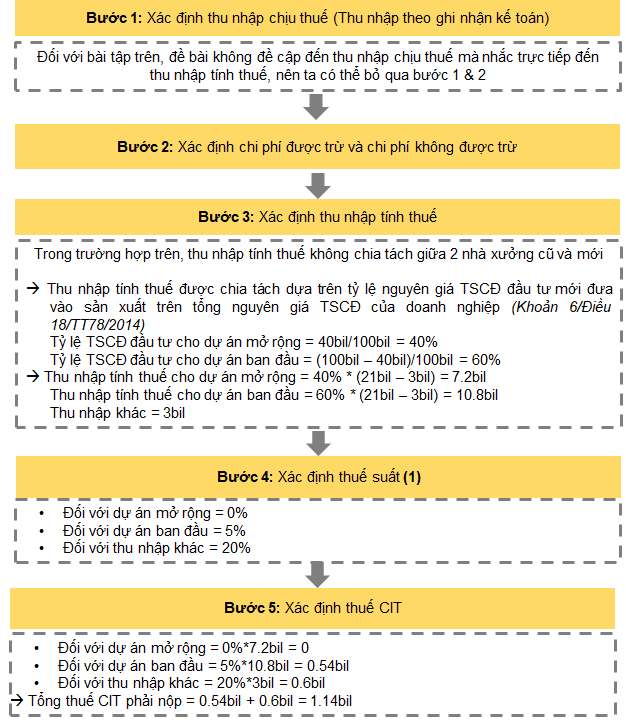

(b) Yêu cầu tính tổng thuế CIT cho năm 2014

Đối với dạng bài xác định thuế CIT phải nộp, ta phải thực hiện các bước sau:

(1) Xác định thuế suất

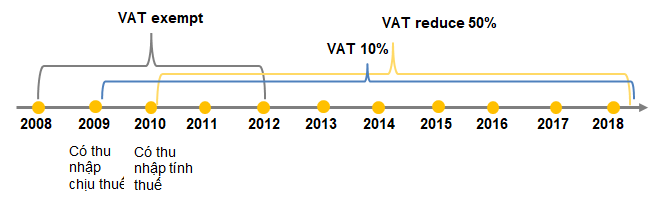

- Thuế suất đối với dự án mở rộng = 0%

Dự án mới nên sẽ bắt đầu vòng quay ưu đãi thuế từ “4 năm exempt” nên năm 2014 exempt thuế.

- Thuế suất đối với dự án ban đầu

Nhìn vào sơ đồ ta thấy, vào năm 2014, dự án ban đầu đang được hưởng 2 mức ưu đãi:

- Thuế suất 10%

- Giảm 50% thuế suất

⇒ Mức thuế suất năm 2014 cho dự án ban đầu năm 2014 là 50%*10% = 5%

Model answer:

(a) Availability of CIT incentives for the expansion project

Eligibility

The expansion project should be eligible for CIT incentives because:

– the nature of the company’s activities, i.e. high tech in a high technology zone, qualifies them for incentives; and

– the design capacity of the expansion exceeds 20% of the original design capacity.

Determination of taxable income

Since it is impossible to separate the taxable income from the expansion project from those from the original project, if INVEX Co wishes to apply different incentives for the expansion project, it will have to apportion the taxable income using the historical costs of the expansion and the total historical costs of the fixed assets actually used for production.

(b) CIT liability in 2014

|

|

VND million |

|

Ratio of fixed assets used for production: |

|

|

Expansion investment: 40/100 = 40% |

|

|

Original investment: (100 – 40)/100 = 60% |

|

|

Original project |

|

|

Taxable income (21 billion – 3 billion) * 60% |

10,800 |

|

Tax rate: 10% * 50% (i.e. 2014 was the first year of 50% tax reduction, after 4 years tax exemption from 2010 – 2013) |

5% |

|

Tax liability (10,800 * 5%) |

540 |

|

Expansion project |

|

|

Taxable income (21 billion – 3 billion) * 40% |

7,200 |

|

Tax rate: exempt (expansion treated as a new project, being entitled to tax exemption for 4 years) |

0% |

|

Tax liability |

0 |

|

Other income |

|

|

Tax liability (3 billion * 20%) |

660 |

|

Total tax liabilities (540 + 0 + 600) |

1,140 |

Reference:

- Khoản 4/Điều 10/TT96/2015 – sửa đổi bổ sung điểm a/Khoản 6/Điều 18/TT78/2014

- Điều kiện áp dụng ưu đãi thuế thu nhập doanh nghiệp mới nhất (ketoanthienung.net)

- Ưu đãi Thuế thu nhập Doanh nghiệp là gì? 7 Nguyên tắc áp dụng ưu đãi? (tuonthi.com)

Câu 2: (Khó)

Learning outcome: Ghi nhớ quy định và vận dụng điều chỉnh các khoản mục chi phí được trừ, không được trừ để tính nghĩa vụ CIT phải nộp

Question:

HTM Co is a limited liability company, established in Vietnam, and specialising in the manufacture of consumer products. The company’s draft financial statements show profit before tax of VND80,000 million for the year ended 31 December 2017.

During a review of the draft financial statements, and before preparing the tax return of the company, the chief accountant of the company noted the following items which may potentially need adjustments in the tax return:

(1) HTM Co purchased a machine for VND96,000 million on 31 March 2015. The original useful life of the machine was decided to be eight years (the regulated useful life schedule for the machine is from 8 to 12 years). On 1 October 2017, the company decided that the remaining useful life of the machine would be four years. The depreciation expense included in the draft financial statements reflects the original useful life of the machine.

(2) HTM Co rented a house at a cost of VND100 million per month from an individual from May 2017. The house was used as a showroom for the company’s products. HTM Co paid a deposit at the beginning of May 2017, based on two months’ rent in advance, and paid the rent at the beginning of each month. The lease contract states that HTM Co is responsible for the individual’s deemed personal income tax (PIT) and value-added tax (VAT), each tax is calculated at 5% of the rent. In the draft financial statements, HTM Co has recorded the rent deposit, rent payments, and tax payments as expenses.

(3) In the 2016 financial statements, HTM Co made a provision of VND8,500 million, being 17% of the salary fund actually paid out in 2016. By 1 July 2017, HTM Co had paid VND6,500 million out of the provision. The remaining VND2,000 million was forfeited (i.e. not paid) and no adjustment has been made for this in the draft financial statements. The amount of salary funds actually paid during 2017 (excluding the above wage provision for 2016) increased by 50% from 2016. This amount, when divided by the total number of employees, is equivalent to an average of VND6·25 million per employee per month. HTM Co intends to make a similar provision of 17% of the salary fund actually paid during 2017. This amount is planned to be paid within the first quarter of 2018. This provision has not yet been made in the draft financial statements, however, it can be included in the audited financial statements.

(4) In 2017, the premium expenses for voluntary pension insurance for employees totaled VND16,000 million. The benefits were clearly stated in the collective labor agreement of HTM Co.

Required:

Calculate (in VND millions) the corporate income tax (CIT) liability to be declared by HTM Co for the year ended 31 December 2017, based on the profit before tax in the draft financial statements and the above information.

Note: You should start your computation with the profit before tax of VND80,000 million in the draft financial statements, and list all of the items specifically referred to in (1) to (4) above, indicating by the use of ‘0’ any item for which no adjustment is required.

Guidance:

Yêu cầu:

Tính thuế thu nhập doanh nghiệp CIT mà công ty HTM phải kê khai cho kỳ tình thuế 31/12/2017

|

Định hướng: Để giải được bài tập, trước hết chúng ta sẽ thực hiện phân tích đề bài: HTM là một công ty TNHH, thành lập tại Việt Nam và tập trung vào sản xuất các sản phẩm tiêu dùng. Trên bản thảo báo cáo tài chính của công ty, lợi nhuận kế toán trước thuế của công ty là 80,000mil cho năm tài chính kết thúc 31/12/2017. Khi rà soát bản thảo báo cáo tài chính của công ty trước khi kê khai thuế, kế toán trưởng của công ty đã note ra một số khoản mục cần điều chỉnh cho mục đích thuế: (1) Công ty HTM mua 1 máy móc với giá 96,000mil vào ngày 31/3/2015.Thời gian sử dụng hữu ích của máy là 8 năm (khung trích khấu hao theo quy định là từ 8 đến 12 năm). Vào 1/10/2017, công ty quyết định rằng thời gian sử dụng còn lại của máy móc là 4 năm. Chi phí khấu hao trên bản thảo báo cáo tài chính phản ánh khấu hao trên thời gian sử dụng hữu ích ban đầu của máy móc. ⇒ Thay đổi thời gian sử dụng hữu ích của tài sản ảnh hưởng tới tính chi phí khấu hao cho mục đích thuế thế nào? (2) Công ty HTM thuê một căn nhà với chi phí 100mil/tháng từ một cá nhân từ tháng 5/2017. Căn nhà được sử dụng để trưng bày sản phẩm cho công ty. HTM thanh toán tiền đặt cọc vào đầu tháng 5/2017, số tiền này tương đương tiền nhà được thanh toán trước 2 tháng. Chi phí thuê nhà được thanh toán vào đầu mỗi tháng. Hợp đồng thuê nhà chỉ ra rằng HTM chịu trách nhiệm nộp thuế PIT cho chủ nhà và thuế VAT, mỗi sắc thuế được tính bằng 5% chi phí thuê nhà. Trên bản thảo báo cáo tài chính, HTM đã ghi nhận chi phí đặt cọc, chi phí thuê nhà và chi phí thuế vào khoản mục chi phí. ⇒ Việc ghi nhận các khoản chi trên vào mục chi phí có phù hợp với mục đích tính thuế hay không? (3) Trên báo cáo tài chính năm 2016, HTM đã trích lập một khoản dự phòng 8,500mil, tương đương 17% quỹ lương thực sự thanh toán trong năm 2016. Vào 1/7/2017, HTM đã thanh toán 6,500mil từ khoản dự phòng. Khoản 2,000mil còn lại được xóa bỏ và chưa có điều chỉnh gì được thực hiện trên bản thảo báo cáo tài chính. Quỹ lương thực sự thanh toán năm 2017 (không bao gồm khoản thanh toán tiền trích dự phòng năm 2016) đã tăng 50% so với năm 2016. Số tiền này, khi chia cho tổng số nhân viên của công ty, thì tương đương 6.25mil/người mỗi tháng. HTM có dự định sẽ trích lập một khoản dự phòng tương tự bằng 17% quỹ lương đã thanh toán năm 2017. Khoản dự phòng này dự định thanh toán trong quý đầu tiên của năm 2018. Khoản dự phòng chưa được phản ánh trên bản thảo báo cáo tài chính, tuy nhiên, khoản này có khả năng sẽ có trên báo cáo tài chính đã qua kiểm toán. (4) Vào năm 2017, khoản chi phí đóng hưu trí tự nguyện cho người lao động là 16,000mil. Lợi ích này được trình bày rõ ràng trên hợp đồng lao động của HTM. |

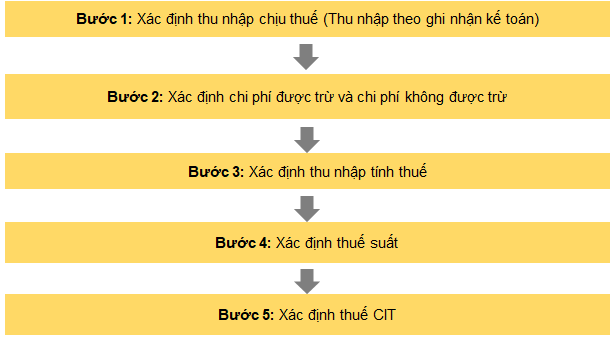

Để giải được bài tập tính thuế CIT phải nộp này, ta cần thực hiện các bước tương tự như Câu 1. Tự luận

Đối với bài tập này, ta tập trung vào bước 2 để thực hiện các điều chỉnh cần thiết để tính ra bước 3: xác định thu nhập tính thuế.

Ngoài ra thì quy tắc đã được nhắc đến bên trên, cũng luôn cần tuân theo để có thể xác định được các chi phí được trừ và không được trừ.

|

Rule 1: Nguyên lý chung khi xác định chi phí được trừ của CIT là chi phí phải đảm bảo các điều kiện sau:

|

|

Khoản mục |

Lý giải |

VNDmil |

VNDmil |

Điều chỉnh VNDmil |

|

Lợi nhuận trước thuế trên bản thảo báo cáo tài chính |

|

|

|

80,000 |

|

(1) Khấu hao |

|

|

|

|

|

Nguyên giá máy móc |

|

96,000 |

|

|

|

Mức khấu hao ban đầu mỗi năm |

96,000mil/8years |

|

(12,000) |

|

|

Tổng chi phí khấu hao lũy kế T4/2015 – T9/2017 |

12,000mil*2.5years |

(30,000) |

|

|

|

Giá trị còn lại trước khi thay đổi thời gian sử dụng hữu ích |

|

66,000 |

|

|

|

Mức khấu hao mỗi năm sau điều chỉnh |

66,000mil/4years |

|

(16,500) |

|

|

Khấu hao cần điều chỉnh mỗi năm so với ban đầu |

|

|

(4,500) |

|

|

Khấu hao điều chỉnh đối với năm kết thúc 31/12/2017 (T10 – T12) |

4,500mil/12months*3 (Tăng chi phí nên ghi nhận âm) |

|

|

(1,125) |

|

|

|

|

|

|

|

(2) Thuê nhà |

|

|

|

|

|

Add back: 2 tháng tiền cọc |

không phải là chi phí cho hoạt động kinh doanh trong kỳ |

|

200 |

|

|

Chi phí thuê nhà hàng tháng |

Không điều chỉnh vì thanh toán hàng tháng nên đã được ghi nhận đúng |

|

0 |

|

|

Chi phí thuế PIT |

Không điều chỉnh vì đã được trình bày rõ trên hợp đồng (Điều 4/TT96/2015 sửa đổi điều 6.2.5/TT78/2014) |

|

0 |

|

|

Điều chỉnh |

Giảm chi phí nên ghi nhận dương |

|

|

200 |

|

(3) Tiền lương |

|

|

|

|

|

Add back: chi phí lương từ quỹ dự phòng chưa chi trả hết |

Chi phí lương dự phòng nếu trong 6 tháng kể từ ngày kết thúc năm tài chính chưa sử dụng hết thì tính giảm chi phí được trừ của năm sau (Điều 4/TT96/2015 sửa đổi điều 6.2.6/TT78/2015) |

|

|

2,000 |

|

Tính toán khoản dự phòng năm 2017: |

|

|

|

|

|

Quỹ lương năm 2016 |

8,500mi/17% |

50,000 |

|

|

|

Quỹ lương năm 2017 |

50,000mil*1.5 |

75,000 |

|

|

|

Khoản chi phí dự phòng được trích lập năm 2017 |

75,000*17% |

|

|

(12,750) |

|

(4) Quỹ hưu trí |

|

|

|

|

|

Quỹ lương hàng tháng năm 2017 |

75,000/12months |

6,250 |

|

|

|

Số nhân viên của công ty |

6,250mil/6.25mil |

1000 người |

|

|

|

Chi phí cho quỹ hưu trí được trừ tối đa |

3,000ng*1mil/month*12months |

|

(36,000) |

|

|

Chi phí chi trả thực tế |

Chi phí này được trừ hết do chưa vượt quá mức cap theo quy định |

|

(16,000) |

|

|

Thu nhập tính thuế |

|

|

|

68,325 |

|

Thuế suất |

20% |

|

|

13,665 |

Reference:

- CIT là gì? 7 vấn đề bạn cần biết về CIT? [Thuế Thu nhập Doanh nghiệp] (tuonthi.com)

- Chi phí hợp lý là gì? Và các chi phí không được trừ khi tính thuế TNDN? (tuonthi.com)

- Bài tập TÍNH THUẾ TNDN: Các tình huống thường gặp & Cách xử lý (tuonthi.com)

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)