Bài học sau đây sẽ giới thiệu về phương pháp tính thuế Thu nhập Doanh nghiệp theo 2 phương pháp trực tiếp và gián tiếp

A. Mục tiêu bài học

Sau khi học xong bài này, các bạn cần phải nắm được:

- Hai cách xác định thuế TNDN: trực tiếp và gián tiếp

- Cách xác định doanh thu tính thuế và chi phí được trừ trong Phương pháp gián tiếp

B. Nội Dung

I. Tính thuế TNDN theo phương pháp trực tiếp

1. Đối tượng áp dụng

Đối tượng áp dụng phương pháp trực tiếp để tính thuế TNDN bao gồm:

- Đơn vị sự nghiệp nhà nước (administrative bodies)

- Tổ chức khác không phải là doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam

- Doanh nghiệp nộp thuế VAT theo phương pháp trực tiếp (direct method) có hoạt động kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế TNDN mà các đơn vị này xác định được doanh thu nhưng không xác định được chi phí, thu nhập của hoạt động kinh doanh

Đối tượng tính thuế TNDN theo phương pháp trực tiếp sẽ tính thuế TNDN phải nộp tính theo tỷ lệ % trên doanh thu, cụ thể như sau:

- Đối với dịch vụ (bao gồm cả lãi tiền gửi, lãi tiền cho vay): 5%

- Riêng hoạt động giáo dục, y tế, biểu diễn nghệ thuật: 2%

- Đối với kinh doanh hàng hóa: 1%

- Đối với hoạt động khác: 2%

Công thức tính: CIT payable = Taxable revenue * Tax rate

Ví dụ:

Đơn vị sự nghiệp A có phát sinh hoạt động cho thuê nhà, doanh thu cho thuê nhà một (01) năm là 100 triệu đồng, đơn vị không xác định được chi phí, thu nhập của hoạt động cho thuê nhà nêu trên do vậy đơn vị lựa chọn kê khai nộp thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ như sau:

Số thuế TNDN phải nộp = 100.000.000 đồng x 5% = 5.000.000 đồng.

II. Tính thuế TNDN theo phương pháp gián tiếp

1. Công thức chung để tính thuế TNDN

Thuế TNDN phải nộp = (Thu nhập tính thuế - Phần trích lập quỹ KH&CN) x Thuế suất

Thu nhập tính thuế = Thu nhập chịu thuế -Thu nhập được miễn thuế + Các khoản lỗ được kết chuyển

Thu nhập chịu thuế = Doanh thu (2) - Chi phí được trừ (3) + Các khoản thu nhập khác

Trong bài học hôm nay, chúng ta sẽ tìm hiểu cách xác định doanh thu và chi phí được trừ trong phương pháp tính thuế TNDN gián tiếp.

2. Doanh thu tính thuế (Taxable revenue)

a. Xác định doanh thu tính thuế TNDN

Doanh thu tính thuế TNDN được xác định như sau:

- Doanh thu là toàn bộ tiền bán hàng hóa, cung cấp dịch vụ bao gồm cả khoản trợ giá, phụ thu, không phân biệt đã thu được tiền hay chưa thu được tiền

- Doanh nghiệp tính thuế VAT theo:

- Phương pháp khấu trừ: Doanh thu tính thuế là doanh thu không có VAT

- Phương pháp trực tiếp: Doanh thu tính thuế là doanh thu bao gồm VAT

- Trong trường hợp khách hàng trả tiền trước cho nhiều năm thì doanh thu tính thuế được phân bổ cho số năm trả tiền trước hoặc được xác định theo doanh thu trả tiền một lần.

Ví dụ:

Doanh nghiệp A bán hàng thu tiền sau cho khách hàng trị giá 100 triệu đồng. Doanh nghiệp A ghi nhận doanh thu 100 triệu đồng này tại thời điểm giao hàng hóa cho khách hàng.

Năm X1, Doanh nghiệp B có một hợp đồng cho thuê văn phòng 5 năm với trị giá 500 triệu đồng. Khi đó, nếu khách hàng trả tiền trước toàn bộ 500 triệu đồng này, doanh nghiệp có thể ghi nhận toàn bộ 500 triệu đồng vào doanh thu tính thuế năm X1 hoặc phân bổ trong 5 năm liên tiếp, mỗi năm hạch toán doanh thu tính thuế 100 triệu đồng.

b. Thời điểm xác định doanh thu tính thuế

Thời điểm xác định doanh thu tính thuế TNDN được quy định như sau:

- Đối với hoạt động bán hàng hóa: là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua;

Ví dụ:

Doanh nghiệp A có hợp đồng bán 100 tấn gạo cho Doanh nghiệp B. Thời điểm ghi nhận doanh thu là thời điểm Doanh nghiệp A giao số hàng này cho Doanh nghiệp B.

- Đối với hoạt động cung ứng dịch vụ: là thời điểm hoàn thành việc cung ứng dịch vụ hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua

Ví dụ:

Doanh nghiệp A có hợp đồng xây nhà với chủ đầu tư với 3 gói thầu: xây dựng 20 tầng đầu, xây dựng 20 tầng tiếp theo và xây 10 tầng cuối. Thời điểm ghi nhận doanh thu là thời điểm Doanh nghiệp A bàn giao từng gói thầu, xuất hóa đơn và được Doanh nghiệp B nghiệm thu, chấp nhận chi trả,

- Đối với hoạt động vận tải hàng không: là thời điểm hoàn thành việc cung ứng dịch vụ vận chuyển cho người mua;

Ví dụ:

Doanh nghiệp hàng không B có hợp đồng chở khách, tiền vé máy bay đã thu khi khách hàng mua vé. Thời điểm ghi nhận doanh thu là thời điểm máy bay hạ cánh an toàn tại sân bay đích đã ghi trên vé máy bay.

- Các trường hợp khác: Căn cứ theo quy định cụ thể của pháp luật (Dịch vụ tài chính, bảo hiểm, đại lý…)

c. Xác định doanh thu tính thuế trong một số trường hợp cụ thể

|

Trường hợp |

Cách xác định doanh thu chịu thuế |

|

1. Bán trả góp, trả chậm |

Doanh thu là tiền bán hàng hóa, dịch vụ không bao gồm lãi trả góp, trả chậm. Ví dụ: Doanh nghiệp bán ô tô trả góp với doanh thu 1 tỷ trong 2 năm. Doanh nghiệp tính lãi 5%/ năm với khách hàng. Doanh nghiệp chỉ ghi nhận doanh thu chịu thuế là 1 tỷ tại thời điểm bán |

|

2. Hàng hóa dịch vụ dùng để trao đổi, tiêu dùng nội bộ |

|

|

3. Bán hàng qua đại lý |

|

|

4. Hoạt động cho thuê tài sản |

|

|

5. Hoạt động tín dụng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài |

Doanh thu tính thuế là số tiền thu từ lãi tiền gửi, thu từ lãi tiền cho vay, doanh thu cho thuê tài chính, phải thu phát sinh. |

|

6. Hoạt động cung cấp điện, nước sạch

|

Hóa đơn tiền điện ghi chỉ số công tơ từ ngày 05/12 đến ngày 05/01. Doanh thu của hóa đơn này được tính vào tháng 01. |

|

7. Hoạt động kinh doanh bảo hiểm |

Doanh thu tính thuế là số tiền phải thu về thu phí bảo hiểm và các dịch vụ liên quan đến bảo hiểm sau khi đã trừ đi các khoản phải chi như: hoàn, giảm phí bảo hiểm, nhận tái bảo hiểm hoàn, giảm hoa hồng… |

|

8. Hoạt động xây dựng và lắp đặt |

Doanh thu tính thuế là giá trị công trình, hạng mục công trình, khối lượng công trình xây dựng, lắp đặt đã nghiệm thu. Nếu có bao thầu nguyên vật liệu, máy móc, thiết bị, doanh thu tính thuế bao gồm cả giá trị NVL, máy móc, thiết bị. |

|

9. Hoạt động kinh doanh theo hợp đồng hợp tác kinh doanh |

|

|

10. Hoạt động kinh doanh trò chơi có thưởng |

Doanh thu tính thuế là số tiền thu từ hoạt động này bao gồm cả thuế tiêu thụ đặc biệt trừ số tiền đã trả thưởng cho khách. |

|

11. Hoạt động kinh doanh chứng khoán |

Doanh thu tính thuế là các khoản thu từ dịch vụ môi giới, tự doanh chứng khoán, bảo lãnh phát hành, các dịch vụ quản lý, tư vấn và phát hành khác theo quy định của pháp luật. |

3. Xác định chi phí được trừ và không được trừ khi tính thu nhập chịu thuế (Deductible and non-deductible expenses)

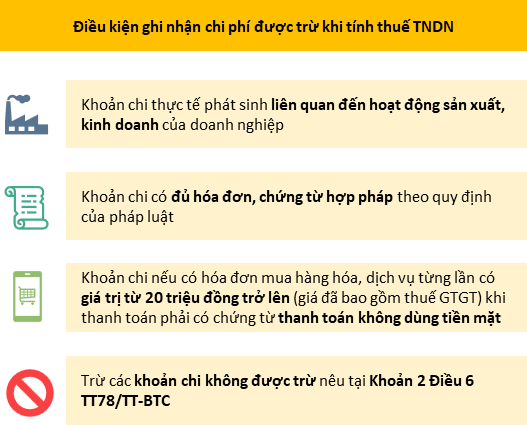

a. Doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau

Ví dụ:

Tháng 8/2014 doanh nghiệp A (DN A) mua hàng có hóa đơn ghi 30 triệu đồng nhưng chưa thanh toán. Trong kỳ tính thuế năm 2014, DN A đã tính vào chi phí được trừ với giá trị mua hàng hóa này.

Sang năm 2015, doanh nghiệp A có thực hiện thanh toán giá trị mua hàng hóa này bằng tiền mặt do vậy doanh nghiệp A phải kê khai, điều chỉnh giảm chi phí đối với phần giá trị hàng hóa, dịch vụ vào kỳ tính thuế phát sinh việc thanh toán bằng tiền mặt (kỳ tính thuế năm 2015).

b. Các khoản chi không được trừ và được trừ khác

Các khoản chi phí không đáp ứng các điều kiện kể trên là các khoản chi phí không được trừ.

Các trường hợp chi phí không được trừ và được trừ cần chú ý khác được nêu trong bảng sau:

| STT |

Nhóm chi phí |

Chi phí được trừ (deductible expenses) |

Chi phí không được trừ (non-deductible expenses) |

|

1. |

Chi phí tổn thất |

Chi phí tổn thất do thiên tai, dịch bệnh, hỏa hoạn hoặc trường hợp bất khả kháng khác; hàng hóa bị hư hỏng tự nhiên, hết hạn sử dụng có đầy đủ:

|

Phần thiệt hại đã được bồi thường hoặc chi phí thiệt hại không có đủ hồ sơ, chứng từ chứng minh |

|

2 |

Chi phí khấu hao liên quan đến Tài sản cố định (TSCĐ) |

Chi phí khấu hao của TSCĐ phục vụ cho người lao động tại doanh nghiệp. Ví dụ: Nhà nghỉ cho nhân viên, nhà ăn; nhà vệ sinh, phòng y tế; cơ sở đào tạo nghề, thư viện, nhà trẻ, khu thể thao; bể chứa nước sạch, nhà để xe; xe đưa đón; nhà ở trực tiếp cho người lao động… |

Chi phí khấu hao của TSCĐ không sử dụng cho hoạt động sản xuất kinh doanh hàng hóa, dịch vụ. Ví dụ: Xe hơi của công ty được dùng để đưa đón Giám đốc nhưng không có trọng điều lệ của công ty. |

|

Trường hợp TSCĐ ngừng hoạt động do:

Sau đó tài sản cố định tiếp tục đưa vào phục vụ cho hoạt động SXKD thì trong khoảng thời gian tạm dừng đó, doanh nghiệp được trích khấu hao và được tính vào chi phí được trừ. |

Trường hợp TSCĐ ngừng hoạt động do:

Toàn bộ phần khấu hao kể từ lúc tạm ngừng hoạt động sẽ là chi phí không được trừ |

||

|

TSCĐ thuê tài chính được trừ chi phí khấu hao |

TSCĐ không có giấy tờ chứng minh quyền sở hữu |

||

|

TSCĐ không được quản lý trong sổ kế toán theo quy định |

|||

|

Trích khấu hao tương ứng với phần nguyên giá trên 1.6 tỷ của ô tô ≤ 9 chỗ (trừ ô tô chuyên kinh doanh vận tải hành khách, du lịch và khách sạn). Ví dụ: Doanh nghiệp A có mua xe ô tô dưới 9 chỗ ngồi có nguyên giá là 6 tỷ đồng. Công ty trích khấu hao 1 năm sau đó thực hiện thanh lý. Số tiền trích khấu hao là 1 tỷ đồng (ô tô dùng trong 6 năm). Số trích khấu hao theo chính sách thuế được tính vào chi phí được trừ là 1,6 tỷ đồng/6 năm = 267 triệu đồng. Doanh nghiệp A thanh lý bán xe là 5 tỷ đồng. Thu nhập từ thanh lý xe: 5 tỷ đồng - (6 tỷ đồng - 1 tỷ đồng) = 0 đồng |

||

|

Các khoản chi được phân bổ vào chi phí kinh doanh không quá 03 năm:

|

Trích khấu hao vượt mức quy định:

|

||

|

Đánh giá lại giá trị TSCĐ: tính khấu hao theo giá trị đánh giá lại |

Khấu hao với tài sản đã khấu hao hết giá trị |

||

|

Khấu hao công trình trên đất dùng trong hoạt động sản xuất kinh doanh: trích khấu hao theo quy định nếu công trình:

|

Khấu hao công trình trên đất vừa dùng để sản xuất kinh doanh vừa dùng cho mục đích khác thì không được trích khấu hao với phần công trình không sử dụng cho hoạt động sản xuất kinh doanh |

||

|

Khấu hao giá trị quyền sử dụng đất hữu hạn là chi phí được trừ |

Khấu hao giá trị quyền sử dụng đất vô thời hạn là chi phí không được trừ |

||

|

Doanh nghiệp mua TSCĐ là nhà thì được trích khấu hao với phần giá trị của nhà nếu thỏa mãn các điều kiện chi phí được trừ của TSCĐ như trên |

Doanh nghiệp mua TSCĐ là nhà, có kèm theo quyền sử dụng đất thì quyền sử dụng đất phải ghi riêng là TSCĐ vô hình và không được khấu trừ |

||

|

Trích khấu hao với TSCĐ là tàu bay dân dụng, du thuyền không sử dụng để kinh doanh vận chuyển, du lịch, khách sạn |

|||

|

3 |

Chi phí không có hóa đơn |

DN mua hàng hóa không có hóa đơn (nhưng có lập Bảng kê thu mua hàng hóa, dịch vụ mua vào theo mẫu số 01/TNDN kèm theo chứng từ thanh toán) trong các TH sau:

|

Doanh nghiệp mua hàng hóa không có hóa đơn thì chi phí mua hàng không được tính là chi phí được trừ khi tính thuế TNDN |

|

4 |

Thuê tài sản |

|

Chi phí thuê tài sản không có đủ chứng từ. |

|

Chi phí sửa chữa tài sản cố định đi thuê, có quy định trong hợp đồng thì chi phí sửa chữa này được tính chi phí hoặc phân bổ dần vào chi phí trong vòng 03 năm. |

Phần chi phí thuê tài sản cố định vượt quá mức phân bổ theo số năm đã trả tiền trước |

||

|

5 |

Chi phí tiền lương, tiền công cho người lao động |

Chi phí tiền lương, đã hạch toán là chi phí trong kỳ nhưng không chi trả hoặc không có chứng từ thanh toán theo quy định |

|

|

Các khoản chi mang tính chất tiền lương tiền công có hóa đơn, chứng từ theo quy định:

|

|

||

|

Tính giảm chi phí được trừ đối với

|

||

|

Tiền lương trả cho chủ DN tư nhân, DN TNHH một thành viên; người sáng lập, thành viên HĐQT của DN không trực tiếp kinh doanh |

|||

|

6 |

Chi phí khác cho người lao động |

Tiền chi trang phục bằng hiện vật cho NLĐ có hóa đơn, chứng từ |

Phần chi trang phục bằng tiền cho NLĐ vượt quá 05 triệu đồng/người/năm hoặc chi bằng hiện vật không có chứng từ |

|

Chi thưởng sáng kiến, cải tiến mà doanh nghiệp không có quy chế quy định cụ thể, không có hội đồng nghiệm thu |

|||

|

Chi phụ cấp tàu xe đi nghỉ phép không đúng theo quy định của Bộ Luật Lao động. |

||

|

Khoản chi phí cho lao động nữ:

Chi cho LĐ thiểu số: học phí đi học + chênh lệch tiền lương ngạch bậc, hỗ trợ nhà ở, BHXH, BHYT trong trường hợp chưa được Nhà nước hỗ trợ theo quy định. |

|||

|

Chi trích nộp quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện, bảo hiểm nhân thọ cho người lao động:

|

|

||

|

Khoản chi trả trợ cấp mất việc làm cho người lao động không theo quy định |

|||

|

Khoản chi mang tính chất phúc lợi trực tiếp cho NLĐ không vượt quá 1 tháng lương bình quân thực tế thực hiện trong năm như:

|

|||

|

7 |

Khoản chi vượt mức |

Chi vượt định mức tiêu hao nguyên vật liệu, nhiên liệu, năng lượng đã có quy định |

|

|

Phần chi đóng góp vào các quỹ của Hiệp hội vượt quá mức quy định của Hiệp hội |

|||

|

8 |

Góp vốn kinh doanh |

DN có góp vốn bằng giá trị lợi thế kinh doanh, giá trị quyền sử dụng thương hiệu thì giá trị này không tính vào chi phí được trừ |

|

|

9 |

Chi phí lãi vay |

Phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố |

|

|

Khoản chi phí lãi vay của DN đã góp đủ vốn điều lệ, để đầu tư vào doanh nghiệp khác thì được tính vào chi phí được trừ |

Chi phí lãi vay tương ứng với phần vốn điều lệ đã đăng ký còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp |

||

|

Chi trả lãi vay trong quá trình đầu tư đã được ghi nhận vào giá trị TSCĐ |

|||

|

10 |

Chi phí trích trước, trích lập |

|

Trích, lập và sử dụng các khoản dự phòng không theo đúng hướng dẫn của Bộ Tài chính về trích lập dự phòng |

|

11 |

Lỗ chênh lệch tỷ giá |

|

Lỗ chênh lệch tỷ giá hối đoái do đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ (tiền và các khoản tương đương tiền, phải thu…) |

|

12 |

Chi ủng hộ, tài trợ |

Khoản chi ủng hộ giáo dục, y tế, thiên tai, xây nhà tình nghĩa, ủng hộ người nghèo, tài trợ NCKH, tài trợ đối tượng chính sách đúng đối tượng và có đủ hồ sơ theo chương trình của nhà nước. |

Khoản chi ủng hộ không đúng đối tượng hoặc hồ sơ không đầy đủ theo quy định. Chi ủng hộ địa phương, đoàn thể, tổ chức xã hội… không được trừ |

|

13 |

Khoản chi được bù đắp |

Các khoản chi được bù đắp bằng nguồn kinh phí khác; được chi từ quỹ phát triển khoa học và công nghệ; Chi phí mua thẻ hội viên sân gôn, chi phí chơi gôn. |

|

|

14 |

Chi phí quản lý hoạt động |

Phần chi phí liên quan đến việc thuê quản lý đối với hoạt động kinh doanh trò chơi điện tử có thưởng, casino vượt quá 4% doanh thu |

|

|

Phần chi phí quản lý dinh doanh do công ty nước ngoài phân bổ cao hơn theo tỷ lệ quy định |

|||

|

15 |

Chi phí trong giai đoạn đầu tư |

Khi DN bắt đầu SXKD, chưa có doanh thu nhưng có phát sinh chi phí đáp ứng các điều kiện để tính là chi phí được trừ |

Trong giai đoạn đầu tư:

|

|

16 |

Chi phí phát hành cổ phiếu |

Chi phí phát hành, cổ tức của cổ phiếu thuộc loại nợ phải trả |

Chi phí liên quan cổ phiếu: phát hành, cổ tức, mua bán cổ phiếu quỹ, tăng giảm vốn chủ sở hữu |

|

17 |

Khoản chi khác |

Các khoản chi không tương ứng với doanh thu nhưng vẫn được trừ: |

|

|

Chi phí phạt vi phạm hợp đồng thương mại, chậm nộp lãi, chậm giao hàng |

Chi phí phạt vi phạm của nhà nước |

||

|

Chi phí thuế VAT đầu vào đã được khấu trừ hoặc phần chi phí VAT của ô tô nhỏ hơn 9 chỗ có nguyên giá trên 1,6 tỷ |

C. Bài tập áp dụng

Bài 1:

In July 2018, DPN Co. a company incorporated in Vietnam, purchased two identical items A and B, for a total amount of VND 12,000 million (exclusive of VAT). The estimated useful life of the equipment is 5 years, and DPN Co. depreciates it on a monthly basis. Both A and B are used from August to December each year rto make a product that is consumed specially on the occasion of Lunar New Year. In 2018, both A and B were used as planned. In 2019, as orders received were insufficient, only A was fully functional from August to December 2019 while B was used from November to December 2019 only.

What is the total accumulated depreciation expense of DPN Co for CIT purposes with respect to items A and B in the fiscal year ended 31 December 2019?

- VND 1,400 million

- VND 3,600 million

- VND 2,600 million

- VND 2,400 million

Phân tích đề

Tháng 7 năm 2018, Doanh nghiệp DPN mua 2 máy A và B sử dụng để sản xuất hàng tiêu dùng đợt Tết. Hai máy này chỉ hoạt động từ tháng 8 đến tháng 12 hàng năm. Do thiếu đơn hàng, năm 2019, máy A chạy như trong kế hoạch còn máy B chỉ sử dụng 2 tháng cuối năm.

Đề yêu cầu tính chi phí khấu hao lũy kế đến cuối 2019.

Lời giải: C

Theo Điều 6, Điểm 2.2 Thông tư 78/2014 được sửa đổi bổ sung bởi Thông tư 96/2015, tài sản phục vụ sản xuất thời vụ tạm thời chưa sử dụng dưới chín tháng, doanh nghiệp được phép khấu hao tài sản trong thời gian nhàn rỗi.

Trong năm 2018, cả 2 máy đều được khấu hao từ tháng 7 đến tháng 12 là 6 tháng.

Trong năm 2019, A không được sử dụng trong bảy tháng nên có thể được khấu hao hơn 12 tháng cho mục đích thuế TNDN và B chưa sử dụng trong 10 tháng nên chỉ được khấu hao trong hai tháng.

Khấu hao hàng tháng cho mỗi: 12.000 / 2 món thiết bị / 5 năm / 12 tháng = 100

Giá trị hao mòn lũy kế: [A = 100 * (6 + 12)] + B = [100 * (6 + 2)] = 2.600

Bài 2:

CCD Co, a company in Vietnam, reimbursed employees’ expenses for overseas business trips originally paid by the employees using their personal credit cards. The expenses amounted to VND50 million in total.

Which of the following conditions must be met for CCD Co to treat such reimbursed expenses as deductible for CIT purposes?

(1) The credit card is guaranteed by the company

(2) The expenses are supported by proper documents/invoices

(3) The trip is authorised by a decision issued by the company’s directors

(4) The company policy allows employees to advance expenses for business trips by personal credit cards

A 1, 2, 3 and 4

B 1 and 4 only

C 2 and 3 only

D 2, 3 and 4 only

Phân tích đề

Công ty CCD trả tiền cho nhân viên đi công tác, khoản tiền này đã được nhân viên trả bằng thẻ tín dụng cá nhân. Đề yêu cầu xác định những khoản mà doanh nghiệp có thể tính vào chi phí được trừ

Lời giải: D

Theo điều 6 điểm 2.9 thông tư 78/2014 được sửa đổi bổ sung bởi thông tư 96/2015, doanh nghiệp được ghi nhận chi phí với những khoản công tác phí mà nhân viên trả bằng thẻ tín dụng cá nhân nếu sự kiện này có đầy đủ chứng từ chứng minh, được quy định trong điều lệ công ty và có quyết định cử đi công tác.

Bài 3:

EDM JSC, a joint-stock company in Vietnam operating in the field of developing online learning courses. The following items have been reported in the financial statements of EDM JSC for the year ended 31 December 2017:

- Payments of VND600 million made to individual freelance lecturers who are registered as business individuals. No invoices were available, however, EDM JSC properly prepared the ‘Lists of goods and services purchased’ as required. Of the above payments, 60% are attributed to lecturers who have revenue in excess of VND100 million in the year 2017. All the payments were in excess of VND20 million and made in cash.

- EDM JSC’s employees are allowed to study selected courses on a free-of-charge basis. In 2017, 320 free-of-charge courses, with a total market value of VND180 million, were provided to employees. 70% of these courses were work-related training but the remaining 30% were not work-related.

- Courses with a value of VND140 million were donated to some national schools, and of VND80 million to a non-licensed private education fund operated by the company’s investor.

Required:

Calculate the adjustments EDM JSC should declare in its corporate income tax (CIT) return for the year ended 31 December 2017 in respect of each of items 1 to 3 above.

Phân tích đề:

Đề bài cho các khoản chi phí của doanh nghiệp EDM JSC (kinh doanh bán khóa học online) đã chi trong năm 2017. Đề bài yêu cầu điều chỉnh những chi phí đã kể trên để CIT cho doanh nghiệp.

Với dạng bài tập này, ta có thể hiểu Doanh nghiệp mà đề bài cho đã hạch toán hết các chi phí trong năm của mình trên báo cáo kết quả hoạt động kinh doanh.

Việc ta cần làm là điều chỉnh tăng (add back) vào thu nhập những khoản chi phí không được trừ mà doanh nghiệp đã hạch toán và điều chỉnh giảm (Deduct) vào thu nhập những khoản chi phí doanh nghiệp được trừ mà doanh nghiệp chưa hạch toán hoặc hạch toán sai.

Các khoản chi phí mà EDM JSC đã hạch toán vào BCKQKD như sau:

1. Chi phí 600 triệu Viêt Nam đồng trả cho giảng viên tự do đăng ký kinh doanh theo hình thức cá nhân, không có hóa đơn nhưng EDM JSC đã làm “Bảng kê mua hàng hóa dịch vụ” theo quy định. 60% của chi phí này chi trả cho giảng viên có doanh thu lớn hơn 100 triệu VNĐ/tháng. Tất cả đều trả bằng tiền mặt trên 20 triệu.

Theo Khoản 2.4, Điều 6, Thông tư 78/2014, Chi phí của doanh nghiệp mua hàng hóa, dịch vụ không có hóa đơn, được phép lập Bảng kê thu mua hàng hóa, dịch vụ mua vào theo quy định trong trường hợp mua hàng hóa, dịch vụ của cá nhân, hộ kinh doanh có mức doanh thu dưới 100 triệu đồng/năm. Ta có thể thấy việc chi trả cho cá nhân có doanh thu lớn hơn 100 triệu VNĐ không có hóa đơn là không được trừ khi tính thuế TNDN. .

2. Nhân viên của EDM JSC được học các khóa học miễn phí chị giá 180 triệu VNĐ. Trong đó chỉ có 70% các khóa học liên quan đến công việc.

Theo Khoản 2.30, Điều 6, Thông tư 78/2014, Các khoản chi không tương ứng với doanh thu tính thuế là các khoản không được trừ. Tuy nghiên, khoản chi cho hoạt động giáo dục nghề nghiệp và đào tạo nghề nghiệp cho người lao động là chi phí được trừ khi tính TNDN.

Vì vậy, những khóa học liên quan đến công việc (70% tổng giá trị các khóa học) được tính là chi phí được trừ, còn lại là chi phí không được trừ

3. Chi tài trợ khóa học cho trường công lập trị giá 140 triệu đồng, chi tài trợ cho trường học dân lập chưa đăng ký 80 triệu đồng

Theo Khoản 2.30, Điều 6, Thông tư 78/2014, Chi tài trợ cho giáo dục không đúng đối tượng (như tài trợ cho các trường học công lập, dân lập và tư thục thuộc hệ thống giáo dục quốc dân theo quy định của pháp luật) là khoản chi phí không được trừ.

Do vậy, khoản chi 140 triệu đồng tài trợ cho trường học công là khoản được trừ.Khoản chi 80 triệu đồng cho trường học dân lập chưa đăng ký không thuộc chi phí được trừ.

Lời giải

|

Item |

Description |

Adjustment (VND mil) |

|

1 |

Payments to freelance lecturers |

360 |

|

2 |

Free of charge courses for employees |

|

|

Add back: Market price of free-of-charge courses offered to employees |

180 |

|

|

Deduct: Work-related course costs (70%*VND180 million) |

(126) |

|

|

3 |

Donations |

|

|

No adjustment: donations to schools (deductible) |

0 |

|

|

Add back: Donation to private fund (non-deductible) |

80 |

Author: Tuan Dung

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)