Bài viết cung cấp cho người đọc kiến thức về Module 4 môn AI của chương trình CFA level I

1. Mô tả các đặc điểm của các công cụ đầu tư bất động sản

1.1. Tổng quan về đầu tư bất động sản

Đầu tư bất động sản thường là quyền sở hữu trực tiếp hoặc gián tiếp (đầu tư vốn cổ phần) vào bất động sản, chẳng hạn như đất đai và nhà cửa, cũng như cho vay (đầu tư bằng nợ) đối với bất động sản.

|

|

Bất động sản nhà ở (Residential property) |

Bất động sản thương mại (Commercial property) |

|

Bất động sản điển hình |

|

|

|

Nguồn vốn |

Chủ sở hữu |

|

|

Nguồn nợ |

|

|

|

Nguồn lợi nhuận của các nhà đầu tư |

|

|

1.2. Các hình thức của đầu tư bất động sản

1.2.1. Đầu tư trực tiếp

Cơ chế đầu tư: Đầu tư trực tiếp bao gồm việc bỏ vốn để mua bất động sản và tự trực tiếp nắm quyền quản lý, kiểm soát và sử dụng.

Phương thức đầu tư:

-

Mua bằng tiền vốn có

-

Vay tiền để mua

|

Ưu điểm |

Nhược điểm |

|

|

1.2.2. Đầu tư gián tiếp

Cơ chế đầu tư: Đầu tư gián tiếp cung cấp khả năng tiếp cận các tài sản bất động sản cơ sở thông qua nhiều phương tiện đầu tư khác nhau.

Phương thức đầu tư: Quỹ đầu tư đại chúng hoặc tư nhân, chẳng hạn như liên doanh trách nhiệm hữu hạn (limited partnerships), quỹ tương hỗ, cổ phiếu, quỹ đầu tư tín thác bất động sản REITs, quỹ hoán đổi danh mục (ETFs).

Trong đó, quỹ đầu tư tín thác bất động sản (REITs) là công cụ đầu tư ưa thích để sở hữu bất động sản tạo thu nhập của cả nhà đầu tư tư nhân và đại chúng vì công cụ này có đặc điểm tránh đánh thuế hai lần.

Ba hình thức chính của REITs bao gồm:

-

REITs cổ phần (Equity REITs): Các REIT đầu tư trực tiếp vào bất động sản hoặc thông qua quan hệ đối tác và liên doanh, và nhận được lợi nhuận từ các hoạt động chuyển giao, cho thuê và sau đó phân phối cổ tức tới các cổ đông.

-

REITs thế chấp (Mortgage REITs): Bảo lãnh các khoản vay bất động sản (thế chấp) hoặc đầu tư vào MBS/CMBS.

-

REITs hỗn hợp (Hybrid REITs): Là sự kết hợp của hai hình thức trên.

Ưu điểm nổi bật của REITs là tránh đánh thuế hai lần: Các công ty thông thường sẽ nộp thuế đối với thu nhập của mình, từ đó họ chia cổ tức cho chủ sở hữu từ thu nhập sau thuế. Sau đó, các cổ đông bị đánh thuế theo mức thuế cá nhân của họ. Trong khi đó, REIT có thể tránh thuế thu nhập doanh nghiệp bằng cách chia cổ tức bằng 90%–100% thu nhập ròng chịu thuế.

→ REITs là các tổ chức chuyển giao (pass-through entities), chia sẻ thu nhập nhằm tránh đánh thuế hai lần cho các nhà đầu tư.

Cấu trúc của REITs và các quỹ bất động sản tư nhân khác

|

Quỹ mở vô hạn |

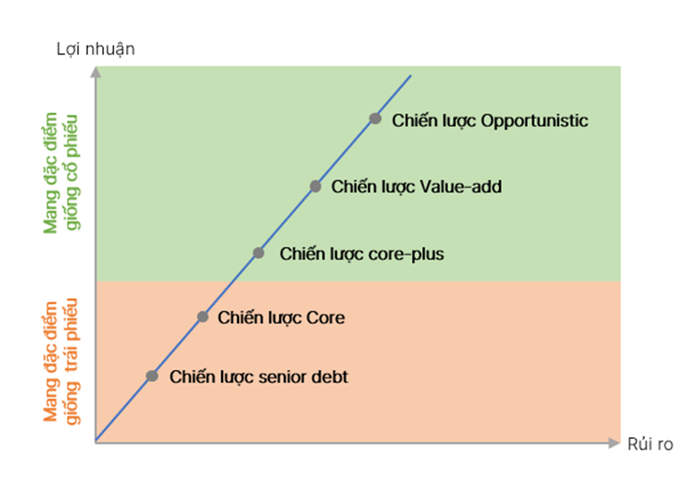

Chiến lược bất động sản cốt lõi (core) Đầu tư chính vào một loại BĐS (BĐS có chất lượng tốt nhất thị trường, từ đó thu về lợi nhuận ổn định. |

|

Quỹ đóng hữu hạn |

Chiến lược bất động sản core-plus Yêu cầu tái phát triển hoặc nâng cấp ở mức độ trung bình để cho thuê bất động sản. |

|

Chiến lược đầu tư giá trị gia tăng (Value-add investments) Tái phát triển với quy mô lớn hơn và tái định vị các tài sản hiện có (quy mô tái phái triển lớn hơn chiến lược core-plus). |

|

|

Chiến lược đầu tư cơ hội (Opportunistic investing) Theo đuổi việc tái phát triển quy mô lớn và tái sử dụng tài sản, đầu tư vào các tài sản chất lượng kém hoặc đầu cơ vào cơ hội phát triển của thị trường bất động sản. |

2. Mô tả các phương thức đầu tư vào bất động sản

2.1. Rủi ro và lợi nhuận của bất động sản

2.2. Lợi ích đa dạng hóa của đầu tư bất động sản

Ngoài những lợi ích nói chung của công cụ đầu tư thay thế, bất động sản sở hữu một vài lợi ích đặc biệt:

-

Lợi nhuận dài hạn, đến từ thu nhập và giá trị bất động sản tăng.

-

Nguồn thu nhập ổn định, miễn nhiễm với các cú sốc kinh tế.

-

Phòng hộ lạm phát nếu tiền cho thuê được điều chỉnh theo lạm phát.

3. Mô tả các đặc điểm của các công cụ đầu tư cơ sở hạ tầng

3.1. Tổng quan về cơ sở hạ tầng

Cơ sở hạ tầng là các cấu trúc và cơ sở vật chất cần thiết cho hoạt động của một xã hội hoặc doanh nghiệp.

Đặc điểm chung của đầu tư cơ sở hạ tầng:

-

Bao gồm các tài sản thực, thâm dụng vốn và tồn tại lâu dài

-

Đầu tư với mục đích sử dụng công cộng và cung cấp các dịch vụ thiết yếu (sân bay, cơ sở chăm sóc sức khỏe, nhà máy điện…).

a. Nguồn vốn của cơ sở hạ tầng

Hầu hết các tài sản cơ sở hạ tầng được tài trợ, sở hữu, và vận hành bởi chính phủ và một phần đáng kể các khoản đầu tư này đến từ các nguồn công.

Tuy nhiên, cơ sở hạ tầng ngày càng được tài trợ bởi tư nhân thông qua quan hệ đối tác công-tư (PPP) của chính quyền địa phương, khu vực và quốc gia.

b. Dòng tiền tạo ra từ đầu tư cơ sở hạ tầng

-

Hợp đồng thuê hoặc cho thuê từ người thuê nhà thương mại hoặc nhà ở.

-

Các khoản thanh toán theo hợp đồng là nguồn dòng tiền chính, bao gồm:

+ Các khoản thanh toán sẵn có, là các khoản thanh toán được nhận để cung cấp cơ sở vật chất.

+ Thanh toán dựa trên mức sử dụng, chẳng hạn như phí cầu đường và phí sử dụng cơ sở vật chất.

+ Điều khoản nhận hoặc trả tiền (“Take-or-pay”), bắt buộc người mua phải trả mức giá mua tối thiểu cho người bán đối với số lượng đã thỏa thuận trước.

c. Phân loại cơ sở hạ tầng

|

Dựa trên tài sản cơ sở |

Tài sản hạ tầng kinh tế: tài trợ hoạt động kinh tế. Ví dụ: Tài sản hạ tầng giao thông (đường xá, cầu đường, …) Tài sản công nghệ thông tin và truyền thông (ICT) (trung tâm dữ liệu, tháp viễn thông, ...) Tài sản tiện ích và năng lượng (điện lưới, ...) Tài sản hạ tầng xã hội: tài trợ hoạt động xã hội. Ví dụ: giáo dục, chăm sóc sức khỏe, nhà ở xã hội, ... |

|

Dựa trên giai đoạn phát triển cơ sở hạ tầng |

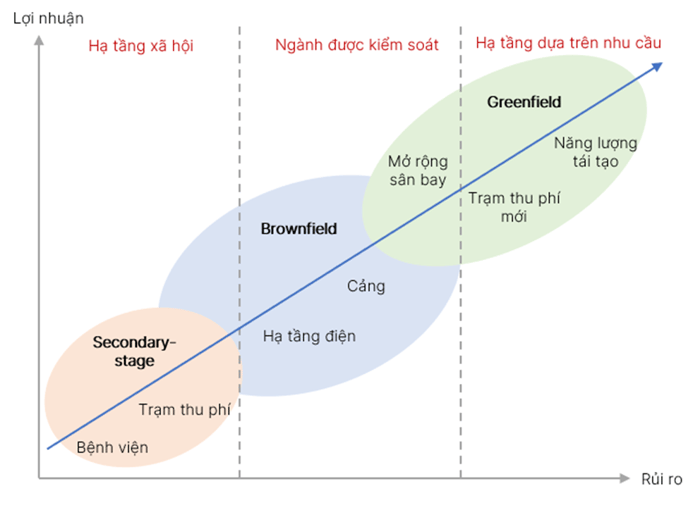

Đầu tư cơ sở hạ tầng mới/xanh (Greenfield investment): Đầu tư vào cơ sở hạ tầng mới được xây dựng hoặc đang trong quá trình xây dựng. Đầu tư cơ sở hạ tầng cũ (Brownfield investment): Đầu tư vào cơ sở hạ tầng đã tồn tại, mở rộng cơ sở vật chất hiện có và có thể liên quan đến việc tư nhân hóa tài sản công hoặc bán lại các dự án mới đã hoàn thành. Đầu tư giai đoạn hai (Secondary-stage investment): Đầu tư vào cơ sở hạ tầng hiện có hoặc tài sản hoạt động đầy đủ mà không cần đầu tư hoặc phát triển thêm trong thời gian đầu tư. |

3.2. Các hình thức đầu tư của cơ sở hạ tầng

|

|

Ưu điểm |

Nhược điểm |

|

|

Đầu tư trực tiếp: Đầu tư trực tiếp vào cơ sở hạ tầng |

Nhà đầu tư kiểm soát và có thể sở hữu toàn bộ giá trị. |

|

|

|

Đầu tư gián tiếp: Đầu tư thông qua chứng khoán phát hành bởi quỹ |

Chứng khoán cơ sở hạ tầng giao dịch công khai (Publicly traded infrastructure securities) |

Tính thanh khoản cao, phí hợp lý, quản lý minh bạch, lợi ích đa dạng hóa. |

Có xu hướng tập trung đầu tư vào một loại tài sản nhất định. |

|

Chứng chỉ liên doanh kinh doanh (MLPs) |

Giao dịch trên sàn, phân phối dòng tiền nhiều cho NĐT. |

NĐT phải chịu thuế trên thu nhập. |

|

4. Giải thích các đặc điểm của đầu tư cơ sở hạ tầng

4.1. Rủi ro và lợi nhuận của cơ sở hạ tầng

|

Rủi ro cao |

Rủi ro trung bình |

Rủi ro thấp |

|

Các dự án ‘greenfield’ không có đảm bảo về nhu cầu khi hoàn thành. Ví dụ: giá điện thay đổi, giao thông không ổn định trên đường và qua cảng. |

Chủ yếu là tài sản brownfield (với một số yêu cầu chi tiêu vốn) và một số tài sản greenfield (với rủi ro nhu cầu và xây dựng hạn chế). |

Tài sản Brownfield với rủi ro được giảm thiểu—ví dụ: được xây dựng hoàn chỉnh với doanh thu theo hợp đồng/quy định. |

|

Các quốc gia OECD và thị trường mới nổi. |

Chủ yếu ở các quốc gia OECD. |

Các quốc gia OECD ổn định nhất. |

|

Chú trọng vào sự tăng giá trị thị trường của cơ sở hạ tầng. |

Tổng hợp của sự tăng giá trị thị trường và lợi suất. |

Chú trọng vào sự tăng lợi suất của các nguồn thu liên quan đến cơ sở hạ tầng. |

|

Lợi nhuận cổ phiếu mục tiêu là 14%+. |

Lợi nhuận cổ phiếu mục tiêu là 10%–12%. |

Lợi nhuận cổ phiếu mục tiêu là 6%–8%. |

4.2. Lợi ích đa dạng hóa của đầu tư cơ sở hạ tầng

Ngoài những lợi ích nói chung của công cụ đầu tư thay thế, cơ sở hạ tầng sở hữu một vài lợi ích đặc biệt: (giống với bất động sản)

-

Lợi nhuận dài hạn, đến từ thu nhập và giá trị tăng.

-

Nguồn thu nhập ổn định, miễn nhiễm với các cú sốc kinh tế.

-

Phòng vệ lạm phát.

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)