Bài viết cung cấp cho người đọc kiến thức về Module 16 môn FI của chương trình CFA level I

I. Mô tả các yếu tố định tính và định lượng được sử dụng để đánh giá chất lượng tín dụng của doanh nghiệp

1 . Yếu tố định tính

Các yếu tố định tính được sử dụng trong đánh giá chất lượng tín dụng của tổ chức phát hành doanh nghiệp được trình bày trong bảng dưới đây.

|

Yếu tố định tính |

Mô tả |

|

Mô hình kinh doanh |

Mô hình kinh doanh với dòng tiền ổn định và có thể dự đoán trước → Chất lượng tín dụng cao. Thay đổi mô hình kinh doanh → Tăng rủi ro kinh doanh. |

|

Tính cạnh tranh của ngành |

Những nhóm ngành có tính cạnh tranh thấp hoặc ít gay gắt → Chất lượng tín dụng tốt hơn. |

|

Rủi ro kinh doanh |

Rủi ro ước tính sai lệch ngoài dự kiến của doanh thu và tỷ suất lợi nhất càng ít → Chất lượng tín dụng càng cao. |

|

Quản trị doanh nghiệp |

Khế ước – Deb covenants Tổ chức phát hành trái phiếu đầu tư không tài sản bảo đảm: Quy định chủ yếu các khế ước khẳng định (tuân thủ các quy tắc và pháp luật, bảo trì tài sản của công ty và nộp thuế) à Đánh giá khả năng phát hành thêm nợ của tổ chức phát hành và điều đó có thể làm loãng quyền đòi nợ của các chủ nợ hiện tại. Tổ chức phát hành trái phiếu lợi suất cao: Quy định các khế ước phủ định (hạn chế khả năng trả cổ tức hoặc phát hành thêm nợ của tổ chức phát hành) + các khế ước khẳng định à Đánh giá các hành động trong quá khứ của ban quản lý xem có bất kỳ hành động nào dẫn đến việc hạ xếp hạng tín dụng hay không. |

|

Chính sách kế toán – Accounting policies Xác định xem ban điều hành có sử dụng các chính sách kế toán hoặc chiến lược thuế thổi phồng (aggressive accounting policies or tax strategies) hay không. Nếu công ty sử dụng chính sách này để che đậy rủi ro cũng như tình hình tài chính thực sự của doanh nghiệp thì sẽ gây ảnh hưởng bất lợi đến chất lượng tín dụng của tổ chức phát hành. |

2. Yếu tố định lượng

Mục tiêu của phân tích định lượng là xác định các yếu tố chính thúc đẩy POD (probability of default) của tổ chức phát hành doanh nghiệp và cách chúng thay đổi theo chu kỳ tín dụng, bao gồm các yếu tố sau:

-

Lợi nhuận hoạt động mạnh mẽ và doanh thu định kỳ.

-

Đòn bẩy thấp và ít phụ thuộc vào nợ trong cơ cấu vốn.

-

Khả năng thanh toán các chi phí nợ cao với thu nhập định kỳ.

-

Tính thanh khoản cao đáp ứng nhu cầu thanh toán nợ ngắn hạn.

II. Tính toán và giải thích các tỷ lệ tài chính sử dụng trong việc phân tích tín dụng

Các tỷ lệ tài chính quan trọng được sử dụng trong đánh giá chất lượng tín dụng của tổ chức phát hành doanh nghiệp bao gồm:

|

Tỷ lệ |

Công thức |

Chất lượng tín dụng cao hơn khi… |

|

Tỷ lệ khả năng sinh lười |

EBIT margin = Operating income / Revenue |

Tỷ lệ cao hơn |

|

Tỷ lệ khả năng thanh toán nợ |

EBIT to interest expense = Operating income / Interest expense |

Tỷ lệ cao hơn |

|

Tỷ lệ đòn bẩy |

Debt to EBITDA = Debt / EBITDA |

Tỷ lệ thấp hơn |

|

RCF to New Debt = Retained cash flow / (Debt – Cash and marketable securites) |

Tỷ lệ cao hơn |

III. Mô tả thứ tự ưu tiên thanh toán trong trường hợp doanh nghiệp phá sản, giữa nợ có tài sản bảo đảm với nợ không có tài sản bảo đảm cũng như sự ảnh hưởng của thứ tự ưu tiên thanh toán lên xếp hạng tín dụng

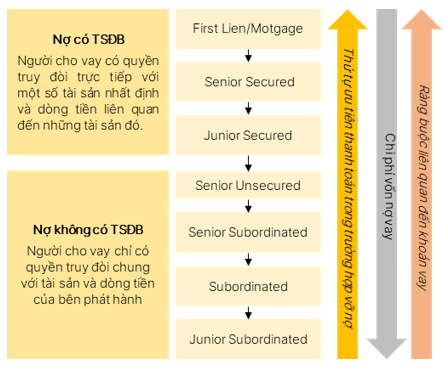

1. Thứ tự ưu tiên thanh toán trong trường hợp doanh nghiệp phá sản

Thứ tự ưu tiên thanh toán (seniority ranking) cho biết mức độ ưu tiên khi thanh toán, với khoản nợ được xếp hạng cao cấp nhất sẽ có quyền truy đòi đầu tiên với dòng tiền và tài sản của bên đi vay. Bên cạnh đó, mức độ ưu tiên cũng ảnh hưởng đến giá trị của nhà đầu tư trong trường hợp tổ chức phát hành vỡ nợ hoặc tái cơ cấu.

Nhìn chung, nợ được chia làm 2 loại, trong mỗi loại, nợ được chia thành các bậc nhỏ hơn với thứ tự ưu tiên thanh toán giảm dần như sau:

2. Tỷ lệ thu hồi (Recovery rate)

Bond ranking pari passu (on an equal footing): Điều khoản trong đó những nhà đầu tư khi nắm giữ các trái phiếu có cùng xếp hạng thứ tự ưu tiên thanh toán (seniority ranking) sẽ đều có cùng mức độ truy đòi đối với tài sản của tổ chức phát hành cho dù các trái phiếu đó có lãi suất coupon và kỳ hạn khác nhau.

Mối quan hệ giữa tỷ lệ thu hồi (recovery rates) và xếp hạng ưu tiên (seniority ranking): Đối với các trái phiếu được xếp hạng ưu tiên càng cao, tỷ lệ thu hồi sẽ cao hơn và ít rủi ro tín dụng hơn. Trong khi đó, các trái phiếu được xếp hạng thấp có tỷ lệ thu hồi thấp dần và rủi ro tín dụng tăng theo, cũng vì vậy mà nhà đầu tư các loại trái phiếu này sẽ yêu cầu mức lãi suất cao hơn để bù lại cho các rủi ro tương ứng.

Các yếu tố ảnh hưởng đến tỷ lệ thu hồi (recovery rates):

-

Tỷ lệ thu hồi có thể đa dạng tùy thuộc vào đặc tính của từng ngành.

-

Tỷ lệ thu hồi có thể đa dạng tùy thuộc vào giai đoạn đang diễn ra của chu kỳ tín dụng.

-

Tỷ lệ thu hồi có thể đa dạng giữa các doanh nghiệp trong cùng một ngành.

3. Xếp hạng của doanh nghiệp phát hành và xếp hạng trái phiếu được phát hành (Issuer vs. Issue ratings)

Phân biệt đối tượng xếp hạng tín dụng được trình bày trong bảng dưới đây.

|

Xếp hạng tín dụng cho tổ chức phát hành Corporate family rating - CFR |

Xếp hạng tín dụng cho trái phiếu phát hành Corporate credit rating – CCR |

|

|

Điều khoản vi phạm chéo (Cross-default provisions): Khi bất cứ một trái phiếu nào của doanh nghiệp xảy ra vỡ nợ (ví dụ như không thanh toán các khoản nợ lãi) thì tất cả các lô trái phiếu còn lại được phát hành bởi doanh nghiệp sẽ đồng bị kích hoạt thành tình trạng vỡ nợ → Xác suất vỡ nợ là như nhau đối với tất cả các trái phiếu của cùng một doanh nghiệp phát hành.

Notching

Định nghĩa: Việc đưa ra các mức xếp hạng khác nhau đối với các đợt phát hành trái phiếu khác nhau của cùng một doanh nghiệp phát hành. Xếp hạng của từng trái phiếu riêng lẻ này có thể khác nhau, thấp hơn hoặc cao hơn xếp hạng tín dụng của doanh nghiệp đó.

Quy tắc: Xếp hạng cho senior unsecured debt càng cao, khoảng điều chỉnh notching càng nhỏ.

-

Đối với doanh nghiệp phát hành có rủi ro cao (xếp hạng tín dụng thấp) → Khoảng điều chỉnh notching càng lớn.

-

Đối với doanh nghiệp phát hành có ít rủi ro (xếp hạng tín dụng cao) → Khoảng điều chỉnh notching nhỏ.

Các nhân tố ảnh hưởng đến notching

|

Nhân tố chính |

Xác suất vỡ nợ |

|

Nhân tố phụ |

|

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)