Bài viết cung cấp cho người đọc kiến thức về Module 18 môn FI của chương trình CFA level I

I. Mô tả các đặc điểm và rủi ro của trái phiếu có đảm bảo và sự khác biệt với các chứng khoán đảm bảo bằng tài sản khác

Trái phiếu có đảm bảo (covered bonds) tương tự như chứng khoán có tài sản đảm bảo (asset-backed securities), điểm khác biệt nằm ở chỗ thay vì bán các khoản phải thu, khoản cho vay cho bên thứ 3 là SPE, thì doanh nghiệp trực tiếp dùng các tài sản này làm tài sản đảm bảo để phát hành ra trái phiếu có đảm bảo → Tài sản cơ sở vẫn nằm trên bảng cân đối kế toán của doanh nghiệp phát hành.

Đặc điểm: Trái phiếu có đảm bảo thường được phát hành chủ yếu ở châu Âu và châu Á, bao gồm các đặc điểm sau đây:

-

Trái phiếu có đảm bảo thường chỉ gồm 01 phân lớp trái phiếu ứng với 01 tập hợp tài sản đảm bảo (không chia tranche).

-

Trái phiếu có đảm bảo cho người sở hữu trái phiếu quyền truy đòi đối với cả tổ chức tài chính phát hành và nhóm tài sản cơ sở (dual recourse).

-

Nhà đầu tư trái phiếu không phải chịu rủi ro tất toán trước hạn (prepayment risk).

-

Trái phiếu có đảm bảo chứa ít rủi ro tín dụng hơn và tạo ra lợi nhuận thấp hơn các loại ABS tương tự.

Điều khoản trái phiếu: Trái phiếu có đảm bảo sẽ có các nhiều cấp độ điều khoản khác nhau trong trường hợp bên phát hành vỡ nợ:

-

Hard-bullet covered bonds: Nếu các khoản thanh toán không được thực hiện vào ngày đáo hạn ban đầu, điều khoản này sẽ kích hoạt việc vỡ nợ trái phiếu và đẩy nhanh việc thanh toán trái phiếu.

-

Soft-bullet covered bonds: Điều khoản này trì hoãn việc vỡ nợ trái phiếu và đẩy nhanh thanh toán dòng tiền của trái phiếu cho đến ngày đáo hạn cuối cùng mới, thường là tối đa một năm sau ngày đáo hạn ban đầu.

-

Conditional pass-through covered bonds: Điều khoản này cho phép chuyển đổi thành chứng khoán chuyển giao (pass-through securities) sau ngày đáo hạn ban đầu, nếu người phát hành chưa thực hiện toàn bộ khoản thanh toán trái phiếu.

II. Mô tả các cấu trúc tăng cường tín dụng điển hình được sử dụng trong chứng khoán hóa

Tăng cường tín dụng (credit enhancement) là các điều khoản được nêu ra trong khế ước nhằm giảm rủi ro tín dụng của một đợt phát hành trái phiếu, giúp bên phát hành có thể huy động vốn với mức chi phí thấp hơn.

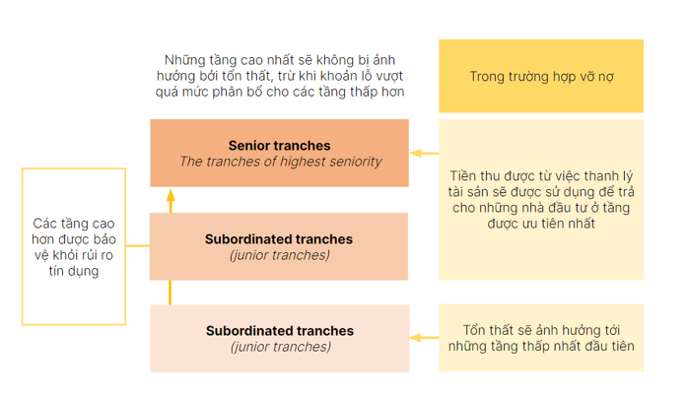

1. Phân hạng tín dụng (Subordination – credit tranching)

Việc phân hạng tín dụng (credit tranching) là hình thức phân nhóm các nhà đầu tư vào cùng một khoản vay dựa trên đặc điểm về rủi ro tín dụng.

2. Thế chấp vượt mức (Overcollateralization)

Thế chấp vượt mức là việc sử dụng tài sản có giá trị lớn hơn mệnh giá của khoản nợ để làm tài sản thế chấp.

→ Phần tài sản thế chấp dư thừa có thể được sử dụng để chi trả các khoản lỗ trong tương lai.

3. Nguồn tiền dự trữ (Reserve account)

Nguồn tiền dự trữ có thể được hình thành từ hai nguồn chính:

-

Quỹ dự trữ (cash reserve fund) là một khoản tiền dự trữ được sử dụng để chi trả các khoản lỗ trong tương lai.

-

Tài khoản chênh lệch vượt mức (excess spread account) là dòng tiền còn lại sau khi thanh toán các khoản lãi cho trái chủ.

III. Mô tả các loại hình và đặc điểm của chứng khoán đảm bảo bằng tài sản phi bất động sản (non-mortgage ABS) bao gồm dòng tiền và rủi ro của từng loại

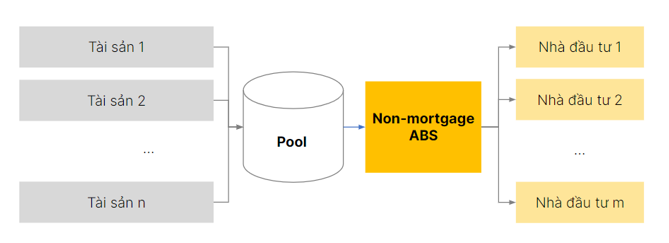

Các tài sản phi bất động sản (non-mortgage assets) có thể được sử dụng để làm tài sản đảm bảo trong chứng khoán hóa. Các loại hình vay nợ thế chấp phi bất động sản lớn nhất ở hầu hết các quốc gia bao gồm:

-

Các khoản vay mua ô tô (auto loans);

-

Các khoản phải thu cho thuê (lease receivables);

-

Các khoản vay cá nhân (personal loans);

-

Các khoản vay thương mại (commercial loans).

ABS được phân loại dựa theo hình thức thanh toán nợ của tài sản đảm bảo:

-

Khoản vay dư nợ giảm dần (amortizing loans): Dòng tiền định kỳ gồm tiền lãi và gốc, có thể bao gồm các khoản thanh toán sớm.

Ví dụ: Các khoản cho vay mua ô tô, cho vay mua nhà.

-

Khoản vay dư nợ không giảm dần (non-amortizing loans): chỉ yêu cầu thanh toán một khoản tối thiểu mỗi tháng, trong đó không bao gồm thanh toán nợ gốc → ABS loại này không bị ảnh hưởng bởi rủi ro thanh toán sớm.

Ví dụ: Các khoản phải thu từ thẻ tín dụng.

1. Auto loan ABS

Đây là loại ABS được đảm bảo bằng khoản vay mua ô tô (auto loans) và các khoản phải thu từ hợp đồng cho thuê tài chính (lease receivables) – thuộc nhóm các khoản vay dư nợ giảm dần (amortizing loans).

Dòng tiền bao gồm các khoản thanh toán lãi và gốc hàng tháng được định kỳ và có thể bao gồm các khoản trả trước.

Loại ABS này đều có các hình thức tăng cường tín dụng (credit enhanment) để làm chúng trở nên hấp dẫn đối với các nhà đầu tư tổ chức.

2. Credit card ABS

Đây là loại ABS được đảm bảo bằng khoản phải thu từ nợ thẻ tín dụng – thuộc nhóm các khoản vay dư nợ không giảm dần (non-amortizing loans) → Chúng sẽ có giai đoạn lockout (lockout period).

Giải thích về khái niệm “lockout period”:

-

Trong giai đoạn lockout: Bất kỳ khoản thanh toán nợ gốc nào từ nhóm các khoản phải thu sẽ không được trả cho nhà đầu tư (credit card ABS holder) mà được sử dụng để mua tiếp các khoản phải thu từ thẻ tín dụng khác nhằm bổ sung và duy trì quy mô của nhóm tài sản đảm bảo.

-

Sau giai đoạn lockout: Dòng tiền từ tài sản đảm bảo không còn được tái đầu tư mà thay vào đó được phân phối cho các nhà đầu tư.

3. Solar ABS

Đây là loại ABS được đảm bảo bởi các khoản vay mà chủ sở hữu nhà ở (homeowners) sử dụng cho mục đích lắp đặt hệ thống năng lượng mặt trời nhằm giảm chi phí tiêu thụ năng lượng của họ.

Các khoản vay có thể được thế chấp bằng hệ thống được lắp đặt, hoặc bằng bất động sản được lắp đặt hệ thống, hoặc cả hai.

Khi các khoản vay lắp đặt hệ thống năng lượng mặt trời được cấu trúc như các khoản vay nâng cấp nhà ở (residential home improvement loans), khoản vay lắp đặt hệ thống này được xem như các khoản thế chấp bất động sản thứ cấp (junior mortgage) được áp lên bất động sản của chủ sở hữu nhà ở.

Lợi ích của Solar ABS

Các khoản vay năng lượng mặt trời thường được cấp cho những chủ sở hữu nhà ở có điểm tín dụng tốt và đang tiết kiệm chi phí tiêu thụ năng lượng thông qua việc lắp đặt hệ thống năng lượng mặt trời.

Các nhà đầu tư được bảo vệ thông qua các hình thức tăng cường tín dụng như thế chấp vượt mức (overcollateralization), phân hạng tín dụng (subordination) và tài khoản chênh lệch vượt mức (excess spreads) → Rủi ro vỡ nợ có xác suất xảy ra thấp hơn.

Solar ABS có giai đoạn tiền cấp vốn (pre-funding period), cho phép các quỹ tín thác đầu tư vào các khoản cho vay thuộc lĩnh vực năng lượng mặt trời trong một khoảng thời gian nhất định sau khi đã hoàn thành kêu gọi vốn thông qua phát hành ABS. Giai đoạn tiền cấp vốn cho phép cấu trúc ABS được đầu tư vào các khoản đầu tư lĩnh vực năng lượng mặt trời lớn hơn và đa dạng hóa hơn.

IV. Mô tả nghĩa vụ nợ thế chấp (CDOs) bao gồm dòng tiền và rủi ro của chúng

Nghĩa vụ nợ thế chấp (CDO) là chứng khoán được đảm bảo bởi một nhóm chứng khoán khác bao gồm:

-

Trái phiếu doanh nghiệp và trái phiếu thị trường mới nổi → Collateralized bond obligations (CBOs);

-

ABS, RMBS, CMBS và các CDOs khác → Structured finance CDOs;

-

Các khoản vay ngân hàng có đòn bẩy → Collateralized loan obligations (CLOs);

-

Hợp đồng hoán đổi rủi ro tín dụng (credit default swap) và các chứng khoán có cấu trúc khác → Synthetic CDOs.

1. Sự khác biệt giữa ABS và CDO

Dòng tiền của ABS đến trực tiếp từ nhóm tài sản đảm bảo mà không cần chiến lược quản lý tài sản đảm bảo một cách chủ động.

Trong khi đó, dòng tiền của CDO đến từ việc nhà quản lý tài sản (CDO manager) quản trị tài sản một cách chủ động (dùng dòng tiền từ nhóm tài sản đảm bảo để đầu tư chủ động), từ đó tạo ra lợi nhuận thặng dư.

Dòng tiền trả cho các tranche hàng kỳ sẽ đến từ việc giao dịch các nghĩa vụ nợ từ nhóm tài sản đảm bảo của CDO.

Hai tranche đầu tiên (senior tranche và mezzanine tranche) sẽ nhận các khoản thanh toán lãi cố định hàng kỳ tương tự như trái phiếu, tuy nhiên lãi suất thường cao hơn lãi suất trái phiếu doanh nghiệp cùng kỳ hạn.

Tranche cuối cùng (equity tranche) và CDO manager sẽ nhận phần lãi suất thặng dư so với mức lãi suất huy động của trái phiếu mà ban đầu được cam kết thanh toán cho nhà đầu tư.

1.1. CDO từ góc nhìn của nhà đầu tư

Mỗi tầng của CDO sẽ có mức độ rủi ro khác nhau. Điểm quan trọng để xác định CDO có khả thi hay không phụ thuộc vào việc xác định xem có thể tạo ra một cấu trúc mang lại lợi nhuận cạnh tranh cho equity tranche hay không.

1.2. CDO từ góc nhìn của nhà quản lý tài sản

Mục đích là kiếm được tỷ suất lợi nhuận cao hơn chi phí lãi vay của trái phiếu đã phát hành.

Phần lợi nhuận vượt quá số tiền phải trả cho các loại trái phiếu sẽ thuộc về người nắm giữ equity tranche và người quản lý CDO.

CDO là giao dịch dùng đòn bẩy.

Các nhà đầu tư vào equity tranche sẽ sử dụng vốn vay (loại trái phiếu đã phát hành) để tạo ra lợi nhuận cao hơn chi phí vốn.

Các giao ước hạn chế (Restrictive covenants) được áp lên người quản lý CDO để đảm bảo các xếp hạng tín dụng cho các tầng trái phiếu được giữ ổn định trong suốt vòng đời của CDO. Nếu các điều kiện này bị phá vỡ hoặc không đạt yêu cầu, các tầng trái phiếu chính (senior bonds) sẽ bị buộc phải được tất toán ngay lập tức cho tới khi các yêu cầu theo giao ước được đáp ứng đủ.

2. Cấu trúc của Generic CLO

Nhìn chung, CLOs được chia làm 03 loại hình chính:

-

CLOs dòng tiền (cash flow CLOs): Các khoản thanh toán cho nhà đầu tư CLO được tạo ra thông qua dòng tiền của tài sản thế chấp cơ sở;

-

CLOs dựa theo giá trị thị trường (market value CLOs): Các khoản thanh toán cho nhà đầu tư CLO được tạo ra thông qua giao dịch giá trị thị trường của tài sản thế chấp cơ sở;

-

CLOs nhân tạo (synthetic CLOs): Rủi ro về tài sản thế chấp được tạo ra thông qua các hợp đồng phái sinh tín dụng. Đối với loại CLO này, quỹ ủy thác CLO không có quyền sở hữu tài sản thế chấp.

Tài sản thế chấp của CDO phải đạt được một số tiêu chí chỉ định trước để bảo vệ các nhà đầu tư CLO khỏi tình trạng vỡ nợ:

-

Khả năng thanh toán cho nhà đầu tư CLO bằng dòng tiền từ tài sản thế chấp;

-

Mức độ thế chấp vượt mức cho mỗi đợt, nếu bị vi phạm thì dòng tiền sẽ được điều hướng lại để mua thêm tài sản thế chấp hoặc thanh toán cho các phân cấp có ưu tiên cao nhất của CDO;

-

Đa dạng hóa của nhóm tài sản thế chấp;

-

Những hạn chế về số lượng nợ được xếp hạng CCC trong nhóm tài sản thế chấp.

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)