Các vấn đề cơ bản cần chú ý khi học Module 3 trong chương trình CFA level 1

1. Mô tả phương pháp đầu tư theo danh mục

Thuyết danh mục đầu tư hiện đại: việc đa dạng hóa danh mục cho phép nhà đầu tư giảm thiểu rủi ro của danh mục mà không ảnh hưởng tiêu cực tới lợi suất đầu tư kỳ vọng của danh mục.

Đầu tư theo danh mục đề cập tới việc đánh giá các chứng khoán riêng lẻ trong việc đóng góp vào đặc điểm đầu tư của toàn bộ danh mục chung.

Các đặc điểm của phương pháp đầu tư theo danh mục

1.1. Tránh khỏi thảm họa đầu tư

Việc đa dạng hóa danh mục đầu tư giúp nhà đầu tư tránh được các khoản thua lỗ mang tính nghiêm trọng khi chỉ đầu tư vào đúng một chứng khoán riêng lẻ.

1.2. Giảm thiểu rủi ro

Danh mục đầu tư thường đem lại lợi suất đầu tư tương đương với ít rủi ro hơn, hay là ít biến động về lợi nhuận hơn (thường được đo lường bằng độ lệch chuẩn.

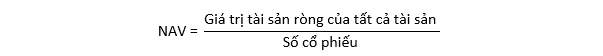

Đại lượng đo lường mức độ đa dạng danh mục thường được sử dụng là chỉ số đa dạng hóa (diversification ratio).

![]()

→ Diễn giải: Chỉ số đa dạng hóa càng thấp thì mức độ đa dạng hóa của danh mục càng cao, hay danh mục càng ít rủi ro.

1.3. Mức độ đánh đổi rủi ro-lợi nhuận (Risk-return trade-off)

So với một danh mục tỷ trọng phân bổ đều, một danh mục với tỷ trọng được phân bổ cẩn thận sẽ đem lại mức độ trade-off hợp lý hơn giữa rủi ro và lợi nhuận, bởi nhà đầu tư có thể thu được cùng một mức lợi nhuận nhưng chỉ phải chịu mức rủi ro thấp hơn.

1.4. Không bảo vệ khỏi rủi ro thua lỗ

Đa dạng hóa danh mục đầu tư không phải lá chắn bảo vệ nhà đầu tư khỏi thua lỗ:

-

Trong thị trường tài chính bình thường: Lợi nhuận của các chứng khoán trong danh mục không chuyển động cùng nhau → Độ tương quan giữa các thành phần trong danh mục thấp → Mang lại lợi ích về đa dạng hóa.

-

Trong thời kỳ khủng hoảng: Lợi nhuận của các chứng khoán trong danh mục chuyển động cùng nhau (đều suy giảm) → Độ tương quan giữa các thành phần trong danh mục cao → Giảm lợi ích về đa dạng hóa.

2. Quy trình quản lý danh mục đầu tư

2.1. Mô tả các bước trong quá trình quản trị danh mục đầu tư

Bước 1: Lên kế hoạch (Planning)

-

Thấu hiểu nhu cầu khách hàng:

-

Mục tiêu: mức độ chấp nhận rủi ro (risk tolerance), lợi nhuận (return)

-

Hạn chế: thời gian đầu tư (time horizon), mục đích về thuế (tax purpose), nhu cầu thu nhập (income needs), các trường hợp đặc biệt khác (unique circumstances)

-

-

Chuẩn bị báo cáo chính sách đầu tư (Investment policy statement - IPS): IPS là tài liệu mô tả mục tiêu đầu tư và hạn chế đầu tư của khách hàng

-

IPS có thể bao gồm mốc tham chiếu để đánh giá hiệu suất đầu tư

-

IPS nên được xem lại và cập nhật thường xuyên

-

Bước 2: Thực hiện (Execution)

Thông thường, có 2 hướng phân tích là top-down và bottom-up:

-

Top-down: phương pháp phân tích từ trên xuống được sử dụng cho việc phân bổ nguồn tiền cho các loại tài sản khác nhau (cổ phần, chứng khoán thu nhập cố định, …) → Phân bổ tài sản

-

Bottom-up: phương pháp phân tích từ dưới lên được sử dụng cho việc xác định những khoản đầu tư tiềm năng trong các ngành cụ thể → Phân tích chứng khoán

→ Xây dựng danh mục

Bước 3: Phản hồi (Feedback)

-

Đánh giá kết quả đầu tư và báo cáo: bước này bao gồm việc đo lường kết quả đầu tư của danh mục so với mốc tham chiếu được đề cập trong IPS và báo cáo kết quả của danh mục tới khách hàng.

-

Quản lý và cân đối lại danh mục:

-

Danh mục cần được xem xét lại khi có những thay đổi về yếu tố cơ bản (fundamental factors), mục tiêu rủi ro và lợi nhuận (risk/return objectives), hoàn cảnh của khách hàng,…

-

Danh mục cần được cân đối lại khi tỷ trọng chứng khoán và tài sản trong danh mục lệch khỏi mục tiêu ban đầu do sự dịch chuyển của thị trường.

-

3. Các loại nhà đầu tư

3.1. Mô tả các loại nhà đầu tư, đặc điểm và nhu cầu của từng loại; Mô tả Quỹ phúc lợi với mức đóng góp xác định và Quỹ phúc lợi với mức phúc lợi xác định

Nhà đầu tư được chia ra làm 2 loại chính:

3.1.1. Nhà đầu tư cá nhân (Individual investors)

Mục đích: Nhà đầu tư cá nhân có rất nhiều động cơ khác nhau để thực hiện việc đầu tư và xây dựng danh mục đầu tư.

-

Mục tiêu ngắn hạn: Chi trả tiền học cho con cái, tiết kiệm cho việc mua bán tài sản giá trị cao, khởi nghiệp, …

-

Mục tiêu dài hạn: Có đủ nguồn lực tài chính để phục vụ cho thời gian sau nghỉ hưu

Nhu cầu đầu tư: Dựa trên hoàn cảnh về tài chính của cá nhân

3.1.2. Nhà đầu tư tổ chức (Institution investors)

3.1.2.1. Quỹ phúc lợi với mức phúc lợi xác định (Defined benefit pension plans)

Người sử dụng lao động có nghĩa vụ phải trả một số tiền nhất định cho nhân viên của mình hàng năm sau khi họ nghỉ hưu.

So sánh giữa Defined benefit pension plans và Defined contribution pension plan

|

|

Defined benefit pension plans |

Defined contribution pension plans |

|

Dòng tiền lương hưu |

Được đảm bảo |

Không đảm báo |

|

Người ra quyết định đầu tư |

Người sử dụng lao động |

Người lao động |

|

Khoản tiền lương hưu |

Đã xác định |

Không xác định |

|

Bên đóng góp chính |

Người sử dụng lao động |

Người lao động |

3.1.2.2. Các quỹ quyên tặng (endowments) và từ thiện (foundations)

Định nghĩa:

-

Quỹ quyên tặng (Endowment) là các quỹ của tổ chức phi lợi nhuận giúp các tổ chức đó thực hiện các nhiệm vụ của mình (ví dụ: các trường đại học lập quỹ quyên tặng để phục cụ các chương trình học bổng)

-

Quỹ từ thiện (Foundation) là các quỹ được dùng để tặng và hỗ trợ nhằm phục vụ mục đích từ thiện

Mục đích: Các quỹ này được lập ra để duy trì giá trị vốn điều chỉnh theo lạm phát, đồng thời tạo ra thu nhập cần thiết để thực hiện các mục tiêu của tổ chức đó.

3.1.2.3. Ngân hàng

Định nghĩa: ngân hàng là các trung gian tài chính thực hiện việc tiếp nhận tiền gửi và cho vay.

Mục đích: ngân hàng thu lời bằng việc cho vay với lãi suất cao hơn lãi suất phải trả cho các khoản tiền gửi; duy trì mức rủi ro thấp và thanh khoản đủ để đáp ứng nhu cầu rút tiền của khách hàng gửi tiền

3.1.2.4. Công ty bảo hiểm

Định nghĩa: công ty bảo hiểm là các trung gian tài chính thực hiện việc bán các hợp đồng bảo hiểm và thu về phí bảo hiểm

Mục đích:

-

Đầu tư khoản phí bảo hiểm thu về sao cho công ty có thể đáp ứng khi xảy ra các khoản bồi thường

-

Có hai loại công ty bảo hiểm: bảo hiểm nhân thọ và bảo hiểm tài sản và tai nạn

3.1.2.5. Quỹ đầu tư quốc gia (Sovereign Wealth Fund – SWF)

Định nghĩa: Quỹ đầu tư quốc gia là quỹ đầu tư do chính phủ sở hữu

Mục đích: SWF thường được lập nên để đầu tư nguồn doanh thu hữu hạn nhằm đem lại lợi ích cho các thế hệ công dân tương lai, hoặc để quản lý nguồn dự trữ ngoại hối

3.1.2.6. Các công ty đầu tư

Công ty đầu tư quản lý quỹ đầu tư chung (pooled funds) của nhiều nhà đầu tư.

Các sản phẩm đầu tư chính: quỹ tương hỗ (mutual funds), quỹ ETFs, quỹ phòng vệ (hedge funds), quỹ đầu tư cổ phần tư nhân (private equity funds), quỹ đầu tư mạo hiểm (venture capital funds)

Bảng tổng hợp đặc điểm của các đối tượng đầu tư

|

Đối tượng khách hàng |

Thời gian đầu tư |

Mức độ chấp nhận rủi ro |

Nhu cầu thu nhập |

Nhu cầu thanh khoản |

|

Nhà đầu tư cá nhân |

Tùy thuộc |

Tùy thuộc |

Tùy thuộc |

Tùy thuộc |

|

Quỹ phúc lợi với mức phúc lợi xác định |

Dài |

Cao |

Quỹ lớn: cao Quỹ đang phát triển: thấp |

Tùy thuộc |

|

Quỹ quyên tặng và từ thiện |

Dài |

Cao |

Đủ đáp ứng các cam kết về chi tiêu |

Thấp |

|

Ngân hàng |

Dài |

Thấp |

Đủ để trả lãi tiền gửi và chi phí vận hành |

Cao |

|

Công ty bảo hiểm |

Nhân thọ: dài Phi nhân thọ: ngắn |

Thấp |

Thấp |

Cao |

|

Quỹ đầu tư quốc gia |

Tùy thuộc |

Tùy thuộc |

Tùy thuộc |

Tùy thuộc |

|

Công ty đầu tư |

Tùy thuộc |

Tùy thuộc |

Tùy thuộc |

Cao |

4. Các sản phẩm đầu tư gộp

4.1. Mô tả quỹ tương hỗ và so sánh với các sản phẩm quỹ đầu tư chung khác

4.1.1. Quỹ tương hỗ (mutual funds)

Mỗi nhà đầu tư sở hữu thu nhập và giá trị của quỹ theo tỉ lệ đầu tư.

Giá trị của quỹ tương hỗ được xác định bằng giá trị tài sản ròng (net asset value)

4.1.1.1. Phân loại quỹ tương hỗ theo phương thức giao dịch:

|

|

Quỹ mở (Open-end funds) |

Quỹ đóng (Closed-end funds) |

|

Phát hành, thu hồi |

Quỹ có thể tiếp tục nhận vào nguồn tiền đầu tư mới và phát hành thêm cổ phiếu, cũng như cho phép nhà đầu tư rút tiền ra khỏi quỹ |

Quỹ không cho phép tiếp nhận thêm nguồn tiền đầu tư mới cũng như không cho phép rút tiền ra khỏi quỹ, nên số lượng cổ phiếu của quỹ được giữ nguyên |

|

Giao dịch trên |

Chứng chỉ quỹ không được giao dịch trên thị trường |

Nhà đầu tư có thể thực hiện giao dịch mua bán chứng chỉ quỹ trên thị trường với các nhà đầu tư khác |

|

Thời gian giao dịch |

Cuối ngày |

Trong ngày |

|

Chủ động/ Bị động |

Phần lớn là chủ động |

Chủ động |

|

Ưu điểm |

Qui mô của quỹ dễ phát triển |

Không gây áp lực lên người quản lý quỹ |

|

Nhược điểm |

Người quản lý quỹ chịu áp lực quản lý dòng tiền ra vào quỹ |

Quỹ bị giới hạn về khả năng phát triển về qui mô |

4.1.1.2. Phân loại quỹ tương hỗ theo chi phí:

|

|

Quỹ nạp (Load funds) |

Quỹ không nạp (No-load funds) |

|

Phí thường niên |

✓ |

✓ |

|

Phí thêm (mua, thu hồi cổ phiếu) |

✓ |

4.1.1.3. Phân loại quỹ tương hỗ theo loại tài sản được đầu tư:

-

Quỹ thị trường tiền tệ (money market funds): đầu tư vào các chứng khoán nợ ngắn hạn

-

Quỹ tương hỗ trái phiếu (bond mutual funds): đầu tư vào các chứng khoán thu nhập cố định dài hạn

-

Quỹ cổ phiếu (stock funds) gồm 2 loại

-

Quỹ chủ động (actively managed funds): lựa chọn các chứng khoán với mục tiêu đánh bại thị trường

-

Quỹ chỉ số/ Quỹ bị động: bắt chước kết quả đầu tư của một chỉ số nào đó

-

-

Quỹ kết hợp hoặc quỹ cân bằng (Hybrid or balanced funds): đầu tư vào cả cố phiếu và trái phiếu

4.1.2. Quỹ hoán đổi danh mục (Exchange traded funds)

Quỹ hoán đổi danh mục (exchange traded funds) là quỹ đầu tư được giao dịch trên sàn (tương tự như cổ phiếu) và thường được xây dựng theo mô hình quỹ mở.

So sánh sự khác nhau giữa 2 sản phẩm

|

|

ETF |

Quỹ mở |

|

Giao dịch |

Trong ngày |

Cuối ngày |

|

Bán khống hoặc giao dịch ký quỹ |

Được phép |

Không được phép |

|

Chủ động/Bị động |

Phần lớn là bị động |

Phần lớn là chủ động |

|

Giá cổ phiếu |

Gần với NAV |

NAV |

|

Cổ tức |

Trả cho cổ đông |

Tái đầu tư |

|

Giá trị đầu tư tối thiểu |

Thấp |

Cao |

4.1.3. Tài khoản được quản lý riêng (Separately managed account)

Định nghĩa: Tài khoản được quản lý riêng là danh mục được sở hữu bởi một nhà đầu tư riêng lẻ và được quản lý bởi nhà quản trị danh mục theo các nhu cầu và ý muốn của nhà đầu tư đó.

Mục tiêu: Nhà quản trị danh mục quản lý tài khoản này phải đặc biệt hướng đến lợi ích và nhu cầu của khách hàng.

4.1.4. Quỹ phòng vệ (Hedge funds)

Định nghĩa: Quỹ phòng vệ là các phương tiện đầu tư tư nhân thường sử dụng đòn bẩy, phái sinh, và các chiến lược đầu tư với vị thế long hoặc short.

Quỹ phòng vệ bị giới hạn về mặt số nhà đầu tư có thể tham gia và thường chỉ được bán cho các nhà đầu tư đạt yêu cầu.

4.1.5. Quỹ đầu tư cổ phần tư nhân (Private equity funds) và Quỹ đầu tư mạo hiểm (Venture capital funds)

Các quỹ đầu tư tư nhân và quỹ đầu tư mạo hiểm là các quỹ đầu tư thay thế tìm cách mua, tối ưu hóa và cuối cùng là bán các công ty trong danh mục đầu tư để tạo ra lợi nhuận.

4.2. Mô tả các khía cạnh trong ngành quản lý tài sản

4.2.1. Bên mua (Buy side) và bên bán (Sell side)

Ngành quản lý tài sản bao gồm các công ty quản lý các khoản đầu tư cho khách hàng, trong đó:

-

Bên bán (Sell-side firms): bao gồm broker và dealers, cung cấp các dịch vụ như nghiên cứu đầu tư độc lập và khuyến nghị về chứng khoán, cho bên mua

-

Bên mua (Buy-side firms): là các nhà quản lý tài sản, cung cấp các chiến lược đầu tư cho nhà đầu tư:

-

Nhà quản lý tài sản với đầy đủ dịch vụ: cung cấp nhiều loại và kiểu tài sản khác nhau.

-

Chuyên gia quản lý tài sản: tập trung vào một loại hoặc phong cách tài sản cụ thể.

-

Multi-boutique: sở hữu một số công ty quản lý tài sản thường có chiến lược đầu tư chuyên biệt.

-

4.2.2. Chiến lược quản lý chủ động và bị động

Chiến lược chủ động: cố gắng đánh bại một chỉ số tham chiếu nào đó

Chiến lược bị động: cố gắng bắt chước kết quả đầu tư của một chỉ số trên thị trường

4.2.3. Quản trị tài sản truyền thống và tài sản thay thế

Quản trị tài sản truyền thống:

-

Chỉ tập trung vào các khoản đầu tư như cổ phần và đầu tư thu nhập cố định với vị thế long, chiến lược đầu tư đa dạng tài sản.

-

Tạo nên doanh thu chủ yếu từ việc thu phí quản lý tài sản.

-

Biên lợi nhuận thấp.

Quản trị tài sản thay thế:

-

Tập chung chủ yếu vào quỹ phòng vệ, cổ phần tư nhân, và đầu tư mạo hiểm.

-

Tạo nên doanh thu chủ yếu từ phí quản trị và kết quả đầu tư.

-

Biên lợi nhuận cao.

4.2.4. Cấu trúc sở hữu

Các công ty tư nhân:

-

Phần lớn các công ty quản trị tài sản là các doanh nghiệp tư nhân

-

Được cấu trúc theo hình thức công ty trách nhiệm hữu hạn hoặc hợp danh hữu hạn

Các công ty đại chúng: Được đại diện bởi các bộ phận quản lý tài sản của các công ty dịch vụ tài chính lớn, cung cấp dịch vụ quản lý tài sản bên cạnh các dịch vụ bảo hiểm và ngân hàng.

4.2.5. Xu hướng trong ngành quản lý tài sản

4.2.5.1. Sự phát triển của đầu tư bị động

-

Chi phí thấp cho nhà đầu tư: Phí quản lý cho quỹ chỉ số (hoặc các quỹ bị động khác) thường chỉ là một phần nhỏ so với chi phí cho chiến lược chủ động.

-

Thử thách lớn cho đầu tư chủ động: Vì các thị trường phát triển được coi là khá hiệu quả, chiến lược đầu tư chủ động khó có thể đem lại lợi nhuận đánh bại thị trường.

4.2.5.2. Sử dụng “Big Data” trong quá trình đầu tư

Các nhà quản trị tài sản sử dụng kỹ thuật thống kê nâng cao và thuật toán máy học (machine learning) để hỗ trợ quá trình xử lý và nghiên cứu các nguồn dữ liệu mới → Được sử dụng trong quy trình đầu tư định hướng cơ bản và định hướng định lượng.

Các nguồn dữ liệu mới:

-

Dữ liệu mạng xã hội

-

Dữ liệu hình ảnh và cảm biến

4.2.5.3. Cố vấn rô-bốt

Robo-advisers đại diện cho các giải pháp công nghệ sử dụng thuật toán tự động hóa và thuật toán đầu tư để cung cấp một số dịch vụ quản lý tài sản, bao gồm lập kế hoạch đầu tư, phân bổ tài sản, thu hoạch thất thu thuế và lựa chọn chiến lược đầu tư.

Lý do sử dụng cố vấn rô-bốt trong quản lý tài sản:

-

Nhu cầu ngày càng tăng từ “giới thượng lưu” và các nhà đầu tư trẻ

-

Chi phí thấp

-

Người mới gia nhập

-1.png?height=120&name=SAPP%20logo%20m%E1%BB%9Bi-01%20(1)-1.png)